PMI继续下行,资产波动加大——资产配置周度报告0604

摘要

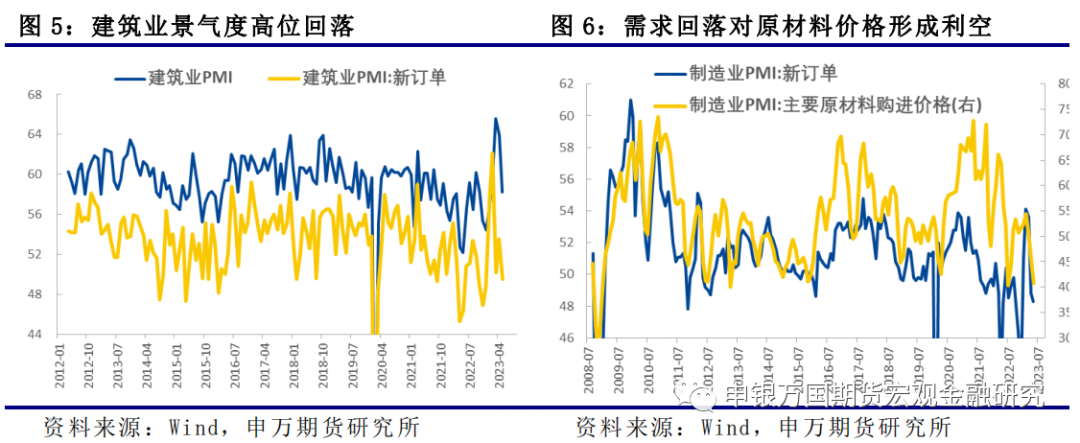

5月制造业PMI和非制造业PMI进一步走弱:5月制造业PMI和非制造业PMI均明显下行,显示经济下行压力进一步增加。制造业PMI的各个分项多数下行,反映了经济从生产、订单、就业和物价等方面普遍走弱,表明生产活动有所放缓、市场需求继续回落、原材料库存降幅扩大和企业用工景气度下降。非制造业方面,受消费需求加快恢复等因素带动,今年2—4月份服务业商务活动指数连续三个月位于较高景气区间,5月指数回调1.3个百分点,表明疫情缓和带动的需求可能已经较为充分释放。

财新制造业PMI与官方大型制造业PMI走势接近:5月财新制造业PMI数值有一定幅度回升,与官方制造业PMI走势明显不同。不过对比官方大型企业的制造业PMI,可以发现两者走势的一致性较高。5月官方PMI的大型企业有一定好转,再次回到荣枯线水平,反映了在整体经济下行的趋势下,大企业经营生产相对更为稳健。

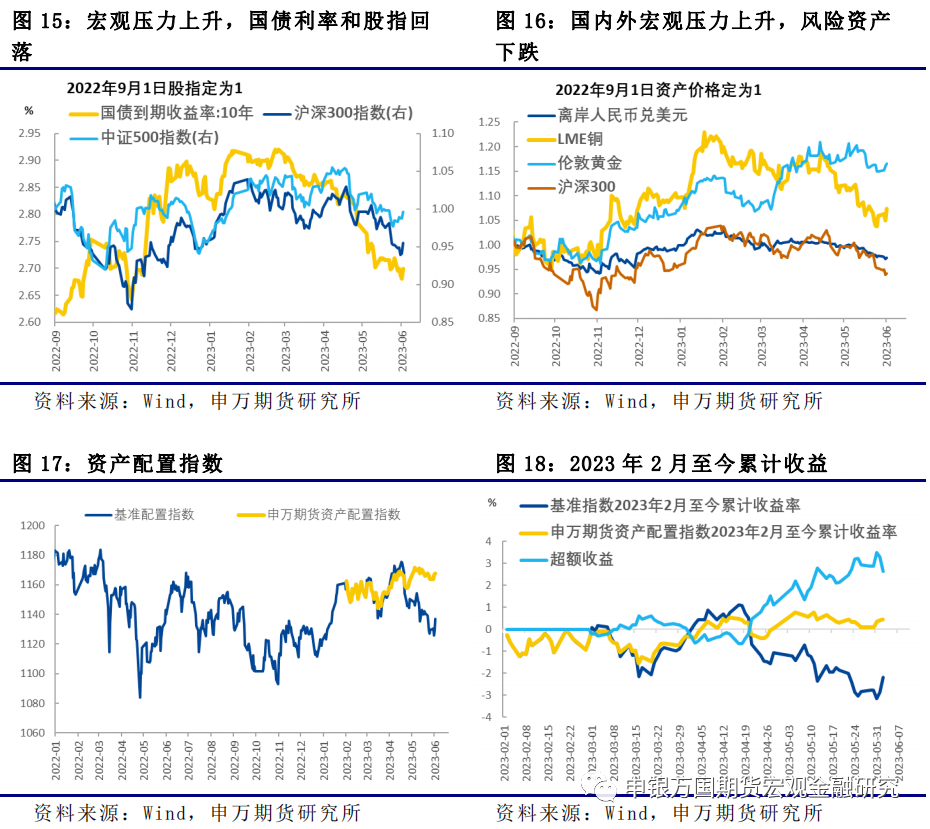

资产波动加大,关注政策调整:近期宏观经济景气度明显走弱,市场对于出台新的政策预期较高,特别是与房地产有关的政策。本周五青岛出台房地产新政,对于首付、限购、限售等政策均做出一定的调整。市场对其他城市是否跟进类似的措施充满期待,资产价格波动明显上升。二季度以来经济景气度的走弱,很大程度是房地产链条的走弱。因此如果房地产销售和房企融资政策能够做出一定调整,对于经济景气度的改善可能会起到一定的作用。未来政策何时调整,以及调整的力度将成为影响资产价格走势的关键。

资产配置低配股票,高配债券:我们的资产配置基准指数中,股票指数、债券指数与商品指数的配置比例为40%、40%与20%。其中股票指数基准由沪深300指数和中证500指数构成(权重各占50%),债券为中债-国债总财富(7-10年)指数,大宗商品指数的基准为螺纹钢、铜、黄金和原油(权重各占商品部分的25%)。3月份资产配置将股票权重下调至30%,商品权重下调至10%,债券权重上调至60%。从4月份开始,资产配置股票权重下调至20%,债券权重维持在60%,大宗商品只配置黄金,黄金占整体的配置比例为20%。从5月份开始,股票权重下调至10%,债券权重上调至70%,大宗商品只配置黄金,黄金占整体的配置比例为20%。从6月份开始,股票权重下调至零,债券权重上调至80%,大宗商品只配置黄金,黄金占整体的配置比例为20%。未来在政策有明确的调整信号之后,再考虑增加股票和黄金之外大宗商品的配置比例。

风险提示:地产融资政策超预期;美联储货币政策收紧超预期

正文

01

5月经济景气度进一步走弱

5月份,制造业PMI和非制造业PMI分别为48.8、54.5,低于上月0.4、1.9百分点,显示经济下行压力进一步增加。制造业PMI的各个分项多数下行,反映了经济从生产、订单、就业和物价等方面普遍走弱,表明生产活动有所放缓、市场需求继续回落、原材料库存降幅扩大和企业用工景气度下降。从企业规模看,大型企业PMI为50.0,比上月上升0.7个百分点,位于临界点;中、小型企业PMI分别为47.6和47.9,比上月下降1.6和1.1个百分点,低于临界点。从行业看,化学原料及化学制品、非金属矿物制品、黑色金属冶炼及压延加工等行业两个指数均位于45.0%以下的低位景气区间,产需明显回落。物价方面,石油煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工等行业两个价格指数均低于31.0%,行业上下游市场活跃度不高。

02

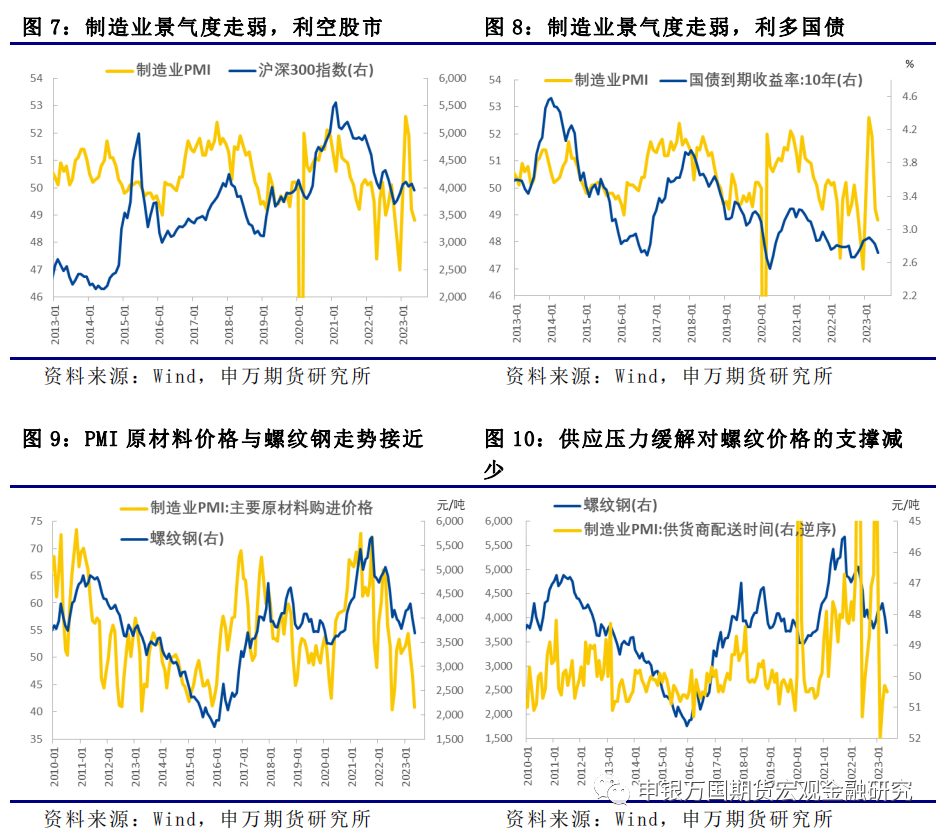

制造业景气度回落,利空股票和商品,利多国债

制造业PMI反映了国内经济景气度的变化,也体现了国内经济周期的波动。PMI是经过季节性调整的环比数据,反映了景气度最新的变化,与资产价格环比的变动有较高的的一致性。历史上,当国内经济景气度上行的时候,股票上涨的概率较高,反之亦然。股票受到业绩增长和估值的双重影响,大宗商品则更加反映基本面的供需。制造业景气度高,一般新订单上升,对原材料的需求增加,商品价格上涨的概率高。反之当制造业景气度回落,新订单减少对原材料的需求走弱,商品价格下跌的概率高。对于国债来说,国债利率反映经济的景气度,也反映了市场对于未来央行货币政策调整的预期。当经济景气度上行,市场对于未来货币政策宽松预期减少,当经济景气度下行市场对于未来宽松货币政策预期增加。从二季度以来,以制造业PMI反映国内经济景气度持续回落,对股市形成利空,对大宗商品(特别是房地产需求占比较高的大宗商品)形成利空,对国债形成利多。

03

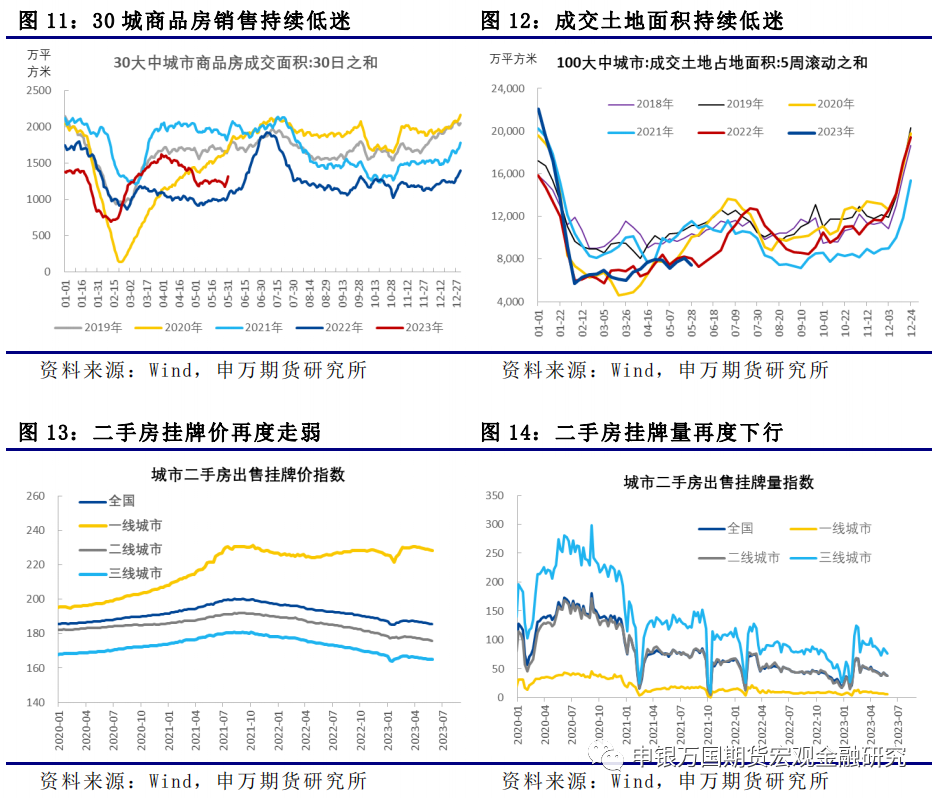

房地产销售继续低迷

年初至今,房地产销售是影响经济景气度走势的关键。一季度随着疫情缓和,前期积压的需求释放带来了房地产销售阶段性的回升,二手房挂牌价和挂牌量也出现了一定程度的上涨。但是从二季度之后,前期积压需求基本释放,房地产销售再次回落,二手房挂牌价和挂牌量也再度下行。在土地成交方面,今年年初至今则持续保持低迷,房地产企业融资好转程度有限,销售再次回落之后制约房企拿地的意愿和能力。未来是否出台更多促进房地产销售和改善房企融资环境的政策,是影响房地产以及相关行业景气度的关键。

04

资产波动加大,关注政策调整

近期宏观经济景气度明显走弱,市场对于出台新的政策预期较高,特别是与房地产有关的政策。本周五青岛出台房地产新政,对于首付、限购、限售等政策均做出一定的调整。市场对其他城市是否跟进类似的措施充满期待,市场波动明显上升。二季度以来经济景气度的走弱,很大程度是房地产链条的走弱。因此如果房地产销售和房企融资政策能够做出一定调整,对于经济景气度的改善可能会起到一定的作用。因此,未来政策何时调整,以及调整的力度将成为影响资产价格走势的关键。

05

风险提示

24小时热点