生产压力延续,海外鹰派转弱-宏观周报20230604

摘要

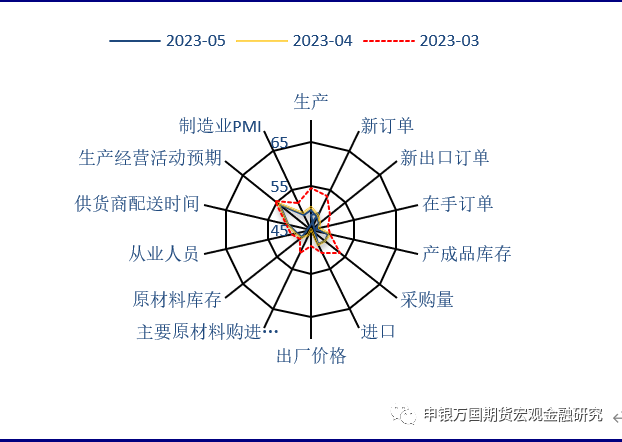

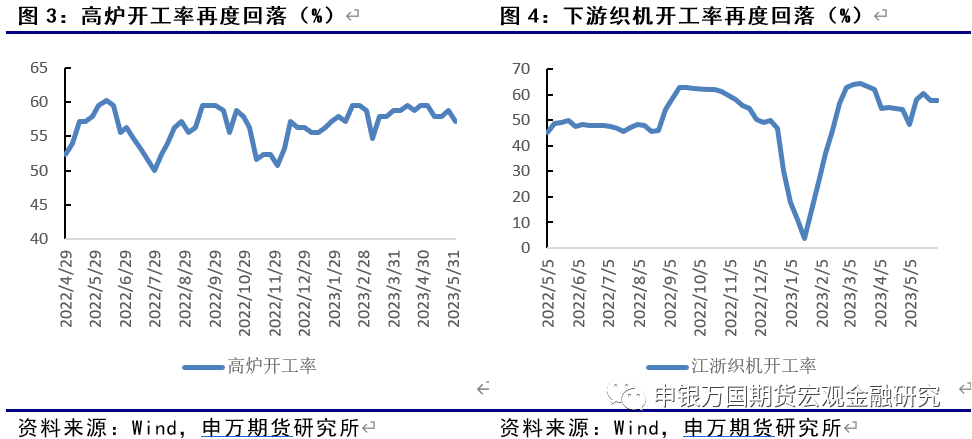

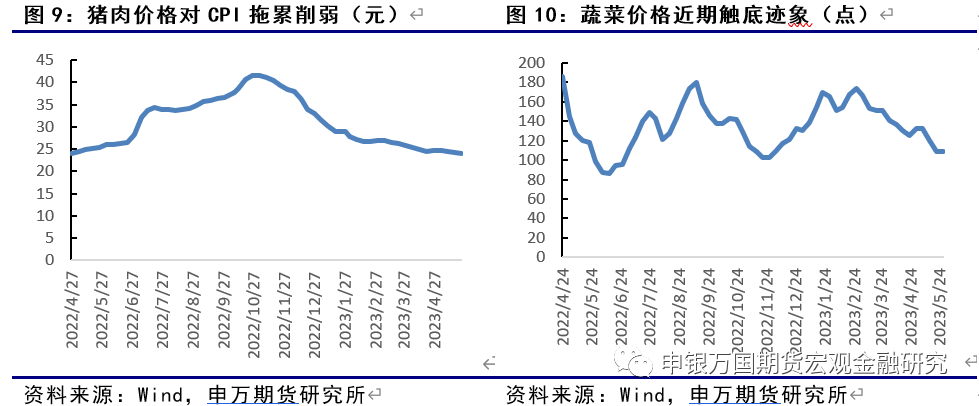

PMI反映经济下行压力加剧。5月份,制造业PMI和非制造业PMI分别为48.8、54.5,低于上月0.4、1.9百分点,显示经济下行压力进一步增加。制造业PMI的各个分项多数下行,反映了经济从生产、订单、就业和物价等方面普遍走弱,表明生产活动有所放缓、市场需求继续回落、原材料库存降幅扩大和企业用工景气度下降。

后续或有财政增量政策。向前看,未来政策是否会有调整可能是影响经济景气度的关键。4月政治局会议认为经济增长好于预期,需求收缩、供给冲击、预期转弱三重压力得到缓解。

5月地方债发行开始放缓。5月份,新增地方债共发行3019亿元。其中,新增一般债、专项债分别发行264亿元和2755亿元,分别完成进度3.7%、7.2%,大幅低于去年同期的16.9%、15.2%。1-5月累计,新增地方债共发行22538亿元。其中,新增一般债发行3568亿元,进度为49.6%,较去年同期减慢7.4个百分点。

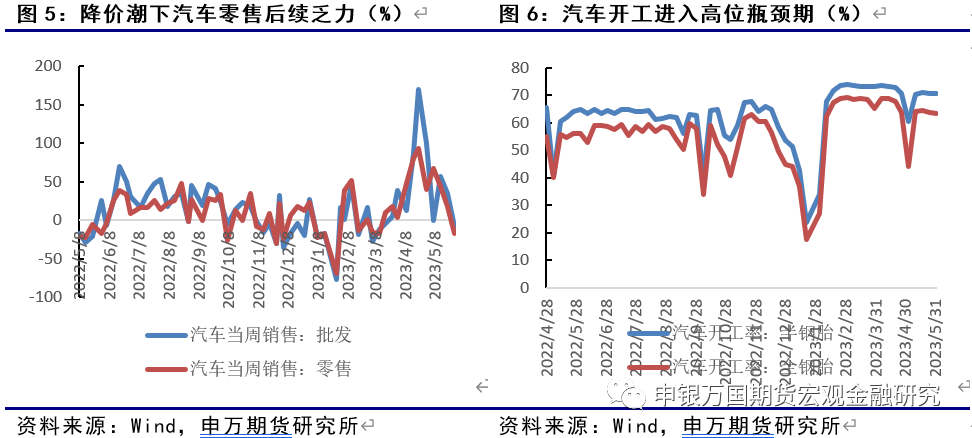

国常会再次强调延续新能源税费减免。国务院总理李强6月2日主持召开国务院常务会议,听取优化营商环境工作进展及下一步重点举措汇报,研究促进新能源汽车产业高质量发展的政策措施,讨论并原则通过《中华人民共和国学前教育法(草案)》。

上交所宣布科创50ETF期权上市。6月2日晚,上交所宣布,经证监会批准,上交所科创50ETF期权将于6月5日上市交易。上交所相关负责人表示,上交所已做好科创50ETF期权上市交易的各项准备工作。

中美防长正式会晤。第20届香格里拉对话(以下简称“香会”)6月2日晚在新加坡香格里拉酒店开幕, 据新加坡《联合早报》报道,在出席欢迎晚宴的过程中,中美防长礼貌握手,通过翻译相互认识与打招呼。

美联储内部存在一定分歧。近期市场通胀预期有所抬升,美联储官员的表态显示内部观点有一定分歧,此前一些鹰派官员的发言令市场不安,布拉德表示年内还要加息两次,明尼阿波利斯联储主席卡什卡利表示可能要将利率提高到6%以上才能达成2%的通胀目标。

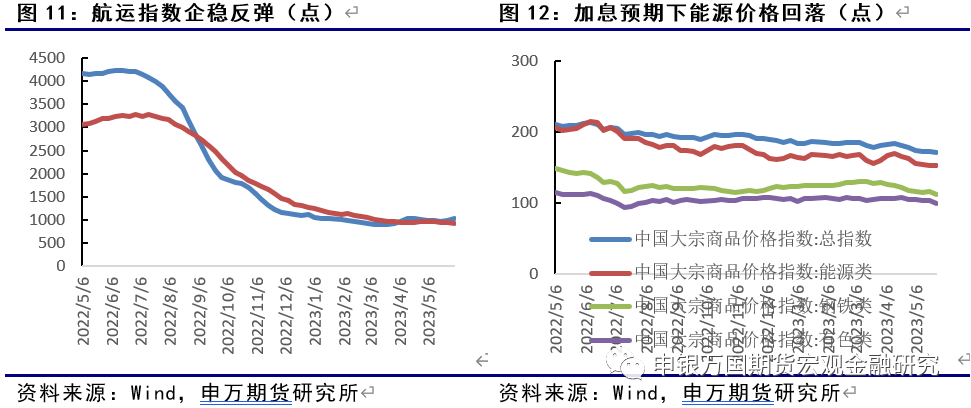

当下美国劳动力市场维持韧性,美国核心通胀表现粘性,银行业信贷收缩,经济边际呈现降温态势,但市场通胀预期有所抬升下,关于美国货币政策路径的交易进入僵持期。

风险提示:俄乌冲突再度升级;欧元区加息引发衰退升级经济复苏不及预期;中美关系。

正文

01

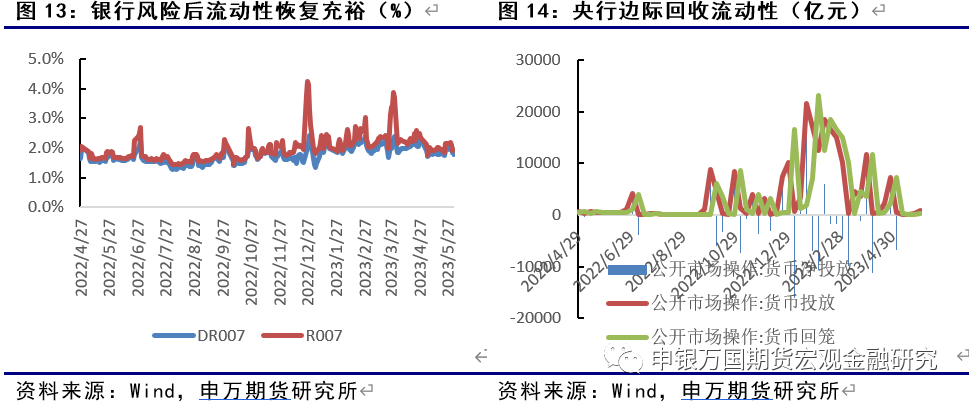

国内热点观察

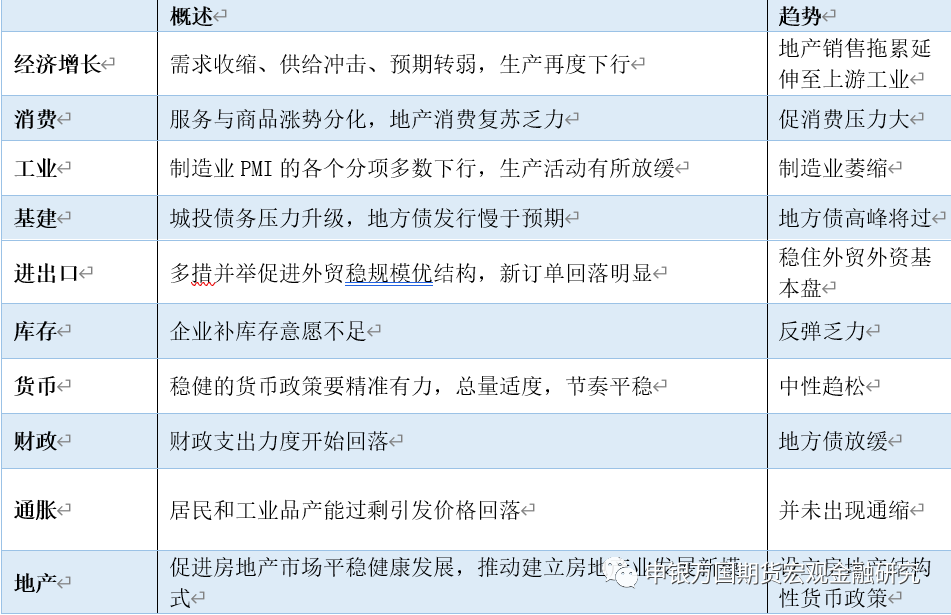

表1 国内宏观环境概览

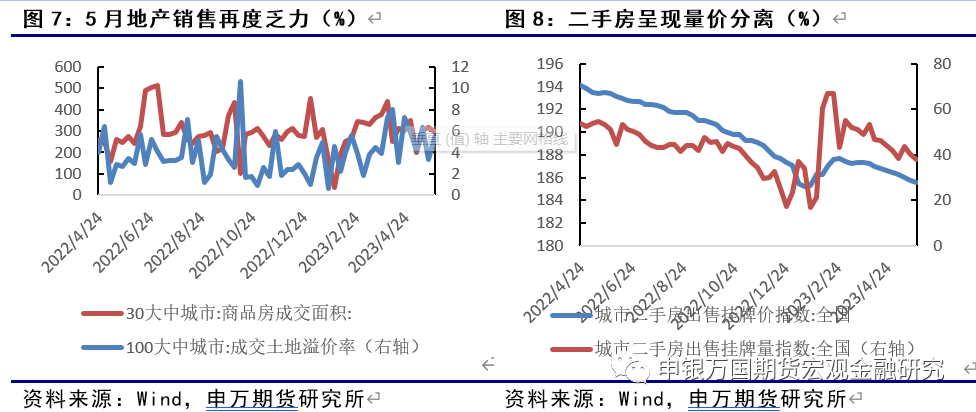

PMI反映经济下行压力加剧。5月份,制造业PMI和非制造业PMI分别为48.8、54.5,低于上月0.4、1.9百分点,显示经济下行压力进一步增加。制造业PMI的各个分项多数下行,反映了经济从生产、订单、就业和物价等方面普遍走弱,表明生产活动有所放缓、市场需求继续回落、原材料库存降幅扩大和企业用工景气度下降。从企业规模看,大型企业PMI为50.0,比上月上升0.7个百分点,位于临界点;中、小型企业PMI分别为47.6和47.9,比上月下降1.6和1.1个百分点,低于临界点。从行业看,化学原料及化学制品、非金属矿物制品、黑色金属冶炼及压延加工等行业两个指数均位于45.0%以下的低位景气区间,产需明显回落。物价方面,石油煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工等行业两个价格指数均低于31.0%,行业上下游市场活跃度不高。非制造业方面,受消费需求加快恢复等因素带动,今年2—4月份服务业商务活动指数连续三个月位于较高景气区间,本月指数回调1.3个百分点,表明疫情缓和带动的需求可能已经较为充分释放。从行业来看,资本市场服务、房地产等行业商务活动指数均位于收缩区间,行业景气水平下降。

后续或有财政增量政策。向前看,未来政策是否会有调整可能是影响经济景气度的关键。4月政治局会议认为经济增长好于预期,需求收缩、供给冲击、预期转弱三重压力得到缓解。不过同时也指出,内生动力还不强,需求仍然不足。后续为了稳增长,或需要更多的政策措施推出。

资料来源:Wind,申万期货研究所

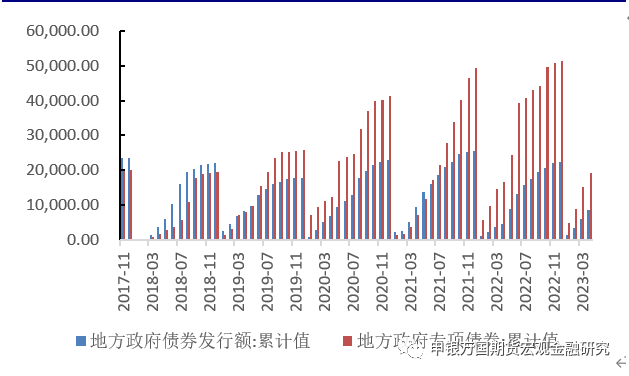

5月地方债发行开始放缓。5月份,新增地方债共发行3019亿元。其中,新增一般债、专项债分别发行264亿元和2755亿元,分别完成进度3.7%、7.2%,大幅低于去年同期的16.9%、15.2%。1-5月累计,新增地方债共发行22538亿元。其中,新增一般债发行3568亿元,进度为49.6%,较去年同期减慢7.4个百分点;新增专项债发行18970亿元,进度为49.9%,较去年同期加快0.9个百分点。若扣除中小银行专项债,1-5月共发行新增专项债17682亿元,进度为46.5%,较去年同期减慢2.2个百分点。

较去年节奏明显放缓。1-5月累计,新增地方债共发行22538亿元。其中,新增一般债发行3568亿元,进度为49.6%,较去年同期减慢7.4个百分点;新增专项债发行18970亿元,进度为49.9%,较去年同期加快0.9个百分点。若扣除中小银行专项债,1-5月共发行新增专项债17682亿元,进度为46.5%,较去年同期减慢2.2个百分点。

城投压力加剧下发行利率下行。5月份,地方债平均发行利率 2.85%,较上月下降15bp,较去年同期下降19bp。这一方面是因为5月资金面延续宽松,市场利率中枢整体下行,加之股市和大宗商品表现偏弱,债市做多热情持续。另一方面,也与广东、江苏、山东等地方债发行利率区间下限的进一步调降有关。

图2:5月地方债节奏明显下行(%)

资料来源:Wind,申万期货研究所

国常会再次强调延续新能源税费减免。国务院总理李强6月2日主持召开国务院常务会议,听取优化营商环境工作进展及下一步重点举措汇报,研究促进新能源汽车产业高质量发展的政策措施,讨论并原则通过《中华人民共和国学前教育法(草案)》。会议指出,今年以来我国经济运行实现良好开局,但经济恢复的基础尚不稳固,要把打造市场化、法治化、国际化营商环境摆在重要位置,进一步稳定社会预期,提振发展信心,激发市场活力,推动经济运行持续回升向好。另外,新能源汽车是汽车产业转型升级的主要方向,发展空间十分广阔。会议强调要延续和优化新能源汽车车辆购置税减免政策,构建高质量充电基础设施体系,进一步稳定市场预期、优化消费环境,更大释放新能源汽车消费潜力。据业内人士测算,今年的新能源汽车免税金额将超过1000亿元;如果明年后年延续,则有希望在2025年免税金额达到近2000亿元。

上交所宣布科创50ETF期权上市。6月2日晚,上交所宣布,经证监会批准,上交所科创50ETF期权将于6月5日上市交易。上交所相关负责人表示,上交所已做好科创50ETF期权上市交易的各项准备工作,并将在科创50ETF期权合约顺利上市后持续加强一线监管,保障上交所期权市场稳健运行和经济功能的持续发挥。此次上市两只科创50ETF期权合约品种,分别是华夏科创50ETF期权合约和易方达科创50ETF期权合约,且科创50ETF期权涨跌幅参数为20%。首批挂牌的期权合约到期月份为2023年6月、7月、9月和12月。

中美防长正式会晤。第20届香格里拉对话(以下简称“香会”)6月2日晚在新加坡香格里拉酒店开幕, 据新加坡《联合早报》报道,在出席欢迎晚宴的过程中,中美防长礼貌握手,通过翻译相互认识与打招呼。尽管并未开展实质性交流,但此举让外界对中美关系缓和有了一丝期待。

02

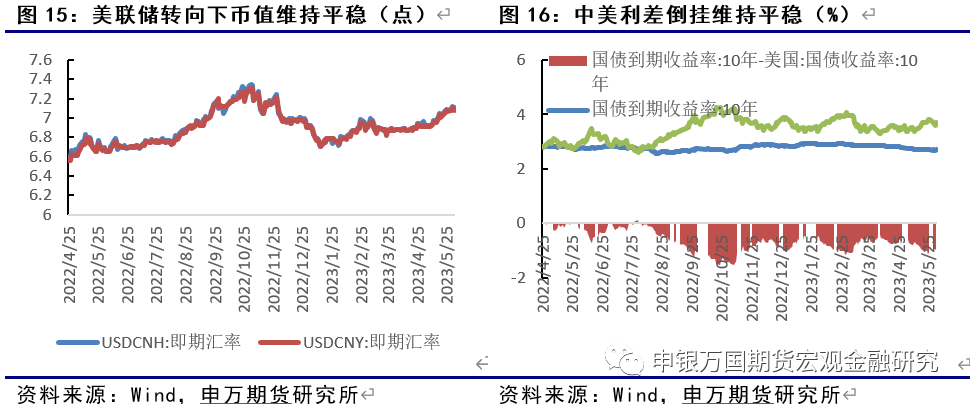

国内高频数据观察

03

海外热点观察

美联储官员释放6月暂停加息信号,近期市场通胀预期有所抬升,美联储官员的表态显示内部观点有一定分歧,此前一些鹰派官员的发言令市场不安,布拉德表示年内还要加息两次,明尼阿波利斯联储主席卡什卡利表示可能要将利率提高到6%以上才能达成2%的通胀目标。上周高于预期的PCE核心通胀也加剧市场对6月美联储将再度加息的担忧。不过本周多位美联储官员的讲话给6月加息预期降温,包括副主席候任人在内的官员暗示6月将暂停加息,但表示这只是暂停,未来还将视经济数据行动。当前市场正在消化6月暂停加息,等到7月再加息的政策路径。

图17 隐含加息概率矩阵(数据截至6月3日)

资料来源:CME、申万期货研究所

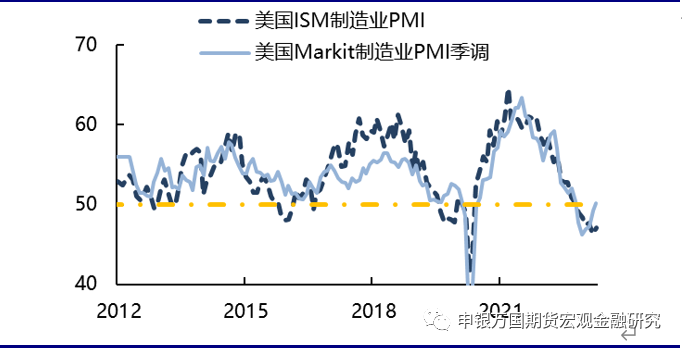

图18 美国PMI

资料来源:CME、申万期货研究所

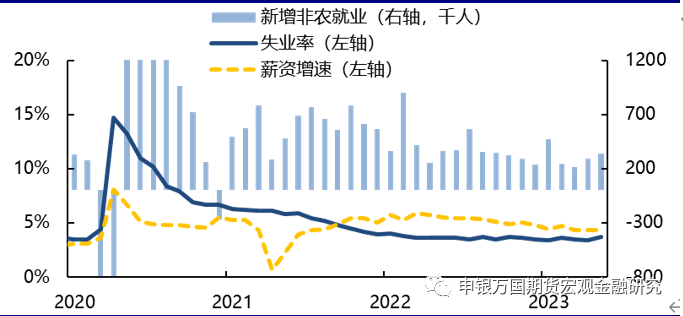

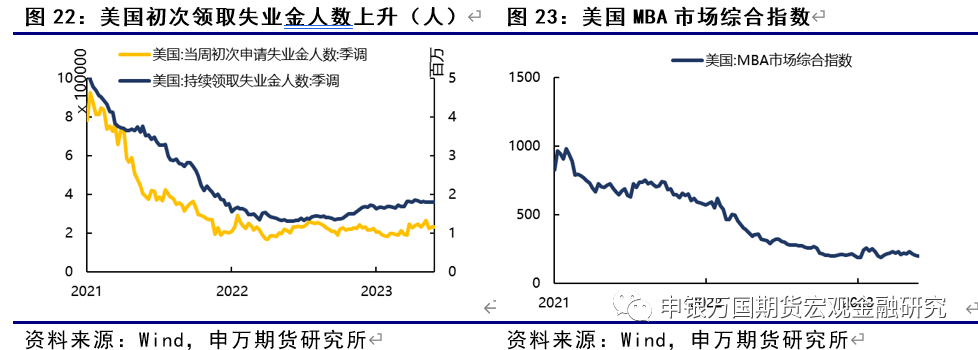

新非农数据出炉,美国5月季调后非农就业人口 33.9万人,预期19.0万人,前值25.3万人。5月失业率 3.7%,预期3.50%,前值3.40%。劳动参与率62.6%,与前值和预期持平。薪资增速环比0.3%。此次非农数据喜忧参半,新增非农就业再度好于预期,但是失业率出现反弹(可能意味着更多兼职和零工的情况),与此同时薪资增速维持均值水平,整体上看数据较为中性。

当下美国劳动力市场维持韧性,美国核心通胀表现粘性,银行业信贷收缩,经济边际呈现降温态势,但市场通胀预期有所抬升下,关于美国货币政策路径的交易进入僵持期。考虑本次数据并未全面超预期的强劲,6月大概率会暂停加息。未来,我们可能需要看到更多就业市场的降温信号(如新增非农就业低于15万人,薪资环比低于0.2%),并且核心通胀开始确实步入下行下,才会引发市场对政策实质性转向的预期,整体来看6月关于政策路径的炒作将延续僵持状态。

图19 美国就业数据

资料来源:CME、申万期货研究所

04

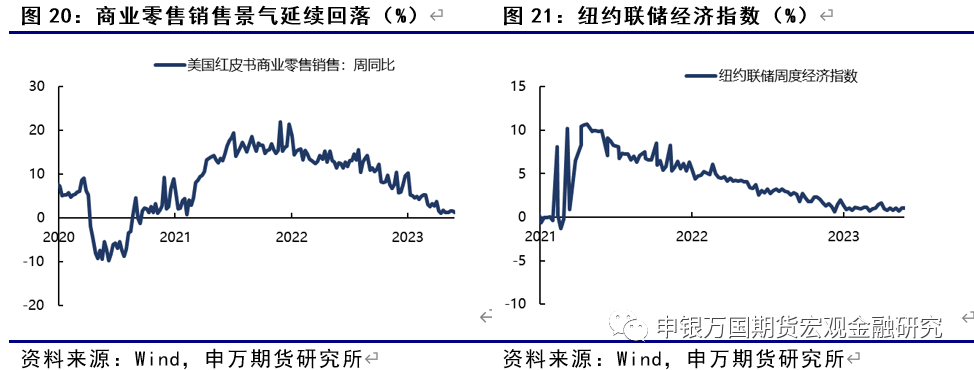

海外高频数据热点观察

05

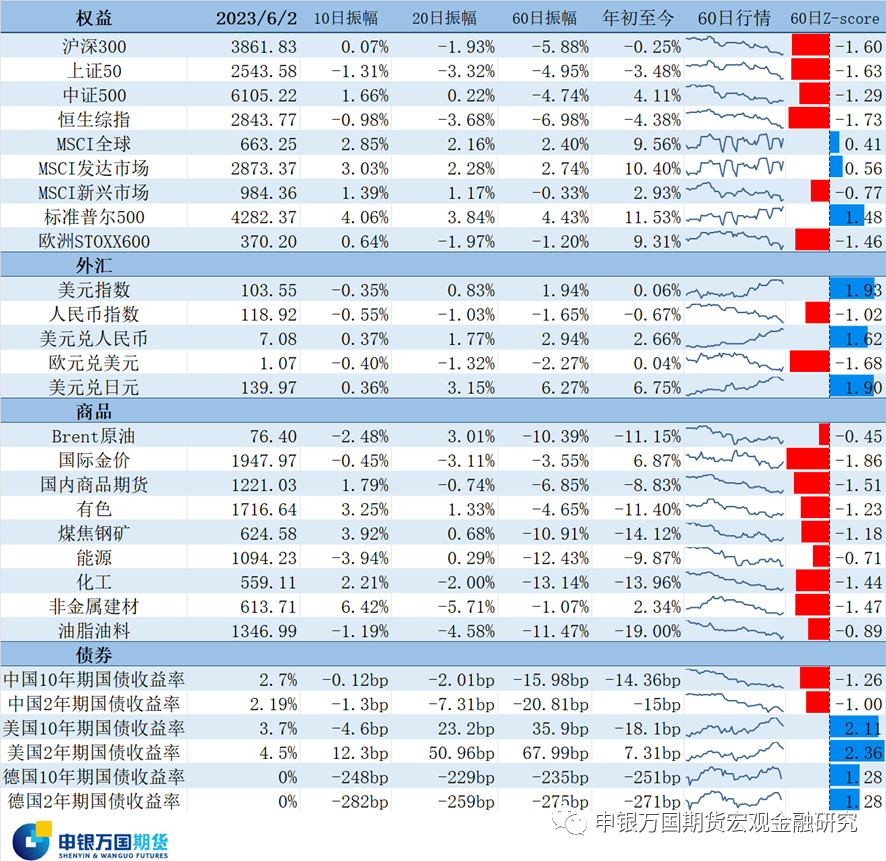

近期资产表现

资料来源:Wind,申万期货研究所

06

风险提示:

1.俄乌冲突再度升级;

2.欧元区加息引发衰退升级;

3.经济复苏不及预期;

4.中美关系;

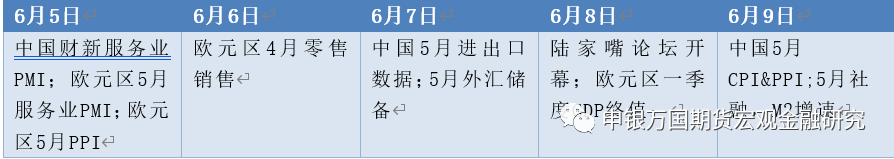

24小时热点