地缘冲突后续事态发展成市场焦点

[上市以来行情波动分为三个阶段]

在国际贸易中,海洋运输占货运量的80%,而我国进出口货运量的90%左右均通过海上运输。2022年和2023年,全球前10大港口排行中我国占据7席,其中上海连续13年蝉联全球集装箱港口排名第一。基于以上背景,集运指数(欧洲航线)期货(合约代码:EC)于2023年8月18日在上海国际能源交易中心上市交易,该合约以SCFIS上海出口集装箱结算运价指数(欧洲航线)为标的,合约乘数为每点50元,报价单位为指数点,上市之初设计的涨跌停板幅度为10%,最低交易保证金为合约价值的12%。

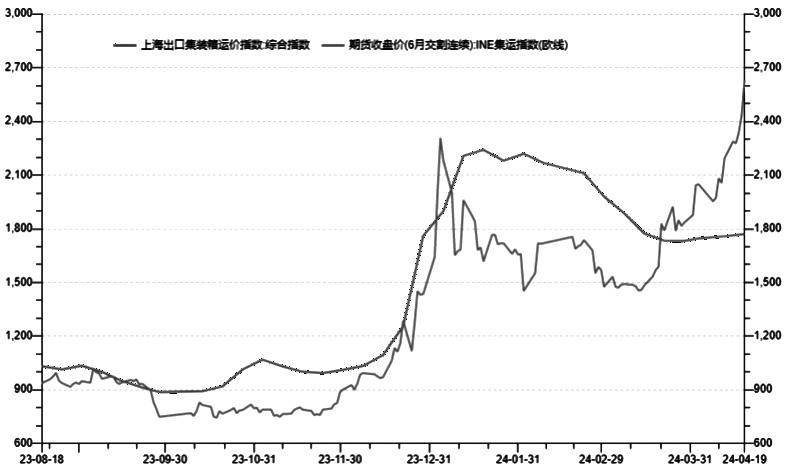

自挂牌以来,集运指数(欧线)期货价格的波动大致分为以下三个阶段:

第一阶段,2023年8月至12月中旬,低位振荡阶段。在这一时间段内,EC合约价格维持在700—1000点的区间,波动幅度较为平稳。受通胀和PMI压力影响,欧元区整体需求不足在一定程度上限制了消费需求,使得相关航线运费处于较为稳定的区间。

第二阶段,2023年12月中旬至2024年1月初,大幅上涨阶段。EC主力合约价格在13个交易日涨超170%,创下上市以来历史最高纪录2650点。在这阶段,受巴以冲突和红海危机影响,部分船企选择暂停红海航线并绕行好望角,将原先总长约11000海里、耗时40天的欧洲航线增加到14500海里和50天。这一地缘政治冲突很大程度上影响了包括情绪、供求和成本在内的多个因素,导致航运指数和挂牌期货合约均出现持续上涨。

第三阶段,2024年1月中旬至今,调整再上涨阶段。EC主力合约价格随着巴以冲突局势的演变和淡季影响经历了多轮调整,几次回落到1700点左右。而近期随着巴以冲突扩散化,中东地区地缘局势再度紧张,上调5月欧线FAK费率的公司包括地中海航运、达飞海运、马士基以及赫伯罗特。EC主力合约价格连续5周呈上升趋势。

图为EC2406期货合约走势(单位:点)

[供需格局偏紧或继续推升价格]

目前,在绕行局面短期难有改善的背景下,供需格局偏紧或在一定程度上继续推动盘面价格抬升,截至4月19日收盘,EC2406合约收于2629.2点,上海出口集装箱运价综合指数报17669.54点。

地缘局势方面,红海航线恢复尚未有期。一方面,巴以冲突已实质性地牵连到多个周边主权国家,冲突的延续使得红海航线恢复遥遥无期。虽然美国等国家派遣各自的军事力量执行护航巡逻和采取一定规模的反制行动,但就目前的局势看,这些手段还无法有效阻止胡塞武装的袭击,商船无法得到全面保护。另一方面,根据美联社和盖洛普的民意调查结果,美国的民众总体逐渐倾向于促成巴以停火和不介入地缘冲突,民主党逾半数选民也希望巴以停火。近日在安理会上,美国就巴以停火协议首次投了弃权票,表明拜登政府在国际舆论以及大选环境下态度的变化。就目前形势看,国际社会的广泛关注和干涉对于推进落实巴以停火协议仍有阻力,航运巨头马士基在最近发布的警告中表示,经由红海的集装箱航运中断将持续至今年下半年。

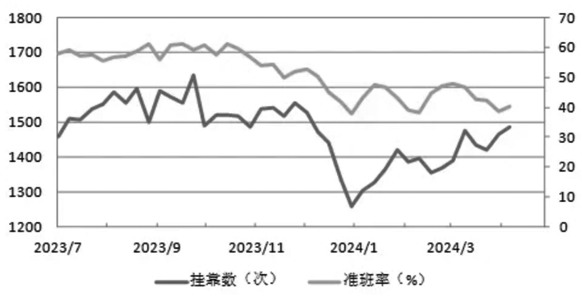

从供给端来看,绕航运力缺口有望填补。集装箱运力供给保持增长,后续预计欧线运力仍有较大的投放增量。截至4月12日,全球集装箱总运力约2938.06万TEU,总运力规模6901艘。集装箱船在手订单、新造船订单增量、船舶交付量均有提升,如果能够延续上半年交付节奏,有望填补受红海危机影响绕航的运力缺口。船舶闲置比例相对稳定,新造船价格小幅提升,近期50大基本港的挂靠数略有提升,全球主干航线集装箱班轮收发货服务准班率为38.4%。

图为全球主要港口远洋干线班轮挂靠数和准班率

从需求端来看,“一带一路”沿线国家贸易升温或替代一部分欧美订单。一季度,我国货物贸易进出口总值为10.17万亿元,同比增长5%,其中,出口5.74万亿元,增长4.9%;进口4.43万亿元,增长5%。出口方面,机电产品出口3.39万亿元,增长6.8%,占出口总值的59.2%,其中电脑及其零部件、汽车、船舶分别增长8.6%、21.7%、113.1%,劳动密集型产品出口增长9.1%。从贸易伙伴来看,一季度,我国对“一带一路”共建国家进出口总值为4.82万亿元,增长5.5%,占全国进出口总值的47.4%。对其他9个“金砖国家”进出口总值为1.49万亿元,增长11.3%。中国对欧盟、日本的出口分别同比下滑2.6%、5.7%,对美国出口仅有2.1%的增长。

对于“一带一路”沿线国家贸易的倾斜在近日召开的第135届广交会上也得到了充分体现,本届广交会分三期举办线下展,第一期进口展共有来自30个国家和地区的197家企业参展,其中“一带一路”共建国家企业占比约74%。本届广交会上,全球零售250强和各国、各地区大商明显增多,288家头部企业和工商机构确认组团参会,较上届同期增长21.5%。海关贸易景气调查结果显示,3月反映出口、进口订单增加的企业比重均较2月明显提升。预计二季度我国进出口持续向好,上半年基本保持在增长通道。

从宏观层面来看,一季度人民币兑美元和欧元的汇率企稳。欧洲经济综合指标总体有改善,但经济增长承压,需求和去库存仍受到挑战,消费信心小幅增长,但市场对后续复苏信心疲弱。美国发布的3月经济数据显示,PMI数据对市场情绪有提振,消费者信心指标也有改善,制造业PMI自去年以来首次高于荣枯线50,各消费指数均有提升。

此外WTO预计,在经历2023年的下滑之后,全球商品贸易将在今年逐渐复苏,2024年和2025年分别增长2.6%和3.3%;2023年,全球商品贸易量下跌1.2%。但WTO也谨慎表示,地缘冲突、保护主义等带来的不确定性仍在显著上升,全球贸易仍存下降可能性。综合以上因素,我们认为航运的关注点将围绕亚欧线航运成本,以及当下未受到地缘冲突的其他航线展开,除亚洲—欧洲航线外,航线收发货服务挂靠数前三的还有亚洲—美东航线和亚洲—南美航线,由于双边贸易框架的进一步落实,结合不同主体对相关产业政策的推行在二季度或有超过预期的水平。亚欧航线受最近地缘冲突和大国博弈持续发酵的影响,短时间内资金、航线、战争险等成本或维持在较高水平,继续为EC主力合约价格提供一定支撑。

来源:期货日报网

24小时热点