【硅链周报】工业硅弱现实强预期,硅料现实供需压力上升

2025年9月20日 能化-硅链

工业硅弱现实强预期,硅料现实供需压力上升

观点概述:

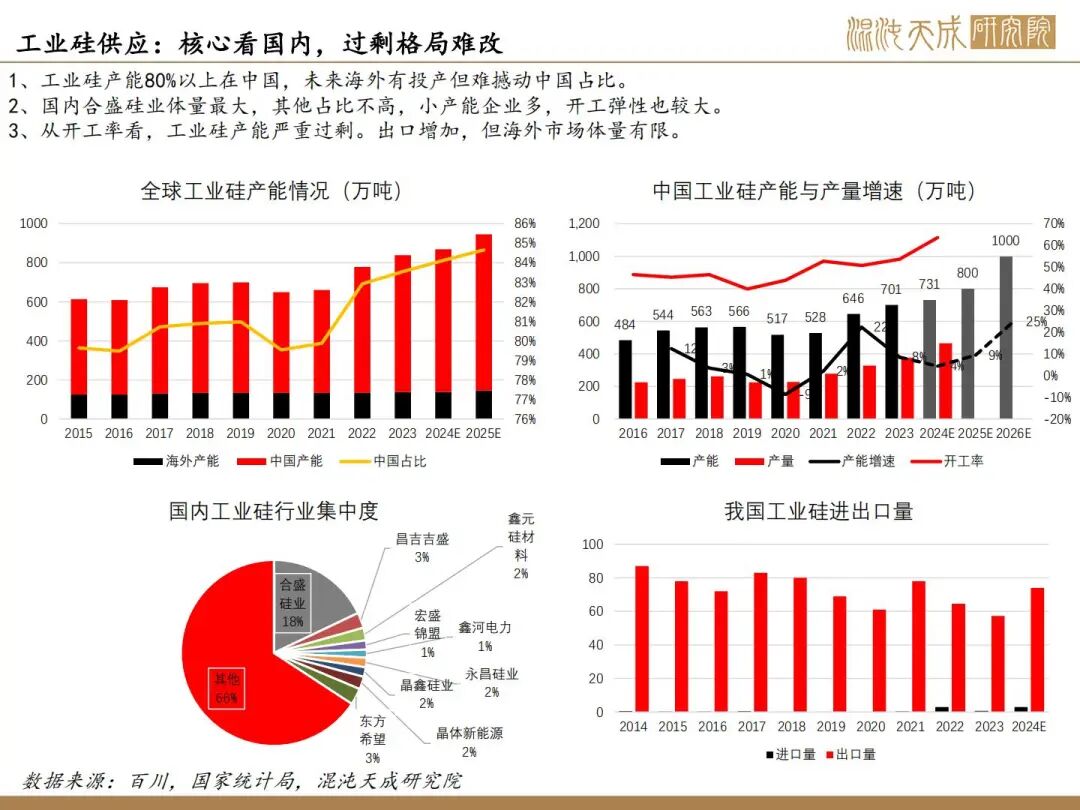

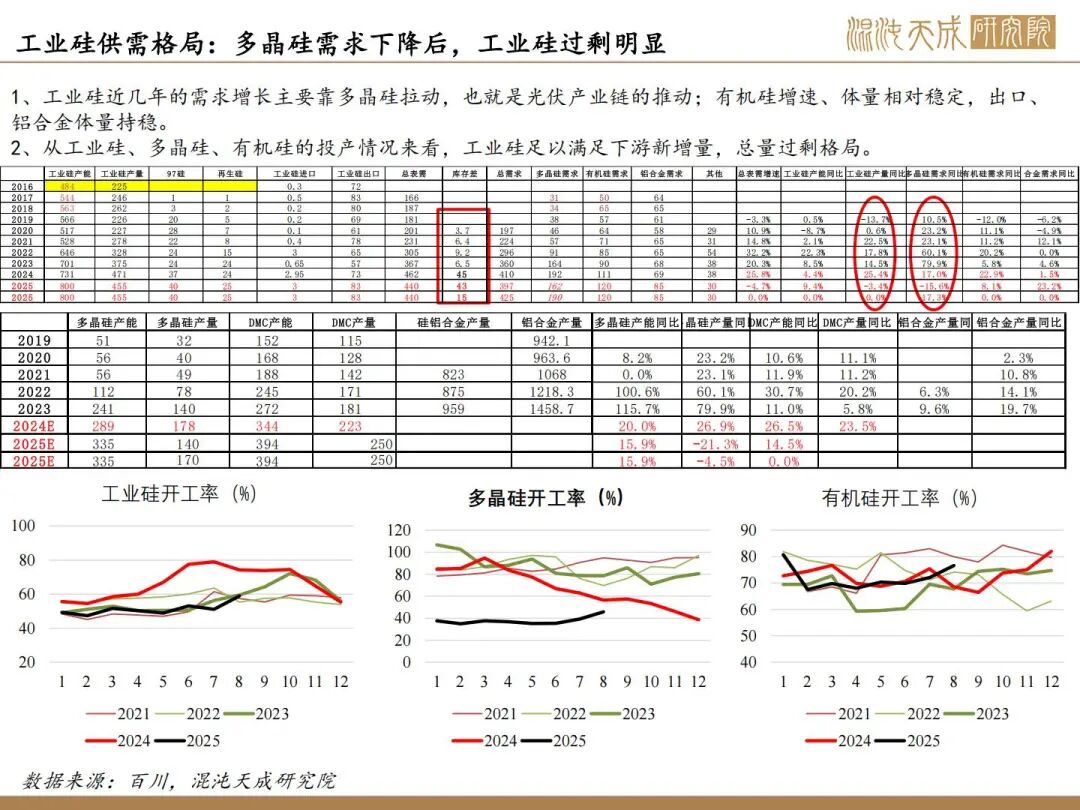

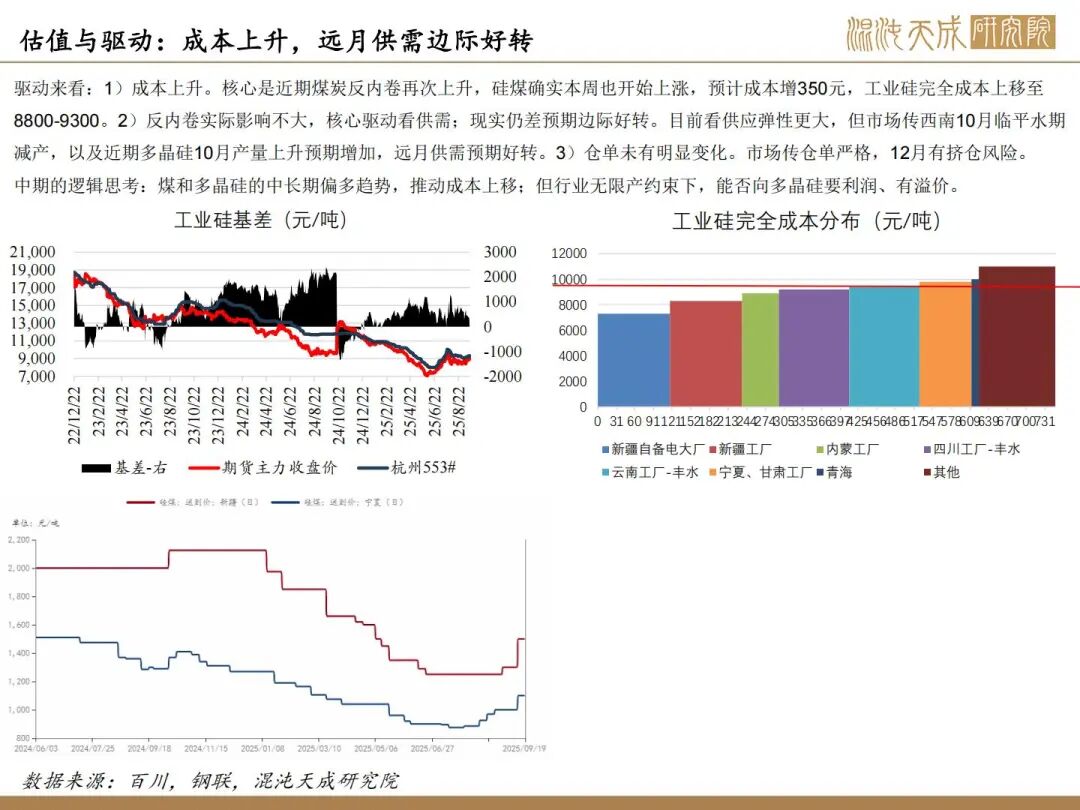

工业硅:成本抬升,远月预期改善,但现实压力仍在

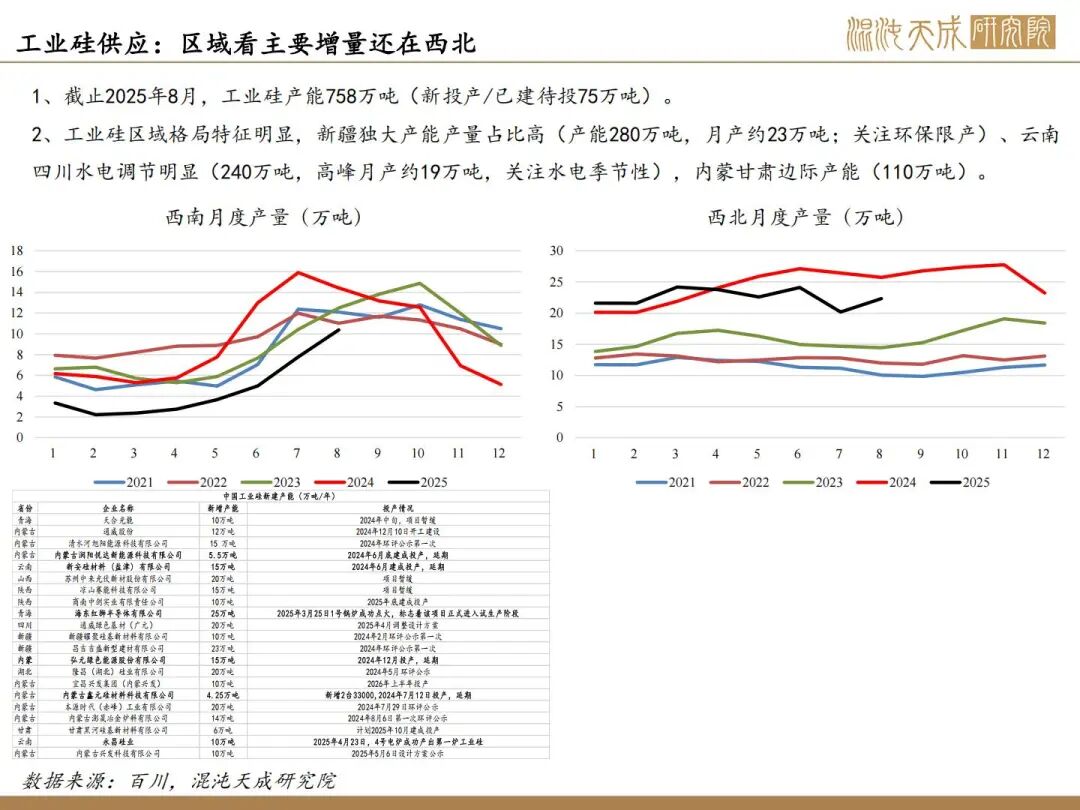

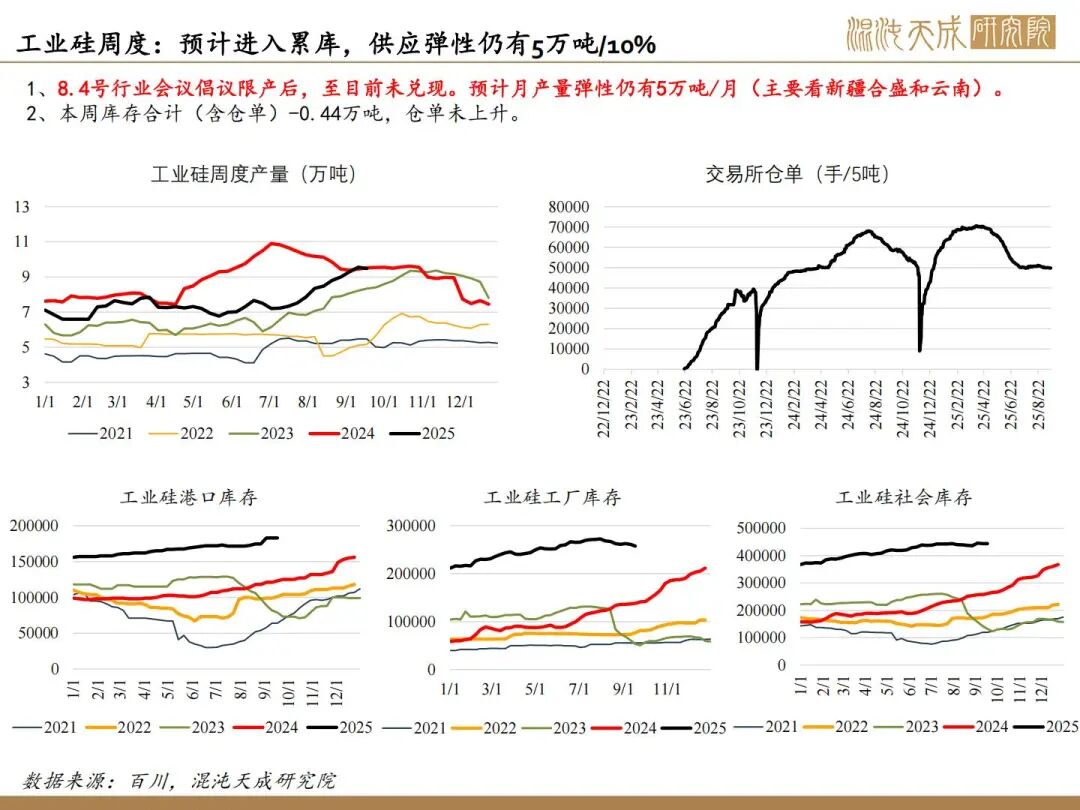

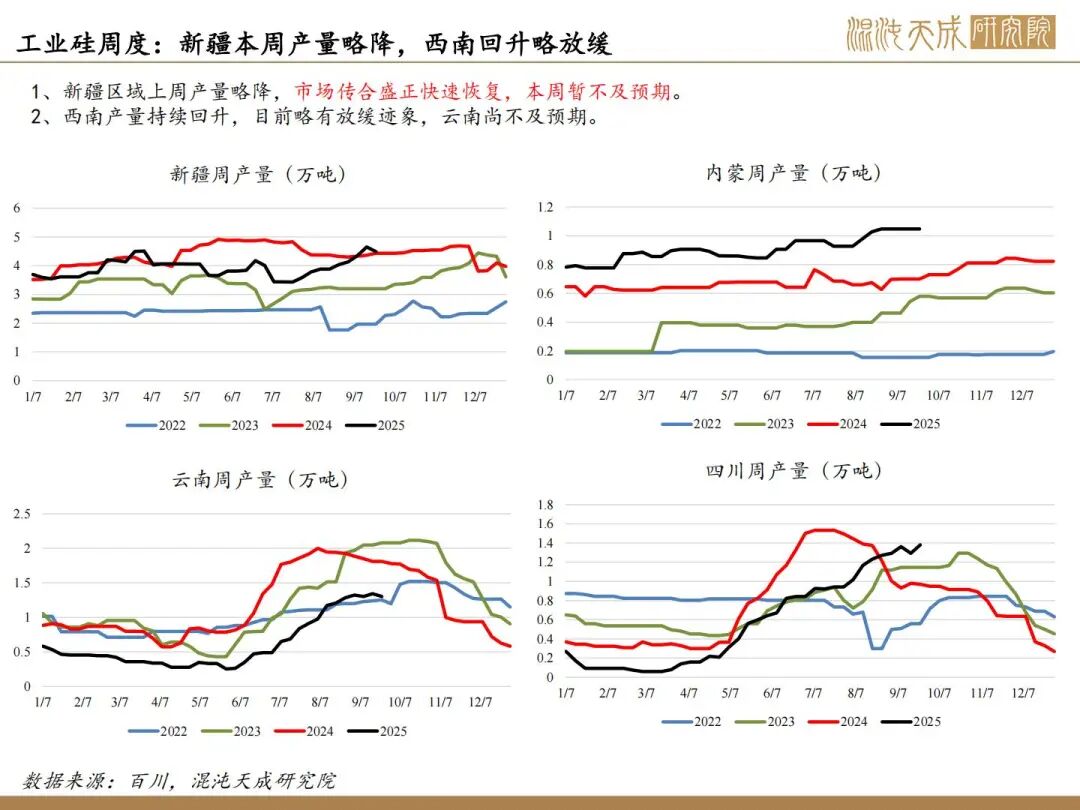

1、反内卷实际影响不大,核心驱动看供需;现实仍差预期边际好转。目前看供应弹性更大,但市场传西南10月临平水期减产,以及近期多晶硅10月产量上升预期,远月供需预期好转。

2、成本上升。核心是近期煤炭反内卷再次上升,硅煤确实本周也开始上涨,预计成本增350元,工业硅完全成本上移至8800-9300元/吨。

3、仓单未有明显变化。市场传仓单严格,12月有挤仓风险。

结论:本周工业硅在成本、远期预期改善下大涨。但工业硅没有限产约束,高价就会刺激产量回升,11月前累库压力仍不变,若产量持续兑现,仍偏空;成本抬升带来区间上移,关注是否有超涨后做空机会(9500附近)。12月及之后合约供应压力不大,核心还是看能否向多晶硅要利润,在终端需求仍有限,新建待投量大背景下,仍不看好没有产量约束的工业硅。

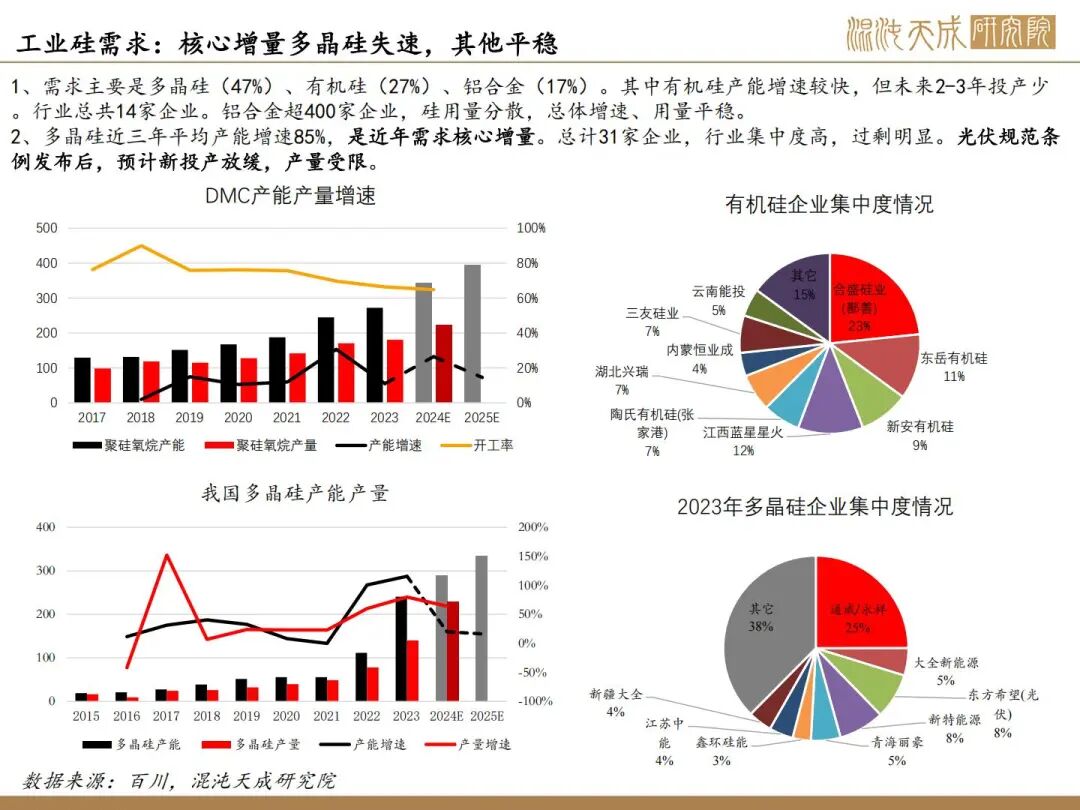

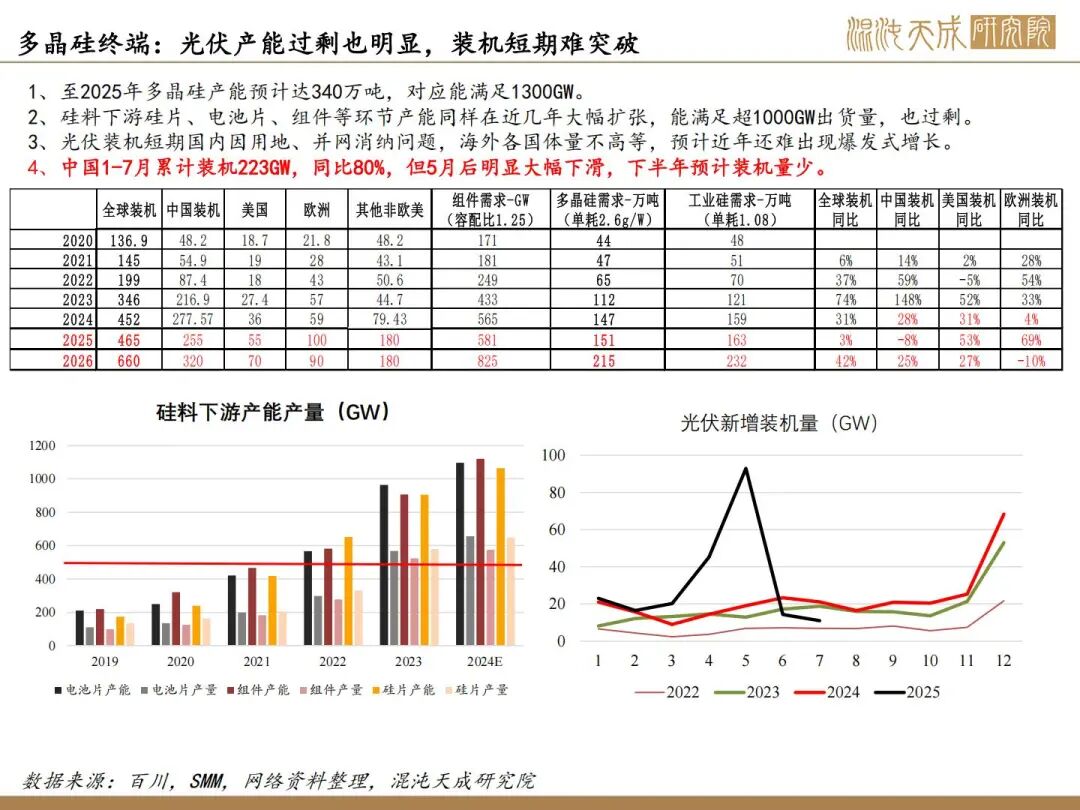

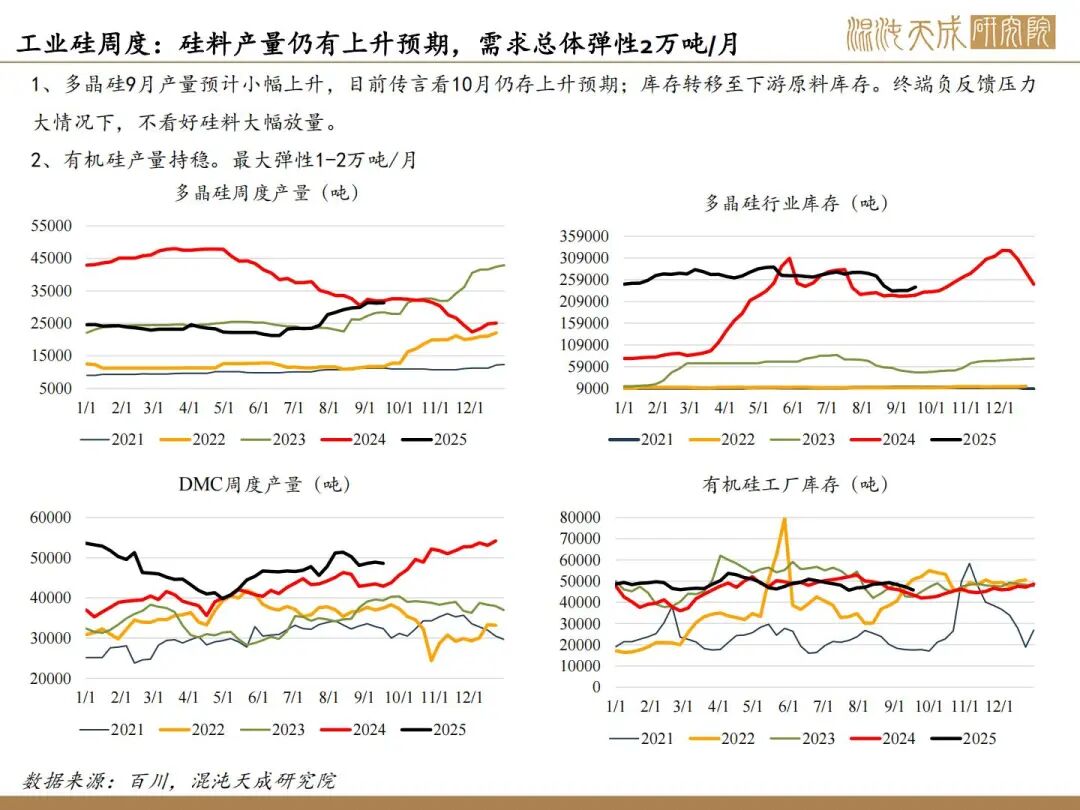

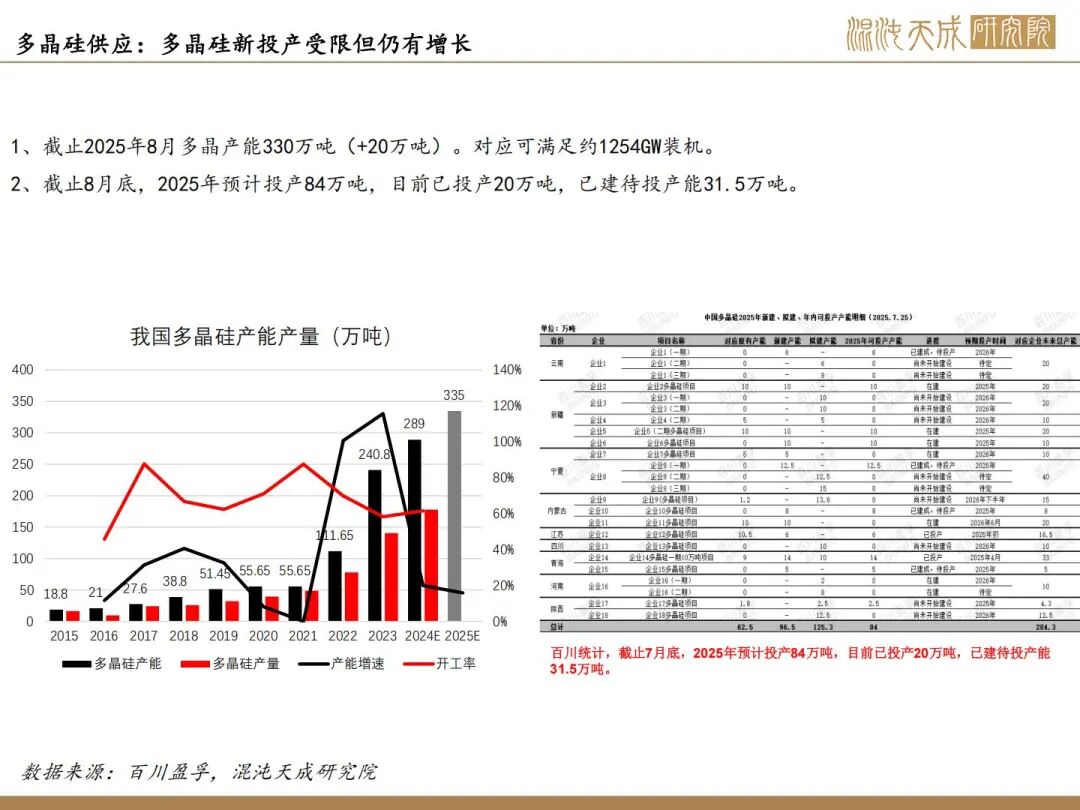

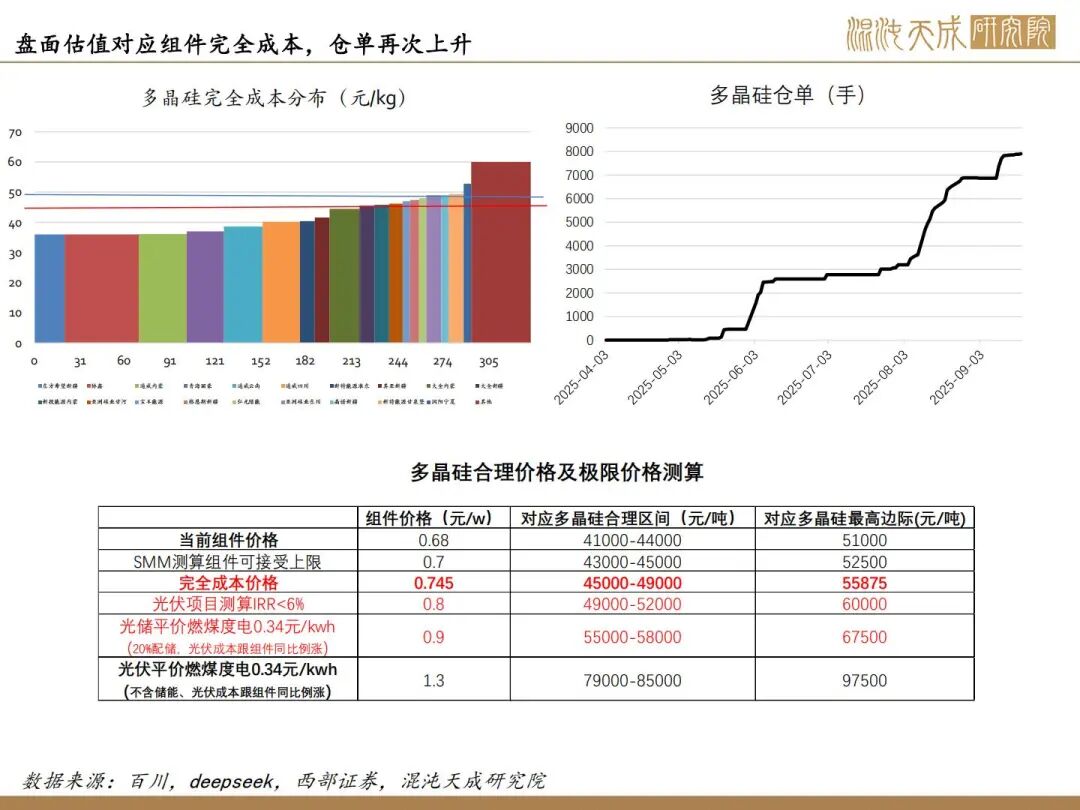

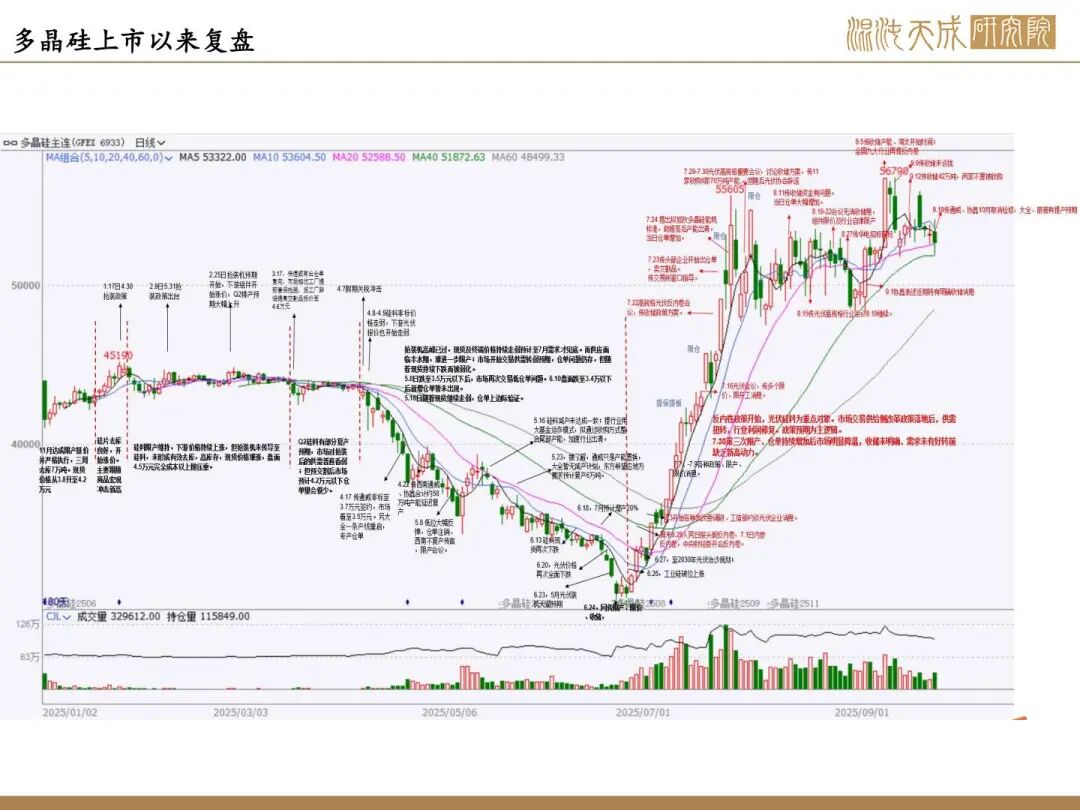

多晶硅:行业限产难,终端负反馈压力上升

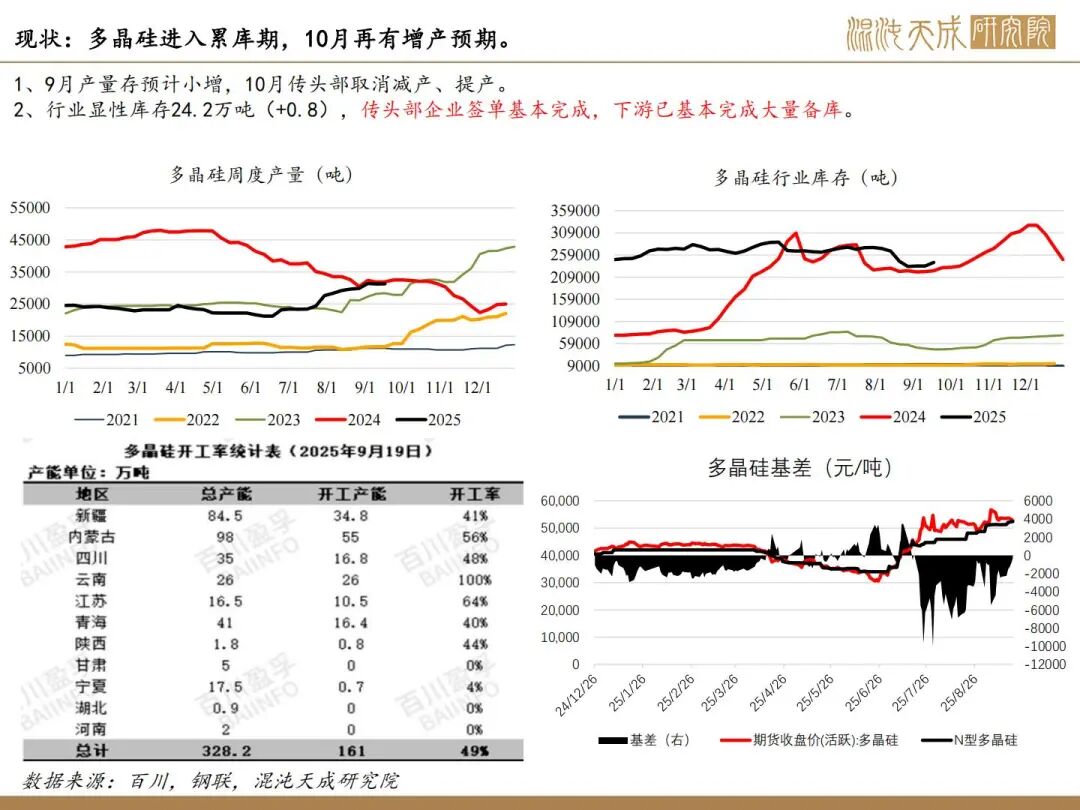

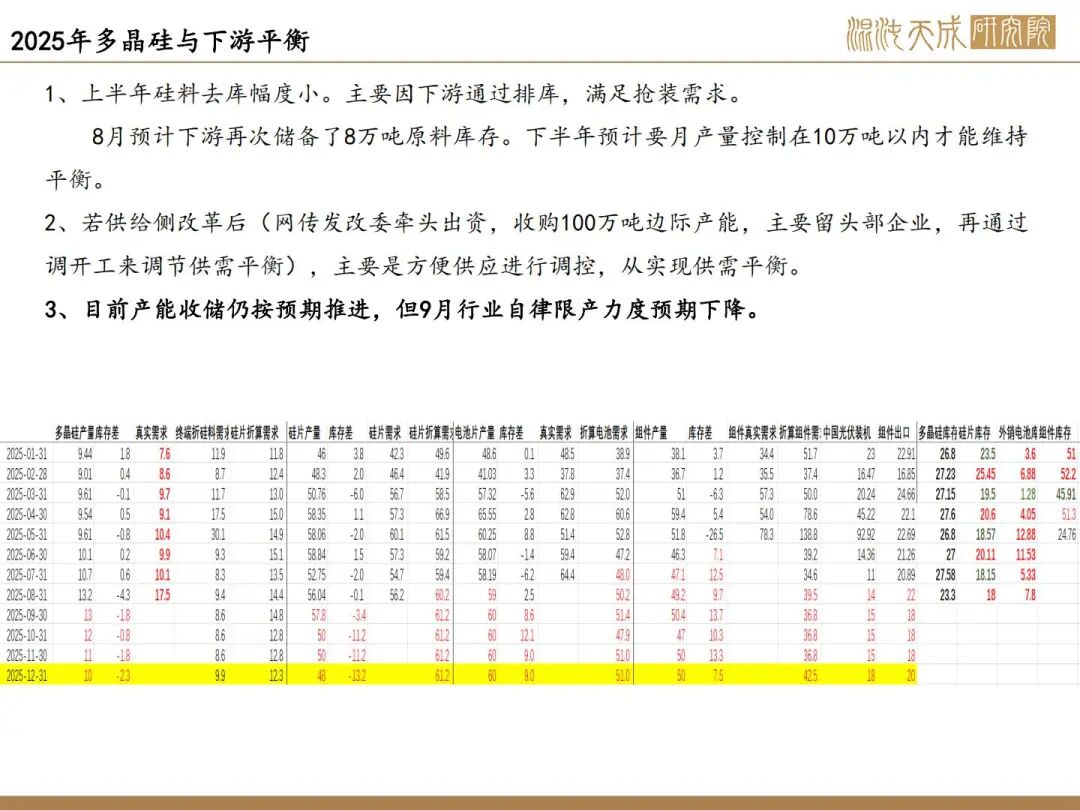

1、反内卷驱动,情绪降温。市场原预期9月底方案、平台公司落地;传收储进度受阻,同时传10月增产预期,显示供应约束暂有限。

2、光伏股票和期货联动效应,光伏板块本周震荡。

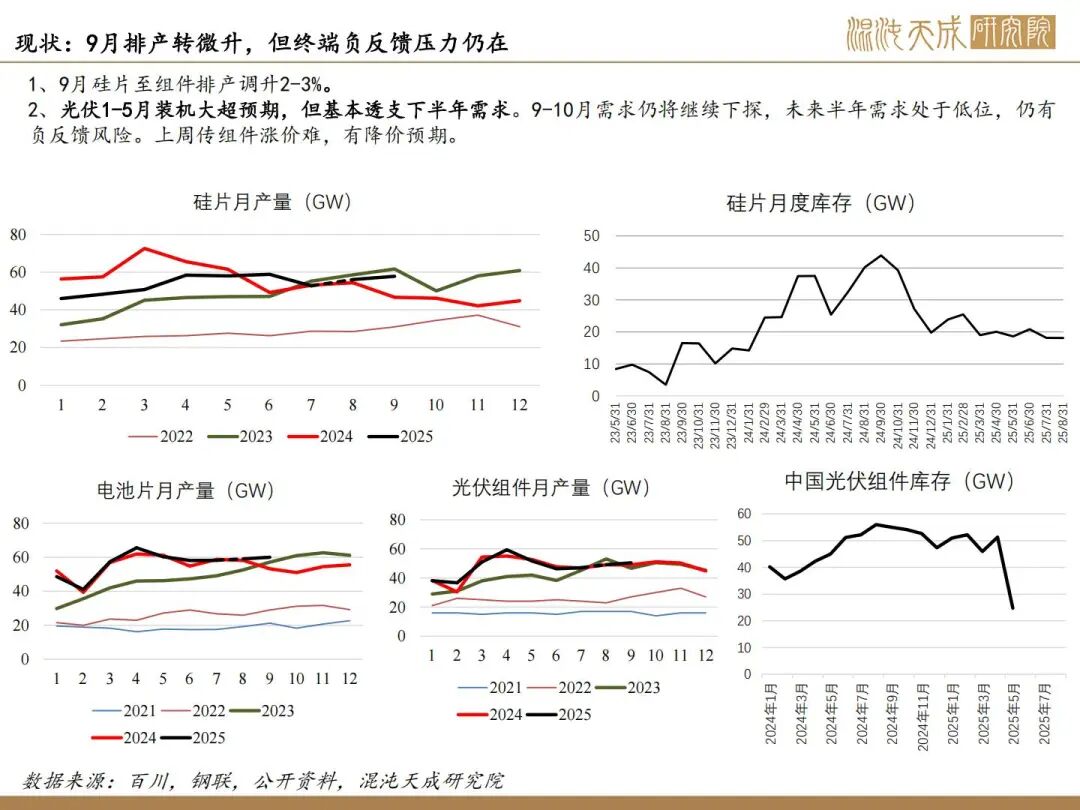

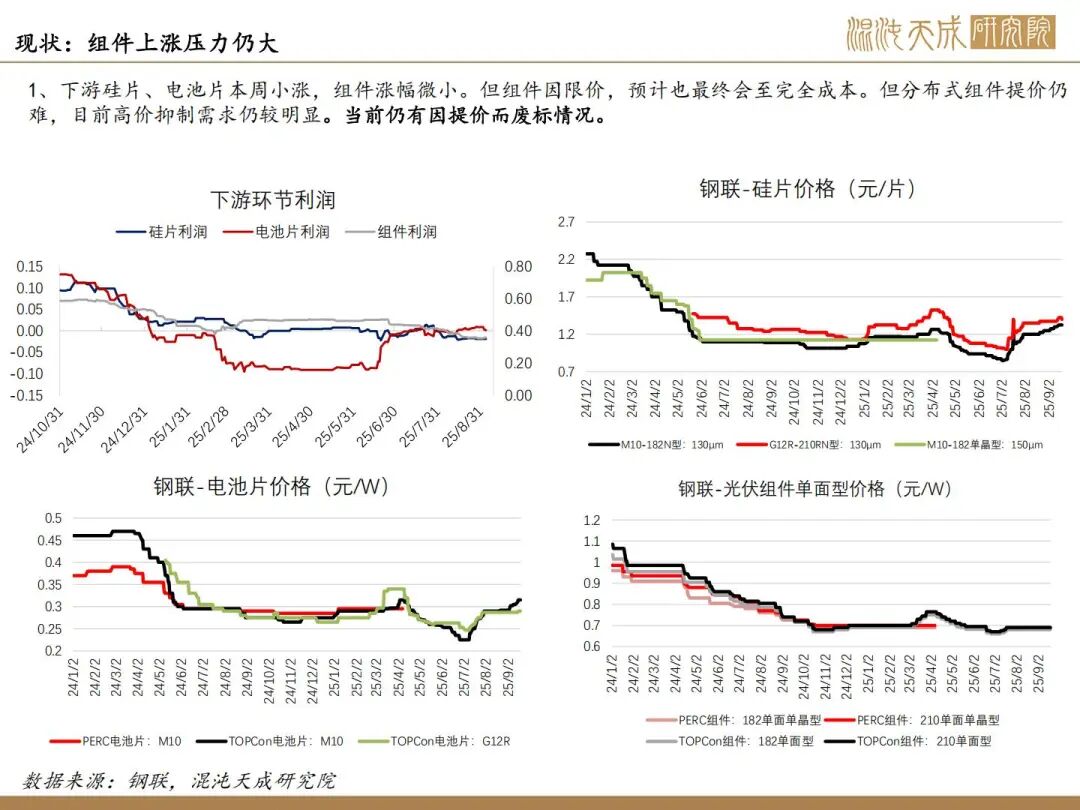

3、现实仍为高供应弱需求高库存,9月边际改善,10月硅料再有增产预期。目前开工持稳,预计9月产量微增,10月传头部企业取消检修、提产。下半年装机预期差,终端仍在探底,仍有负反馈压力。传组件近期有降价预期。

结论:多晶硅因有明确限产预期,反内卷仍是中期交易主线,远月结构上看多。若收储继续推进,短期远月仍有冲高动力;若收储方案明确落地再评估实际情况,预计近月仍可能受现实影响,震荡为主等需求;若收储不落地,市场会交易限产力度、需求负反馈、仓单等,会面临持续回调压力。但考虑到现货支撑及限仓,预计下方支撑仍较强。

下周关注点:反内卷收储推进情况,限产、限价政策,仓单量

能化组:

田大伟

Z0019933

18818236206

开户加入我们!

加入知识星球!

24小时热点