2023年下半年白糖投资策略展望--玉米天气扰动 养殖期待止血

摘要

厄尔尼诺将对饲料养殖带来不确定性。

海外方面,美国农业部6月底在种植面积报告超预期增加了种植面积。

国内方面,前期玉米小麦天气炒作推动近月价格出现上涨。

生猪方面,国内总体产能偏大,对猪价形成压制。

关注非瘟对中短期价格的扰动。

正文

资料来源:Wind,申万期货研究所

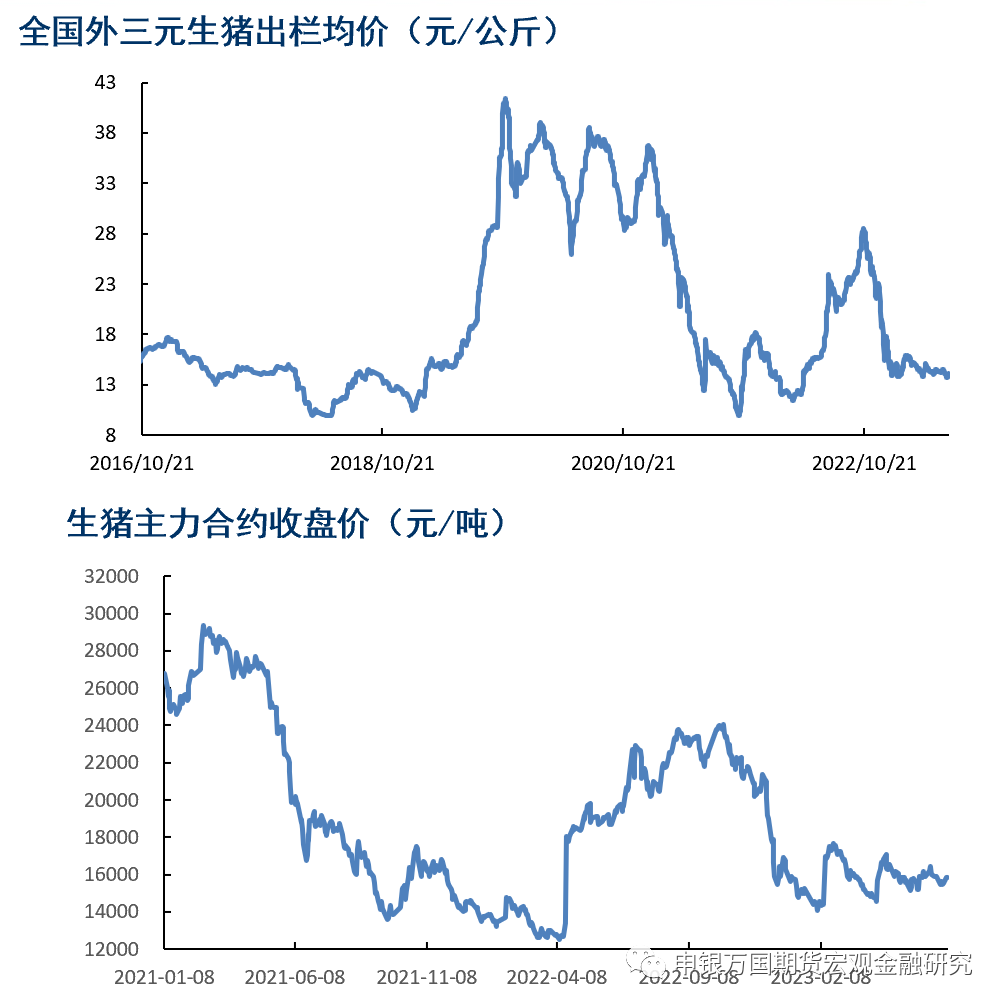

进入2022年,随着春节之后消费进入淡季,叠加饲料成本大幅上涨,养殖业进入“至暗时刻” 。

而随着去年3季度能繁母猪的减少,今年2季度后国内生猪存栏开始下降,逐步带动国内现货见底走强。3季度猪价则以震荡为主。进入4季度,随着政策的持续打压,头部企业生猪产能逐步释放,叠加疫情影响消费,生猪现货逐步见顶回落。

2023年至今,生猪价格总体处于相对低迷的水平。

资料来源:涌益咨询,农业农村部,申万期货研究所

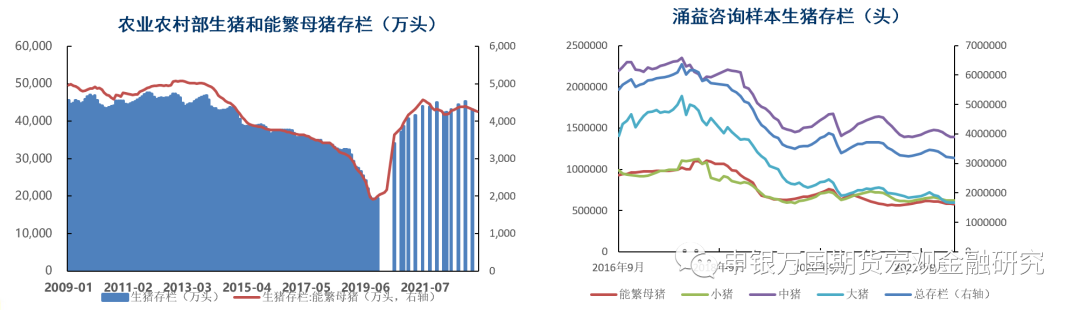

根据农业农村部的数据,2022年全年生猪出栏量69995万头,同比增4.3%,超过了2018年非瘟前(69382万头)的水平;截止2023年1季度末生猪存栏43094万头,同比增长1.99%,环比增长-4.78%;截止5月能繁母猪4258万头,基本恢复到了非瘟前的水平。同时我们要注意到22年上半年能繁母猪存栏出现下降。并最终推动国内生猪存栏见顶回落,价格则见底回升。而当前生猪存栏边际出现上升则对后市价格上涨不利。

资料来源:中国政府网,申万期货研究所

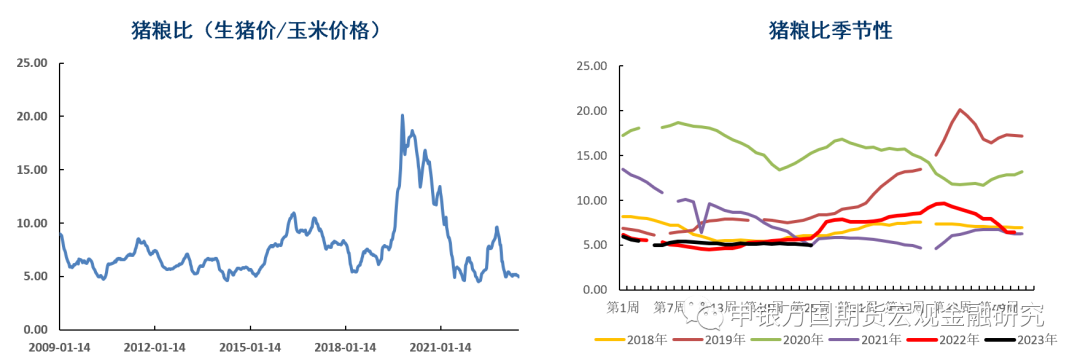

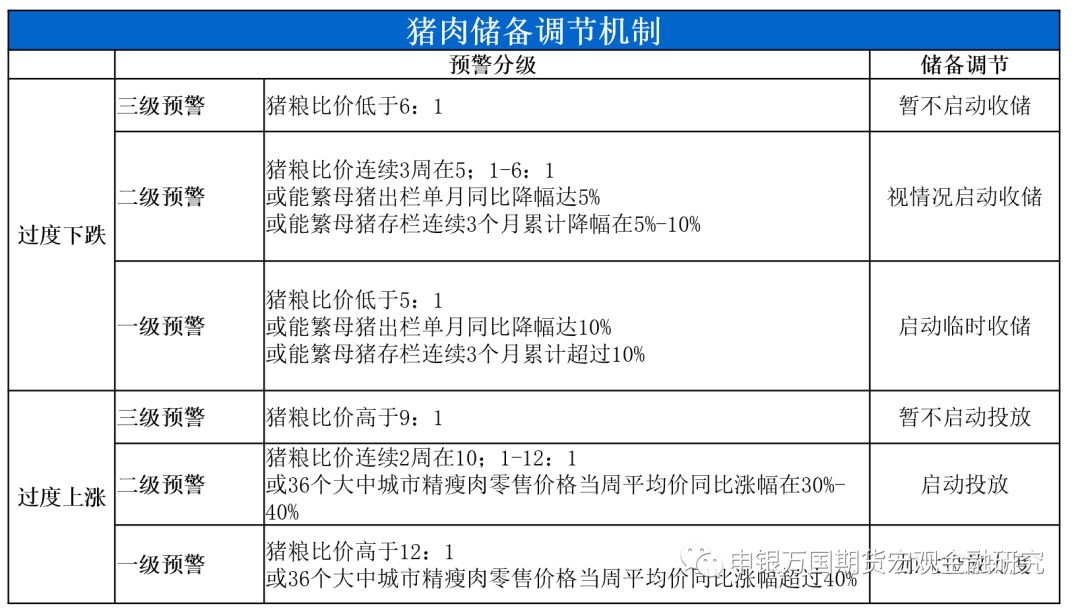

2022年2季度近12轮猪肉收储叠加生猪存栏下降,猪价上涨导致猪粮比快速上升。3季度则是猪肉连续抛储,猪价回落后猪粮比出现回落。进入2023年,国家重启收储政策。截至6月28日发改委监测猪粮比为4.98,环比-0.11。猪粮比维持低位。

资料来源:发改委,申万期货研究所

资料来源:涌益咨询,申万期货研究所

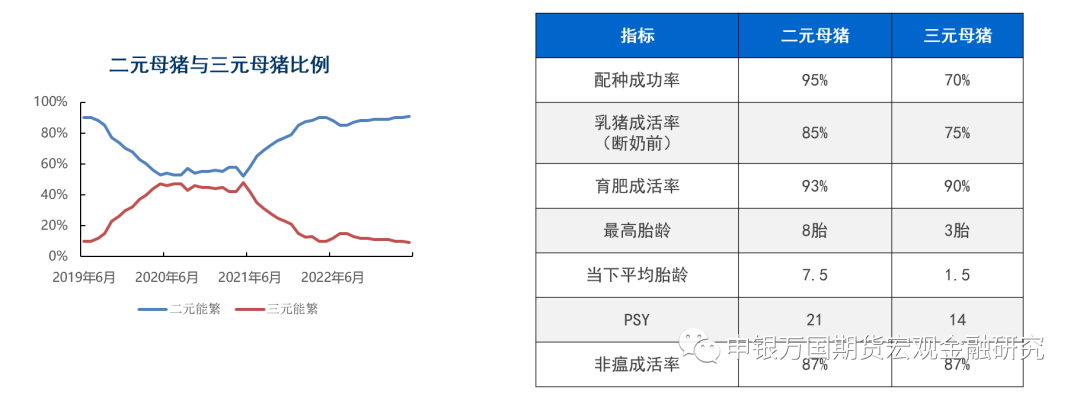

2020-2021年除了能繁母猪绝对数量外,养殖户为了存栏恢复还大量启用了三元母猪。绝对高利润引发绝对高产能恢复。

随着21年下半年-22年初猪价大幅下跌,三元母猪逐步淘汰,目前的二元三元能繁母猪比例重新恢复正常,且根据涌益咨询的调研,今年母猪群里4胎以下的占比70%左右,母猪品质优于去年。

资料来源:我的农产品网,申万期货研究所

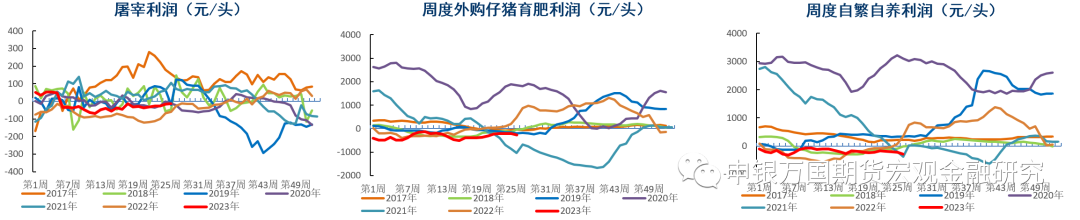

随着2022年10月之后猪价连续下跌,养殖利润出现大幅下滑,目前处于亏损的状态。

资料来源:涌益咨询,Wind,申万期货研究所

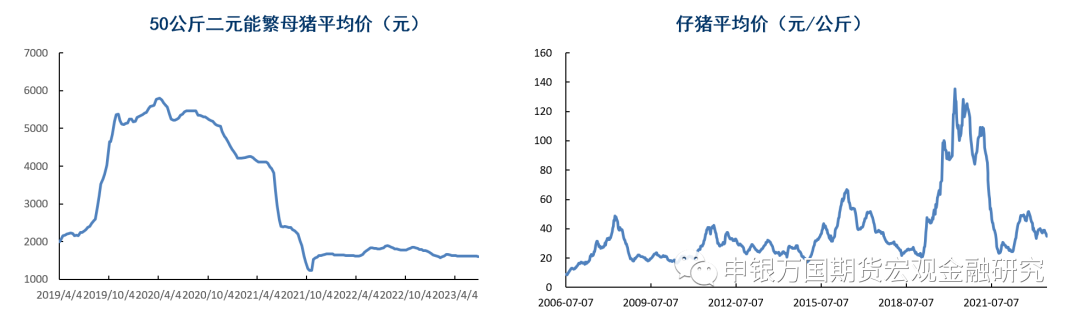

由于养殖业低迷,母猪和仔猪价格维持低位。

资料来源:涌益咨询,申万期货研究所

资料来源:涌益咨询,申万期货研究所

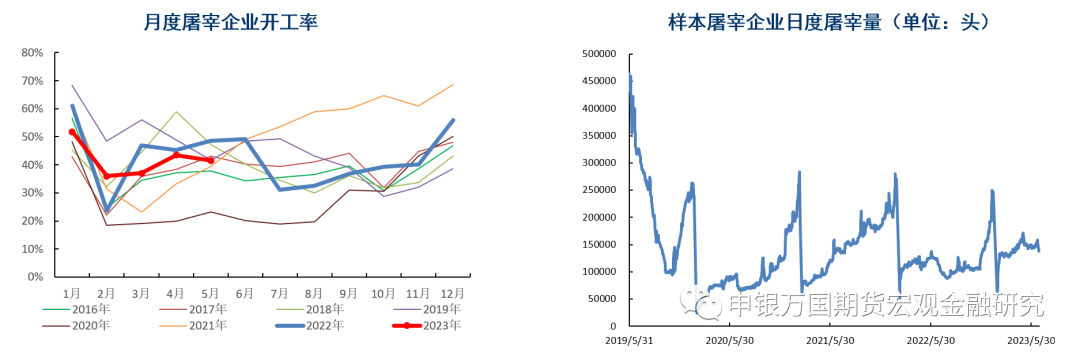

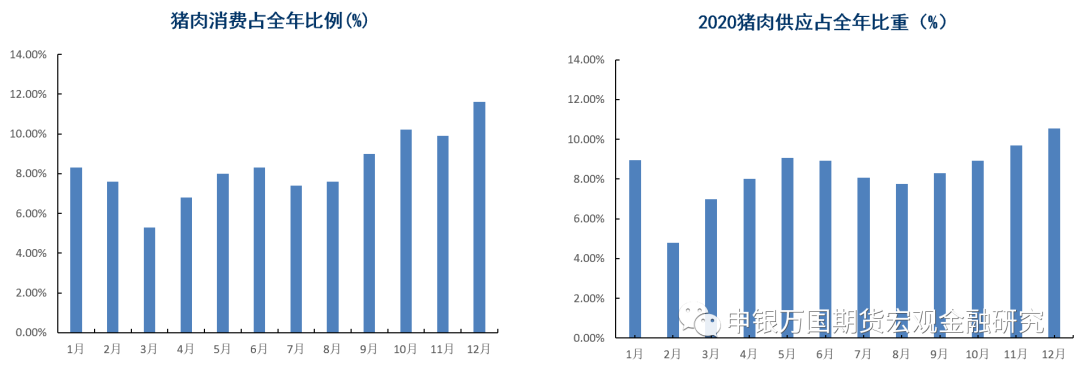

7,8月猪肉处于消费淡季,后期随着学校开学和假期临近,消费有望逐步改善。

资料来源:涌益咨询,申万期货研究所

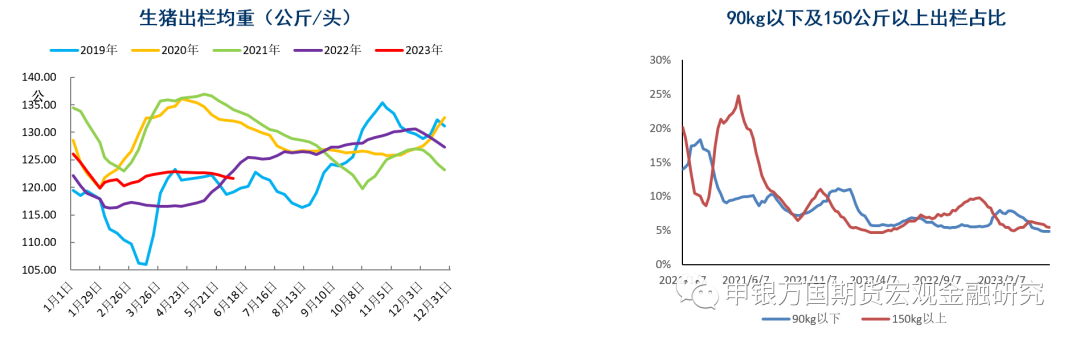

猪价上涨后,养殖户压栏意愿继续上升;近期猪价下跌后,出栏体重随之下降。

资料来源:涌益咨询,申万期货研究所

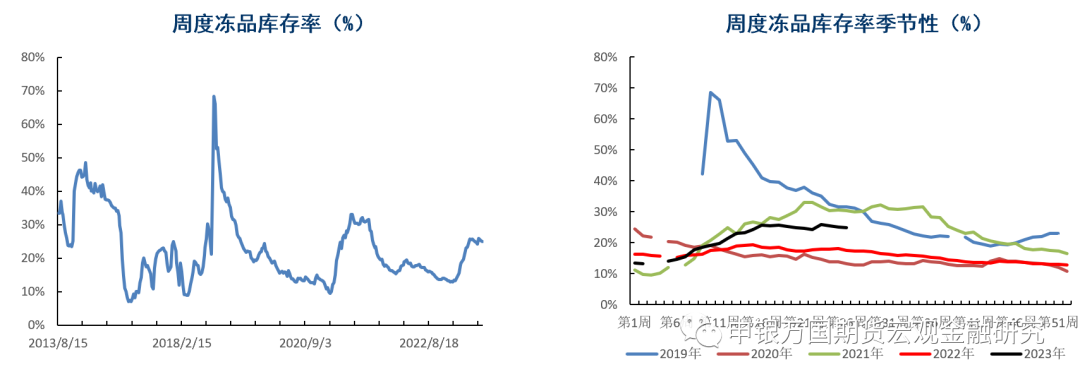

截至6月29日,国内冻品库存率为24.97%,去年同期为17.43%。

当前冻品库存处于相对比较高的水平,后续观察贸易商的囤货需求。

资料来源:Wind,申万期货研究所

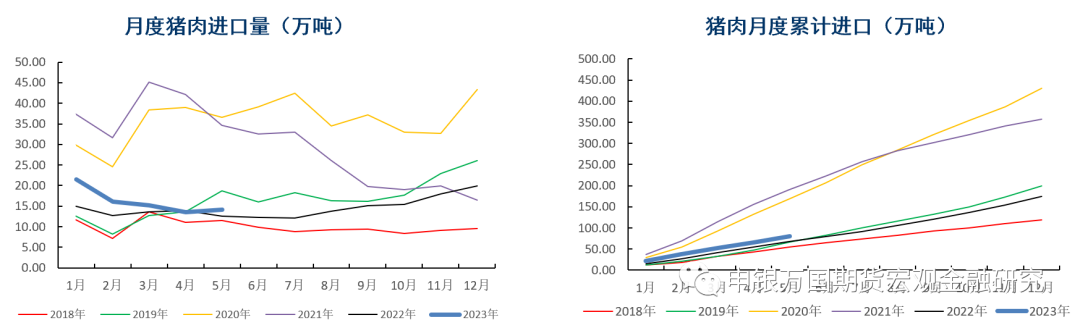

低价将导致三元母猪加速淘汰,仔猪、母猪补栏的减缓,同时目前猪肉进口同比减少。后期如果生猪存栏下降,那么将对饲料的需求产生不利影响。猪价的上涨叠加疫情反复则反过来对消费产生抑制。

资料来源:Wind,申万期货研究所

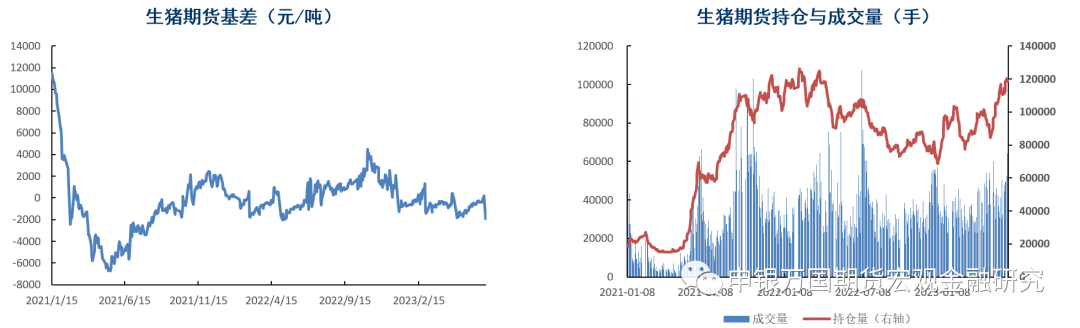

从基差的角度而言,生猪的基差从上市的现货高升水到目前期现价差逐渐稳定,这也反映生猪期货市场逐步走向成熟。与现货相比,期货成了市场的稳定器,并给予企业套保的机会。同时期货市场的价格发现功能也能得到体现。(如近期的盘面下跌指导企业生产)

资料来源:Wind,申万期货研究所

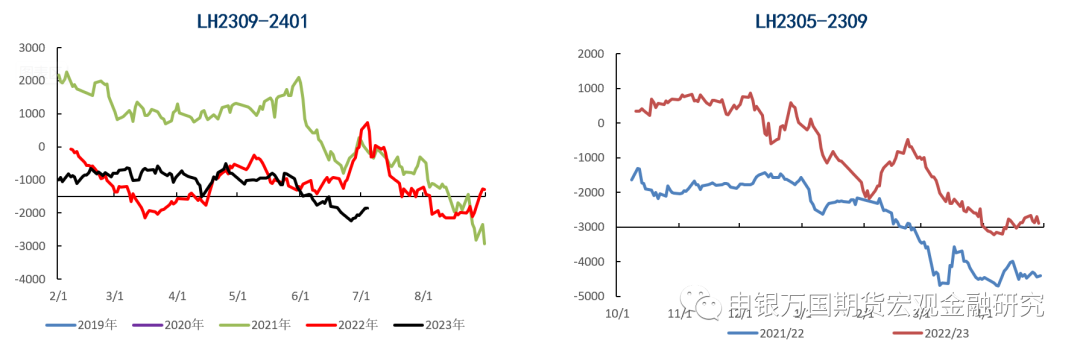

月差与基差思路类似。随着短期基差修复,生猪近月月差有所走弱。

资料来源:饲料工业协会,国家统计局,申万期货研究所

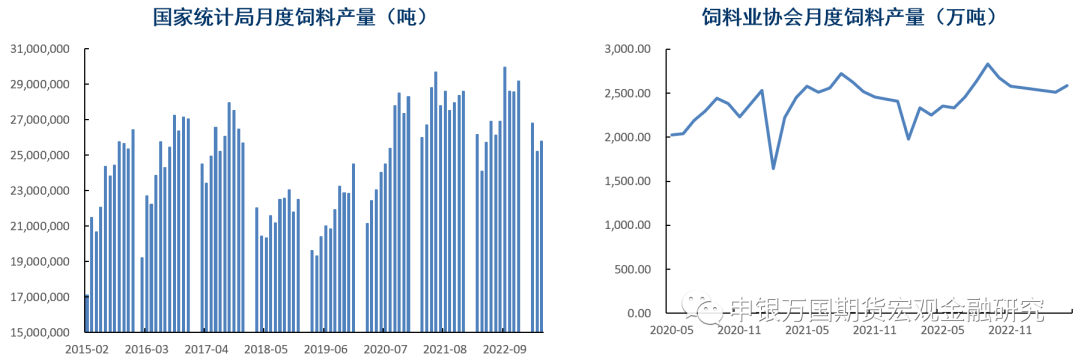

根据饲料业协会统计,2023年4月全国工业饲料总产量2584万吨,同比增加14.9%。而根据国家统计局的数字,2023年4月饲料总产量2519.8万吨,高于去年同期的2407.8万吨。而根据国家统计局的数字,2023年5月饲料总产量2579万吨,高于去年同期的2570.6万吨。饲料价格强势将增加养殖成本。

资料来源:USDA,申万期货研究所

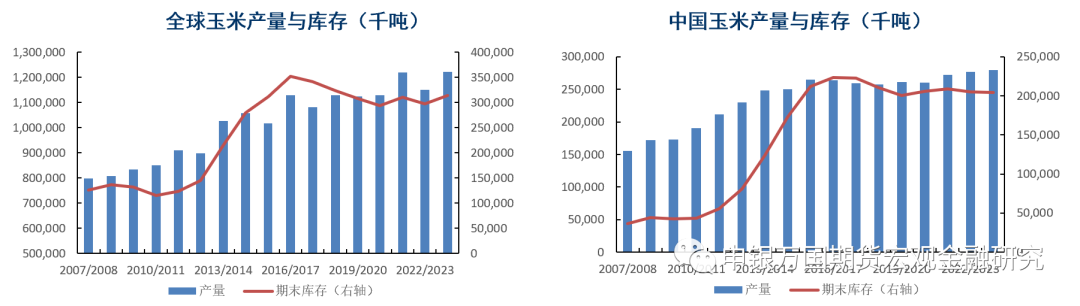

美国农业部6月供需报告显示,美国2023/24年度玉米期末库存预估为22.57亿蒲式耳,5月预估为22.22亿蒲式耳。对于2023/24市场年度,美国农业部将其玉米库存预估从22.22亿蒲式耳上调至22.57亿蒲式耳。美国农业部维持2023/24年度美国玉米产量预估不变。

全球2023/24年度玉米期末库存预估为3.1398亿吨,5月预估为3.129亿吨。全球2023/24年度玉米产量预估为12.2277亿吨,5月预估为12.1963亿吨。

6月30日的USDA播种面积报告显示,2023年美国玉米种植面积为9409.6万英亩,同比增加6%或552万英亩。与去年相比,预测48个州中有35个州的种植面积将增加或持平。玉米收割面积为8630万英亩,同比增加9%。截至2023年6月1日,美国旧作玉米库存总量为41.1亿蒲式耳,同比减少6%。其中农场库存量为22.2亿蒲式耳,同比增长5%;非农场库存量为18.9亿蒲式耳,同比减少15%。玉米消费量为32.9亿蒲式耳,去年同期为34.1亿蒲式耳。

资料来源:Wind,申万期货研究所

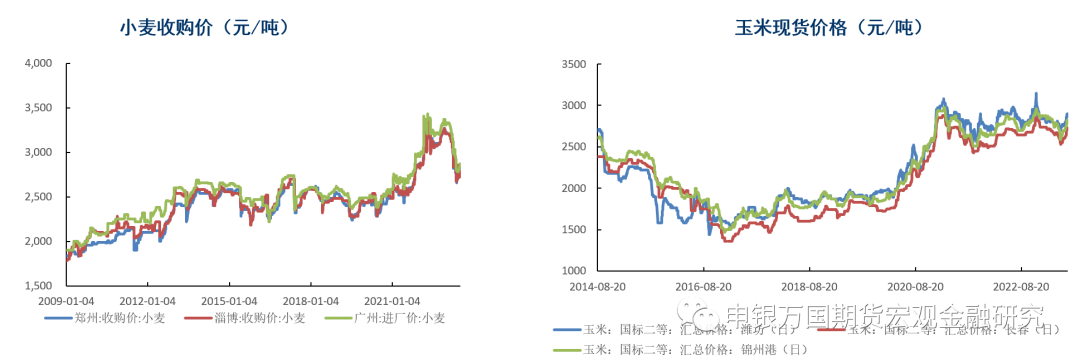

2季度小麦价格出现下跌,这导致小麦在饲用上有替代玉米的优势。前期河南部分地区降水,炒作下小麦价格有所反弹。

资料来源:海关总署,申万期货研究所

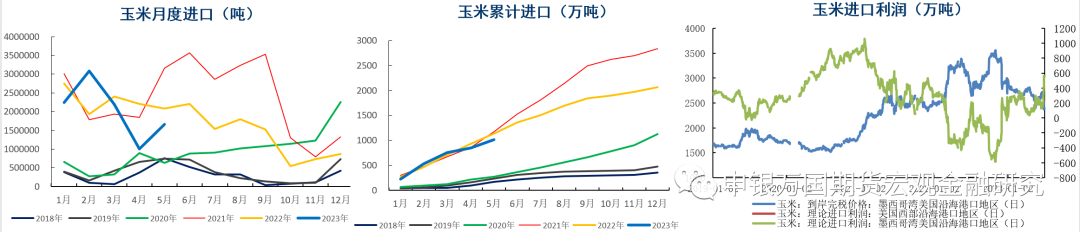

根据海关总署发布的数据显示,5月全国玉米进口166万吨,同比减少42万吨;1-5月累计进口1018万吨,同比下降120万吨。2022年中国累计玉米进口2062万吨,同比减少772万吨。随着中国玉米进口的增加,国际市场价格对国内影响权重将逐步加大。

资料来源:海关总署,申万期货研究所

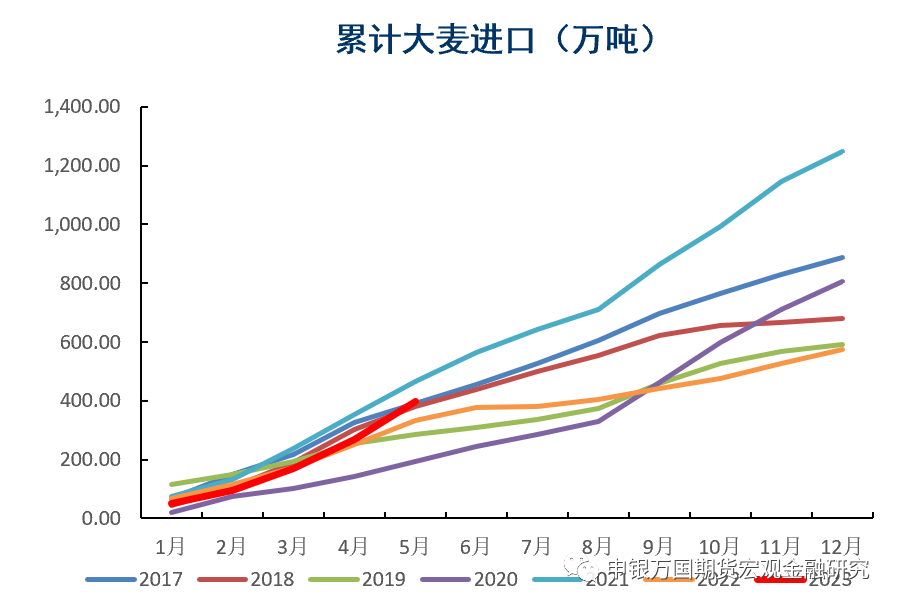

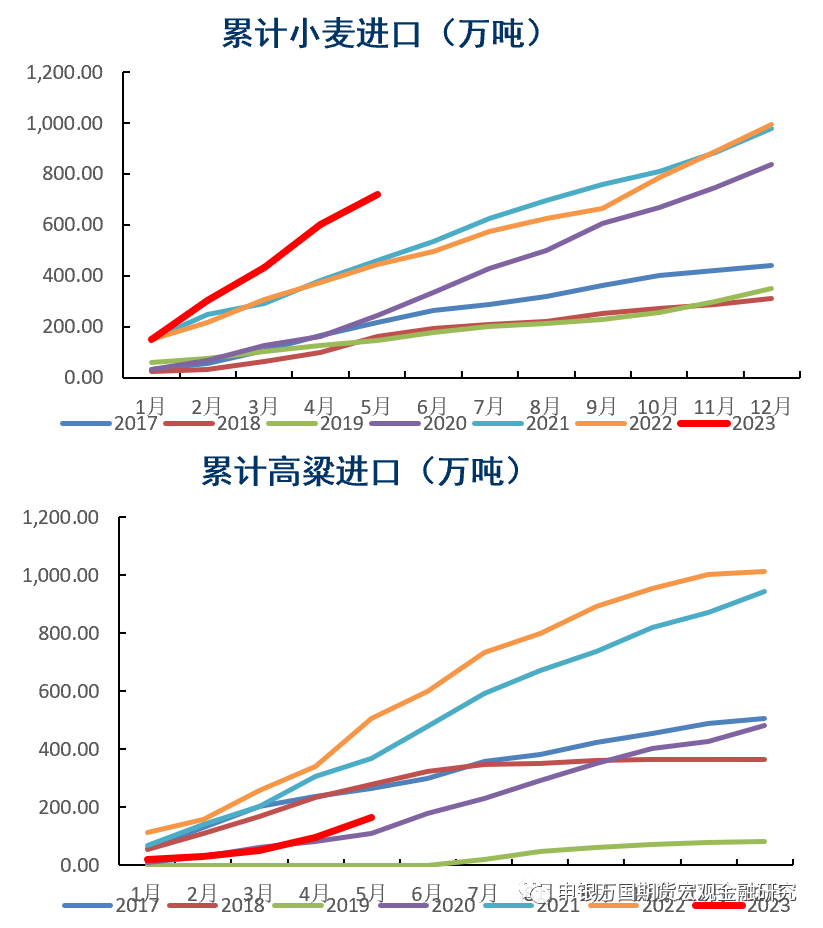

相对玉米,国内小麦进口也保持高位。1-5月份进口小麦718万吨,同比增加275万吨。2022年全年小麦进口996万吨,同比增加19万吨。与此同时,1-5月进口大麦397万吨,同比增加65万吨;进口高粱164万吨,同比减少344万吨。

资料来源:我的农产品网,申万期货研究所

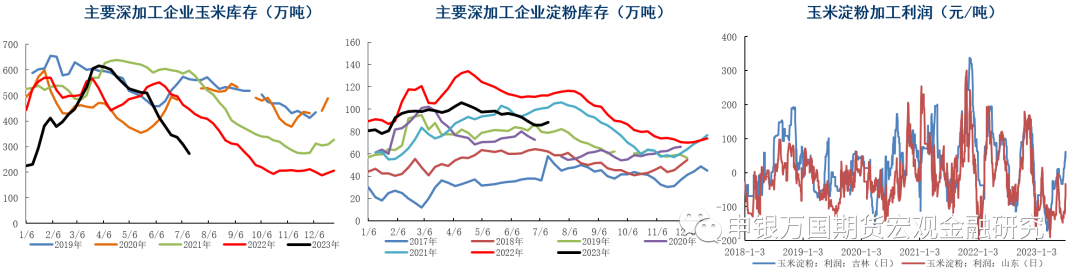

截至2023年6月28日,主要深加工企业玉米库存272.9万吨,周度环比-34.3万吨;主要企业玉米淀粉库存88.4万吨,周度环比+2.5万吨,随着前期玉米价格下跌,企业囤积原料意愿不强,原料库存再度进入低点,而淀粉库存则相对稳定。

资料来源:我的农产品网,申万期货研究所

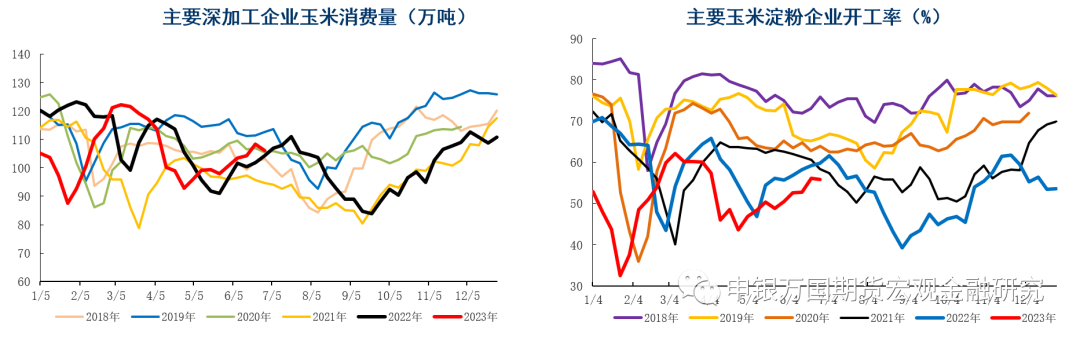

截至2023年6月30日,主要企业玉米消费量106.06万吨,周度环比-2.16万吨;主要企业玉米开机率55.77%,周度环比-0.25%。

资料来源:Wind,申万期货研究所

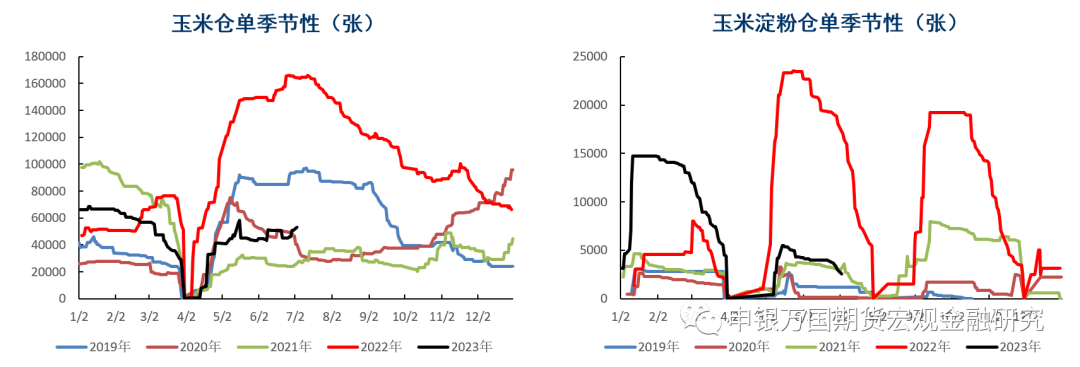

由于前期期货快速下跌,玉米和淀粉仓单出现下降,目前处于多年平均水平。

资料来源:Wind,申万期货研究所

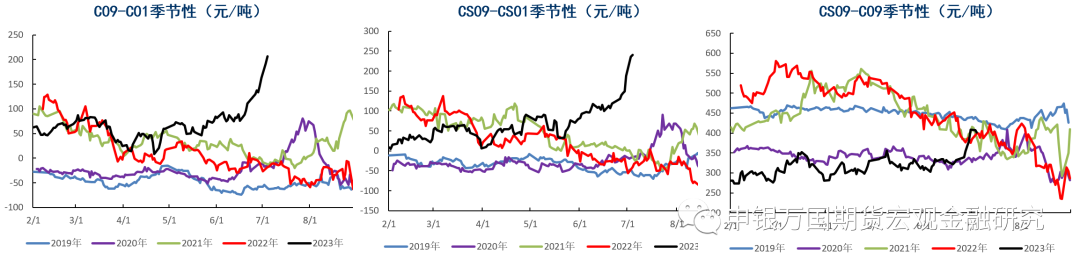

随着近期玉米价格的反弹,月差也呈现近月走强的态势。

总结:

1、当前生猪产能偏大,养殖成本将继续对现货价格形成一定的支撑。后续市场等待新的驱动构建反弹。

2、2023年全年猪价重心将逐步下移。

3、玉米新季产量偏大,近月则有望维持强势。

风险提示:

1、厄尔尼诺背景下市场交易天气升水。

2、关注非瘟的影响。

声明

本公司具有中国证监会核准的期货投资咨询业务资格

研究局限性和风险提示

分析师声明

24小时热点