国内经济扶持政策加码,铜供需延续缺口-9月份铜期货投资策略报告

摘要

央行下调7天期公开市场逆回购10个基点和MLF15个基点,1年期LPR下调10个基点,扶持立场明确,意在稳信心、降成本、扩内需。

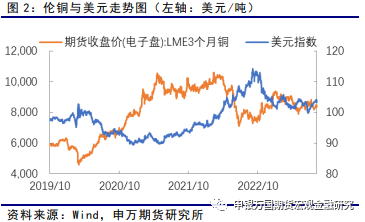

美联储7月会议纪要言辞明显鹰派,但近日就业数据低于预期,市场普遍认为,下半年再加息的概率较低。

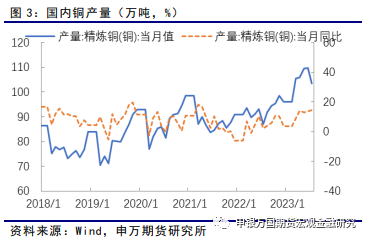

在铜精矿加工费持续扩大及供应持续宽松的情况下,国内精铜产量有望延续高增长。

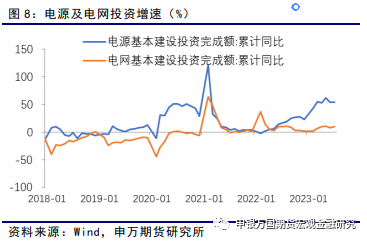

由国内铜下游四个主要需求行业来看,电力投资持续高增长,成为拉动铜需求的主要动力,尤其是光电装机延续高速增长;总体上国内铜需求表现良好。

-

正文

01

9月份操作策略

1、区间操作

9月份,建议关注铜2310合约单边做多操作机会,具体操作见下表。总仓位控制在30%左右。策略止损后,如果满足开仓条件,可重新进入,总止损次数不超过3次。关注基本面因素变化,如果基本面出现明显改善,可适当延长策略。

2、跨市对冲操作

9月份,建议两市远期比值8.10以下卖LME买上期所跨市对冲策略,目前两市比值达到8.15左右,期限结构有利于此操作,需要关注和规避人民币汇率风险。

3、套期保值操作建议

由近期国内数据来看,供求差异延续缺口。国内外宏观环境趋向积极与产业链供求缺口叠加,铜价重心可能进一步上移。铜价中期可能走强,建议控制好总仓位、资金和入市点选取,建议择机买入保值。

02

行情分析

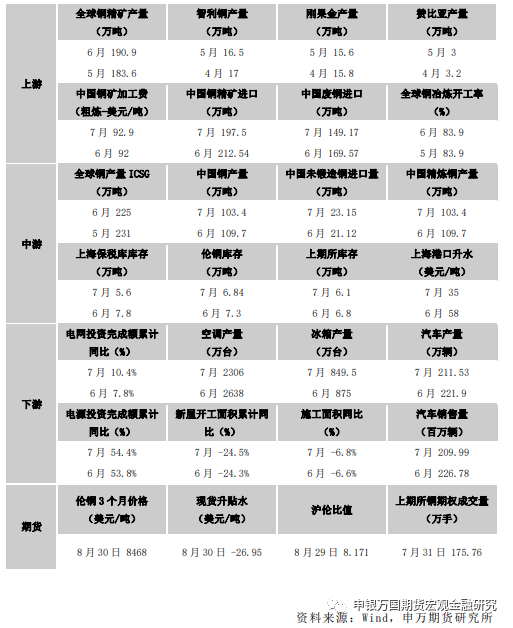

1、关键数据表

2、产业链情况

规划产能50万吨,紫金矿业有望成为欧洲最大铜企

8月30日,紫金矿业在公司业绩会上回复投资者称,公司将实施丘卡卢-佩吉铜金矿下部矿带低成本大规模崩落法采矿工程,及博尔铜矿系列技改扩建项目,未来规划年产铜50万吨,有望晋升为欧洲第一大铜企。上述两座铜矿2022年合计产铜22万吨。

Codelco铜产量大幅下降面临评级下调压力

评级机构穆迪正在考虑下调智利国家铜业公司(Codelco)评级,目前该公司产量下降、成本上升、财务压力不断加大。由于计划中的大型矿床改善项目推迟,Codelco将2023年的产量目标下调至131-135万吨之间。该公司还表示,在2030年之前,产量可能不会恢复到过去170万吨的水平。穆迪在周二的一份声明中表示:“对评级下调的评估反映出,近期内产量可能不会出现实质性改善,未来12至18个月产量仍将低于历史水平。”

7家上市铜箔企业披露半年报,净利均下降

不完全统计,截至8月30日,共有7家上市铜箔企业发布2023年半年度报告,合计营业收入117.88亿元,合计净利润2.23亿元。从净利润来看,6家企业实现盈利,其中诺德股份净利润0.86亿元排名第一。7家企业净利同比均下降,其中嘉元科技净利润同比下降92.62%,降幅最大。从营业收入来看,3家企业营收破20亿,德福科技营收29.31亿元排名第一,诺德股份22.40亿元排在第二,嘉元科技20.78亿元位列第三。

Codelco总部将裁员

智利国有矿业公司Codelco周一在一份声明中表示,将进一步裁员,将总部员工减少10%,即40个工作岗位,因为它希望在铜产量减少的情况下降低成本。此前,Codelco在10天前宣布裁员,当时表示将在其Projects部门裁员10%,即80个职位。

Harmony可能在11月启动巴布亚新几内亚铜金项目

巴布亚新几内亚(PNG)的报道称,HarmonyGold将很快获得其备受期待、拖延已久的特别租约,在11月前开采该国的WafiGolpu矿床。

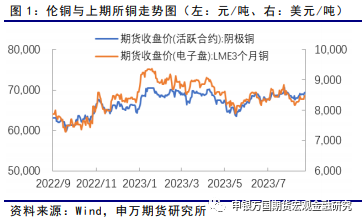

8月份铜价先抑后扬,铜价走势更多受宏观因素影响。由于经济数据疲弱,国内加大经济扶持力度。如降息、解除地产限购等扶持政策。

由于美国就业低于预期,物价持续回落,给美联储货币政策转向提供了条件。8月美元指数先扬后抑,总体波动率下降,对铜影响减弱。

由1-7月份的数据来看,国内产量同比增加明显。国内上期所和保税库库存合计基本持平,国内表观需求量同比增加6.7%。

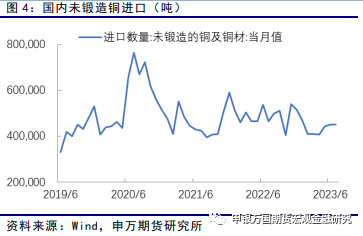

7月中国未锻轧铜及铜材进口量为45万吨,同比下降2.7%;1-7月累计进口量为303万吨,同比减少10.7%。7月未锻轧铜及铜材出口量为8.4万吨,同比增加8%;1-7月累计出口量为55万吨,同比减少1.8%。

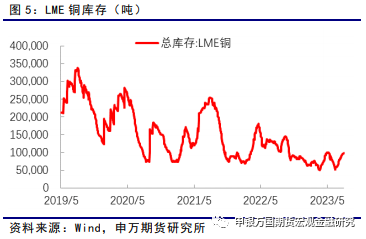

LME库存目前为9.9万吨,较上月增加2.2万吨。现货贴水27美元,与上月相比基本持平。上期所库存回落至4.0万吨,上海保税库降至4.8万吨。

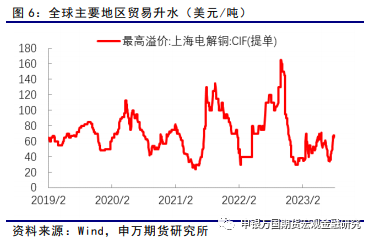

8月港口贸易升水回升至66美元,上较上月增加31美元。由于国内库存较低,以及国内现货价格略高于进口成本,导致进口意愿增强,港口贸易升水走高。

周度精矿加工费持续扩大,最新达到了93美元/吨,高于88美元/吨年的度长单加工费,表明精矿供应稳定向好。精矿供应的宽松使得国内冶炼产量高速增加。

1-7月份光电和风电装机同比增加158%和88%,火电同比增加97%,水电同比下降48%。1-7月份电网投资同比增加10.4%,延续正增长。

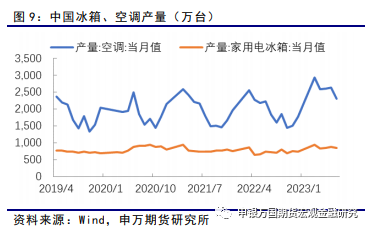

空调1-7月累计产量同比增长17.9%,冰箱1-7月累计产量同比增长13.8%,洗衣机1-7月累计产量同比增长19.9%;彩电1-7月累计产量同比增长3.9%。7月份家电出口同比达到3.7%,1-7月份出口累计同比达到1.9%,由负转正,好于预期。

4、热点问题

03

交易逻辑

1、波段交易逻辑

04

风险提示

声明

本公司具有中国证监会核准的期货投资咨询业务资格

(核准文号 证监许可[2011]1284号)

研究局限性和风险提示

报告中依据和结论存在范围局限性,对未来预测存在不及预期,以及宏观环境和产业链影响因素存在不确定性变化等风险。

分析师声明

24小时热点