PX上市专题:供需及策略分析--申万期货_商品专题_能化

摘要

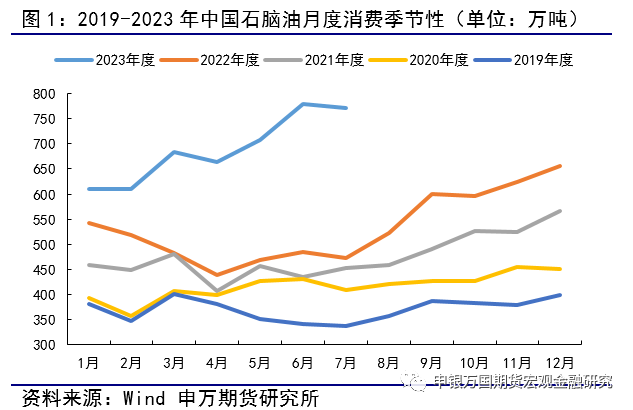

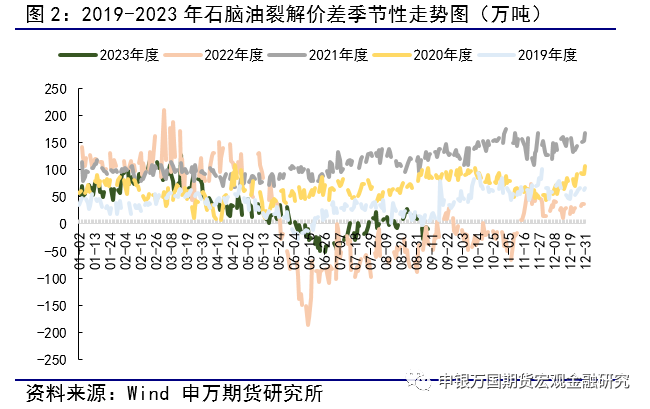

■石脑油:去年,俄乌冲突带来柴油走强、成本高企等一系列问题,导致全球石脑油供给上升、需求下降,裂解利润被大幅挤压,今年,中国疫后经济恢复待发,化工厂东迁且下游仍有投产,目前,正值油品季节性旺季,石脑油裂解利润有向上修复的预期。

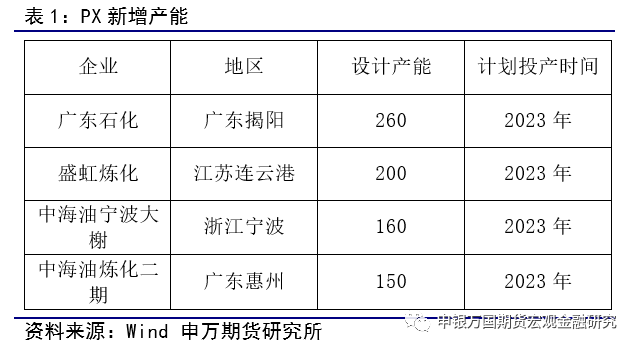

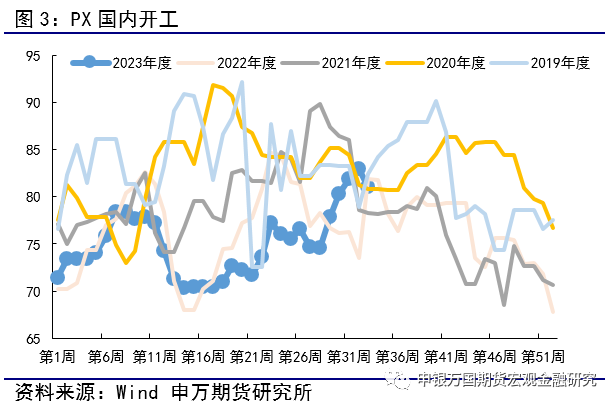

■PX:低开工率导致供应收紧+调油需求带来的增量需求,为PX价格强势提供了强有力的支撑,利润较去年大幅修复。今年上半年,全年PX新增投产已完毕,下半年供应压力减少。

■宏观经济政策仍将成为影响四季度商品价格趋势的关键因素。宏观经济走强导致原油走强,对下游能化成本支撑增强。基本面上,石脑油供应维持宽松,下游需求端不论是烯烃还是芳烃,均需关注需求情况,以及 “金九银十”是否如期而至。贸易结构的改变、高端产品及化工新材料的边际需求增量亦不可忽视。PX-PTA-聚酯产业链格局变革加速,新旧产能更替加剧价格波动。相较于价格而言,关注产业链利润将更益于把握机会。

正文

01

上游-石脑油消费

近期,美国出行高峰到来,由于美国汽油低库存的延续,美国炼厂通过采购、加工燃料油以及石脑油来增加高辛烷值汽油供应。

目前,亚太的石脑油裂解价差来到了2023年内的相对低点,根据历史情况来看,排除2022年的极端行情,亚太石脑油的裂解价差最高一般在50美元/桶,均值在25美元/桶,上方仍然有一定的上行空间;同时,我们仍然认为一旦美湾炼厂的重整装置开工率上升,美湾以及临近的欧洲石脑油价格出现阶段性单边上涨应当是大概率事件,至于日韩地区的石脑油价格是否会同步上涨还需要持续观察。

02

2023年PX新增产能投放完毕

从现在的一个投产计划去看的话,其实到年底之前,它就没有新增的一个投产情况了,那明年的话,就是裕龙石化的一套300万吨的一个PX装置会投产,但是整个不像就是去年,就是四季度到今年上半年以来,这样的密集投产期就会慢慢的过去,也就是说国内的整个新增产能大幅度的一个放缓。

03

PX供需分析-维持紧平衡状态

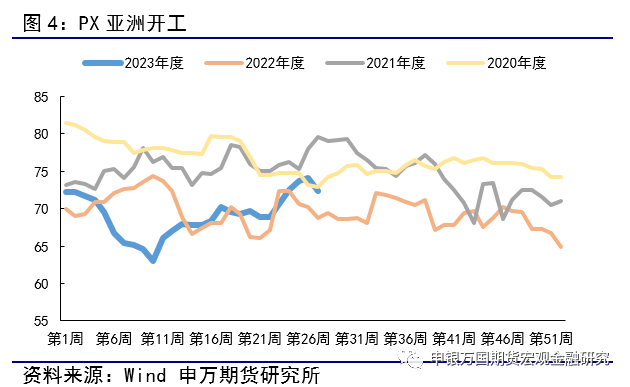

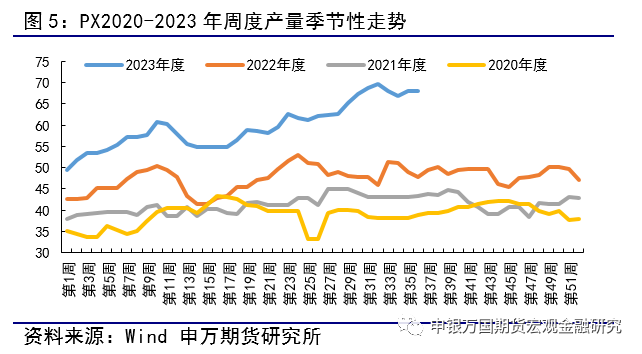

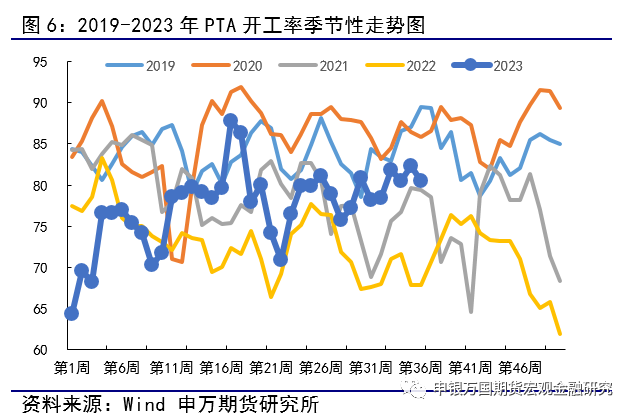

随着国内PX新增产能的投产,PX产量逐年递增,但近两年整体开工率低位偏低。根据钢联数据,2022年产量约为2477万吨,较2021年增加113万吨;周平均产量47.6万吨,较去年增加6.1万吨(+14.7%)。2023年年产量预估约为3061,较2022年增加584万吨。国内来看,3月份开始,由于疫情结束,下游需求逐步攀升,开工率提高,此后由于步入检修季,国内外PX纷纷降负,开工率回落至65%附近。海外来看,韩国3-5月份为集中检修阶段,亚洲开工率下降至68%附近,PX供应端收紧;虽然三季度PX陆续重启,夏季美国调油需求进一步加剧了PX供应端的短缺问题。下游PTA方面,随着下游需求逐步恢复,利润转正,加工费处于低位,春季以来开工率一路攀升80%附近,并一直处于历史同期中高位。总体上,今年PX维持供需紧平衡状态。

04

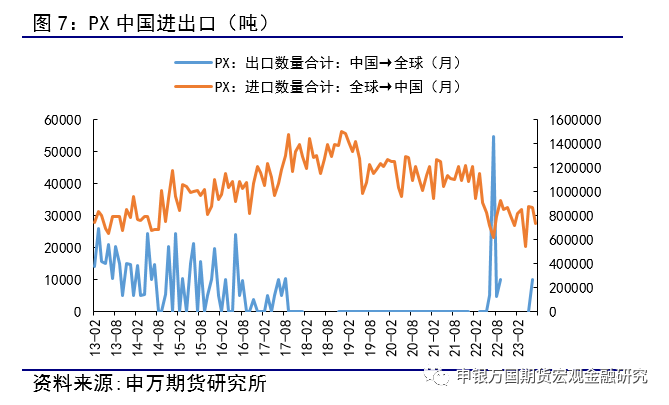

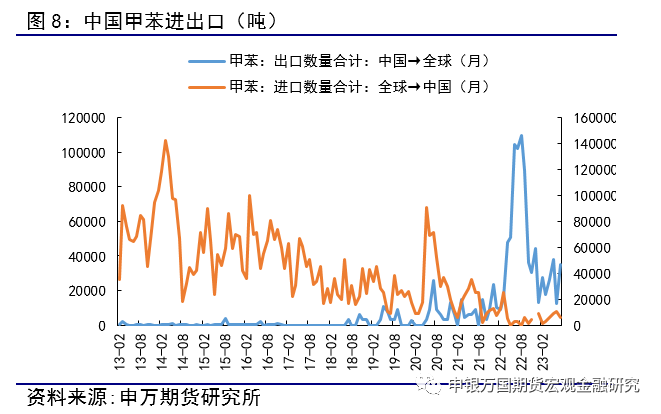

PX进出口-进口依存度降低 但占比依然较大

中国是PX最大的消费国,为净进口国家且进口依存度较高,年度进口量在1400-1500万吨,进口依赖度最高至60%。近年来随着炼化一体化项目的投产开启新一轮产能扩张,进口依赖度大幅降至30%附近。从进口来源看,中国PX主要从韩国进口,占比高达40%,其次是日本、文莱、中国台湾等地。近年中国PX进口量大幅下降。其一是国内产量的增加及下游需求的减弱;其二是日韩今年炼厂开工率下滑,且石脑油进口减少,加上年内海外汽油需求旺盛导致芳烃端进料减少,PX 开工率低位;其三是部分芳烃包括 PX 被分流至美国

05

PX上下游利润-PX>PTA>聚酯,PX占据利润核心

PX主要以石脑油为原料经过重整/异构/歧化/芳烃抽提等工艺获得的重要液体化工基础原料,其下游90%以上的PX 用于生产PTA,上下游产业链较为集中。作为较为上游的石油化工产品,PX长期绝对价格走势与原油保持高度一致.由于产能的高度集中、项目及技术等门槛,原油-PTA产业链上

加工费大部分被PX占据。

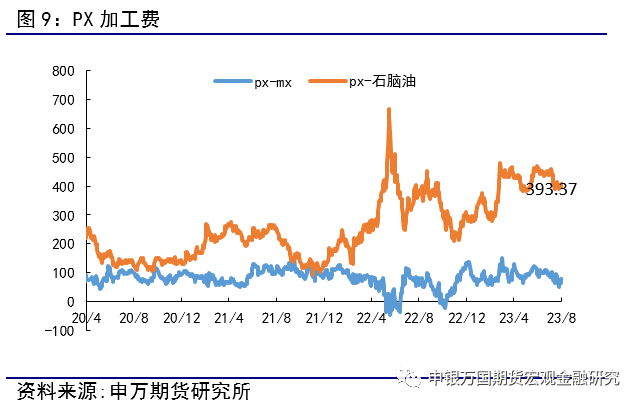

早年投产的装置多以外采石脑油(或凝析油)作为芳烃联合装置进料,部分短流程PX装置以外采MX为原料。直到近几年来由于炼化一体化配套装置的投产,PX生产多为长流程的芳烃联合配套装置,加工成本也随之大幅压缩,PXN由2018年平均值425美元/吨最高670美元/吨水平一路回落至2020年平均值178美元/吨,2021年价格重心在200美元/吨,最低达到91美元/吨。2022年-2023年,PXN均值在300美元/吨左右,较2021年增加约100美元/吨(+50%)。但因石脑油以mopj报价作为参考,实际全流程石脑油及重石脑油今年升水较多,PXN实际利润水平略低于此。

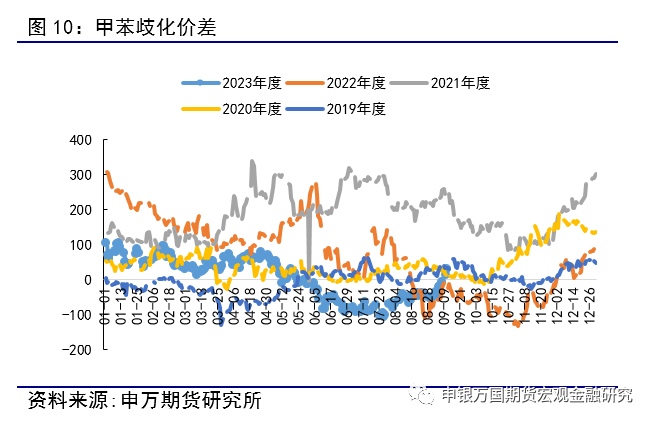

甲苯及MX均可用作调油,也都是加工PX的原料,受调油行情影响,甲苯及MX均出现大幅上涨。其中,MX价格上涨幅度最大,PX受直接成本端MX价格驱动而绝对价格大幅上涨,PX-MX价差反而一路走弱甚至倒挂,从具体数据看,2022年PX-MX价差均值在60美元/吨。2023年在89美元/吨,若按行业内成本惯例,PX-MX端处于亏损状态,尤其在2022年年中调油行情中PX-MX价差更是跌至5年历史低点(-49.5 美元/吨)。再看甲苯歧化端,歧化利润同样在调油行情中大幅下跌,直到汽油累库,芳烃价格回调,歧化利润才得以修复。不论是甲苯还是MX制PX,在调油行情中并未享受到红利,卖原料比卖产品更划算,这也是PX端供应偏紧的原因之一。

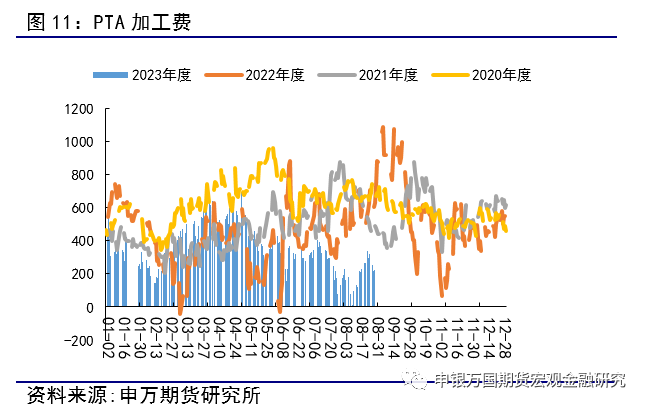

近两年PTA加工费波动加大,去年几次被压缩至0轴以下,最低点跌至-373元/吨。一次在春季疫情期间,两次是在夏季调油行情中被上游PX挤压利润,一次在下游聚酯端大幅降负开启自下而上的“瘦身”时。但好在PTA今年开工率低位且排库节奏较好,库存压力不大,因此加工费修复较快,年内均值较去年有所抬升。但随着疫后的恢复,在“瘦身” 过后库存不高的情况下,PTA加工费有一定的支撑。

06

总结与策略展望

未来国内仍有大量PX产能投放,国产化程度将进一步加速并不断淘汰落后小旧产能,向头部集中,中国工厂的议价能力增加。而下游PTA也仍有近千万吨产能投放形成对PX需求支撑。但今年产业链经济效益受冲击较大,来年在外围流动性收紧+国内疫后恢复的背景下,终端需求如何及对于各环节利润的影响也是左右产能投放节奏的重要因素。PX及PTA产业格局仍在加速变革中,供需及价格波动仍将处于动荡之中。相较于绝对价格而言,关注产业链利润变化将更有益于把握未来机会。

但是更长周期去看,其实PX因为它投产相对放缓,它其实整个利润在一个产业链当中会占据一个比较好情况,策略上,推荐关注,月间正套,因为它现在月差是比较弱的,短期来看,终端需求处于季节性偏好的时候,聚酯高负荷可以在9月底之前维持,中期来看,随着汽油季节性走弱,原料PX有阶段性走弱让利的预期,带动价格整体向下,因此策略上,推荐关注PX上市后的月间正套。

跨品种方面,由于聚酯产业链处于大炼化一体化状态,PTA低加工费亏损生产已成常态,因此买PX空PTA跨品种套利也是应有策略之一。

24小时热点