美联储“边走边看”,铜明年过剩预期渐起-申万期货_商品专题_有色金属-20231010

摘要

-

宏观数据超预期、超季节性回落,表明国内经济本质还是内生动力不强、需求不足、信心不足。央行下调7天期公开市场逆回购10个基点和MLF15个基点,1年期LPR下调10个基点,扶持立场明确,意在稳信心、降成本、扩内需。另外地产数据的持续疲弱,使得市场对地产限购发送寄予强烈预期,尤其是一二线城市。国内经济扶持政策力度持续加码。

-

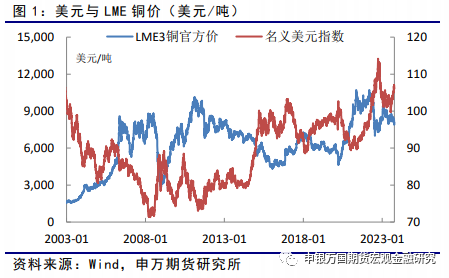

美联储年内是否再加息取决于就业和通胀的变化节奏,未来数据的变化是美联储决策的基础,美联储可能延续“边走边看”的决策模式。

-

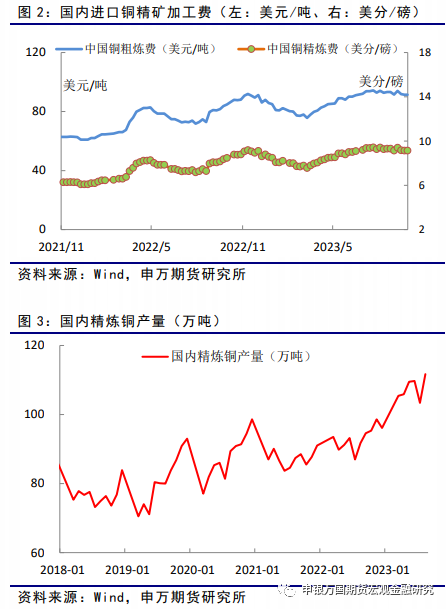

由精矿加工费持续高位来看,彭博的数据可能更加贴近实际情况。如果增量更多在今年实现,意味着ICSG预计的明年过剩46.7万吨可能过大。

-

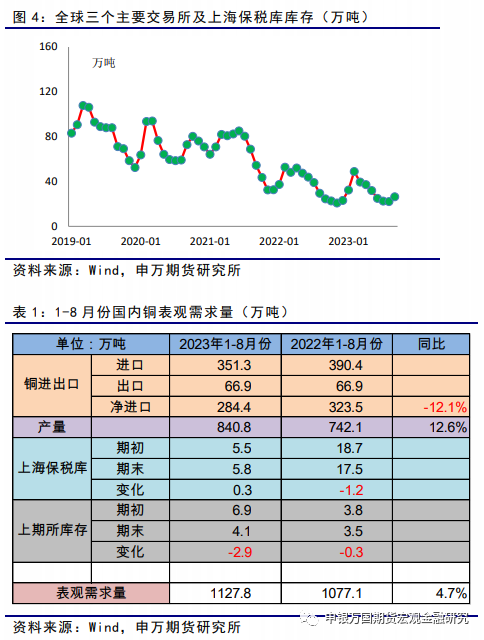

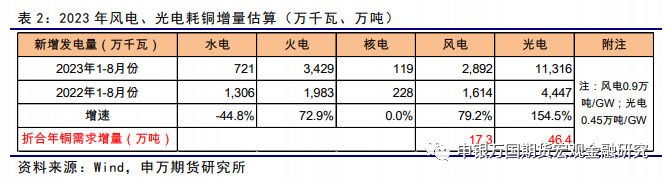

全球精矿供应宽松激发了冶炼企业生产积极性,尤其是国内产量增速明显增加。全球主要交易所加上海保税库较8月底回升,主要因LME库存的增加。通过进出口数据、产量和库存数据,计算得出国内表观需求同比增加4.7%。

-

下游需求总体稳定向好。光电装机带动电力投资高增长,空调销售良好并带动产量增长,新能源渗透率提升有望巩固交通设备行业铜需求,地产扶持政策持续加码,效果仍需观察。

-

铜产业链总体延续供需两旺,由国内供应与需求增速来看,需求好于供应。

-

风险提示

正文

01

美联储“边走边看”

美国9月新增非农就业33.6万,为2023年1月以来最高,预期17.0万,8月新增就业由18.7万上修至22.7万,7月由15.7万上修至23.6万,修正后7月、8月新增就业合计较修正前增加11.9万;失业率3.8%,预期3.7%,前值3.8%;劳动参与率62.8%,符合预期,与前值持平,与疫情前相比,低0.5个百分点;平均时薪同比4.2%,为2021年7月以来最低。

虽然9月非农大超预期,与前期公布的9月ADP新增就业的8.9万人明显背离,未来存在修正的可能。

美联储年内是否再加息取决于就业和通胀的变化节奏,未来数据的变化是美联储决策的基础,美联储可能延续“边走边看”的决策模式。

多位美联储票委表示,近期长期美债收益率的飙升可能意味着美联储再次加息的必要性降低。美联储传递给市场是“11月份会议暂停加息,等待接下来一个月经济和金融的发展情况,然后再决定是否在12月加息”。

02

供应持续向好

最新的国际铜研究小组(ICSG)报告预计2024年精矿增量将达到120万吨,冶炼增量将达到95.5万吨,需求增量70万吨,供大于求46.7万吨。

ICSG认为,2022年至2024年期间开始或扩大的主要项目包括刚果民主共和国的Kamoa Kakula和Tenke、秘鲁的Quellaveco和Torromocho、智利的Quebrada Blanca QB2以及俄罗斯的Malmyzhskoye和Udokan。一些中小型项目以及扩建项目也将增加产出。

ICSG的2023和2024年合计精矿增量与彭博数据相同,不同的是彭博数据认为2023精矿增量65万吨,2024年60万吨,ICSG认为2023年精矿增量为42万吨,2024年为83.5万吨。

由精矿加工费持续高位来看,彭博的数据可能更加贴近实际情况。如果增量更多在今年实现,意味着ICSG预计的明年过剩46.7万吨的数值可能过大。

全球精矿供应宽松激发了冶炼企业生产积极性,尤其是国内产量增速明显增加,国内连续6个月单月产量超百万吨,8月份国内铜产量达到创记录的111.7万吨,同比增长16.4%,1-8月累计产量840.8万吨,同比增长13.3%。

目前全球主要交易所加上海保税库的库存量约为26万吨,较8月底的22.1万吨回升,主要因LME库存的增加。由于国内进口下降,LME库存持续数周增加,另外LME现货贴上持续扩大至75美元/吨。

通过进出口数据、产量和库存数据,计算得出国内表观需求(相当于供应)同比增加4.7%。

03

需求高增长,新能源仍需求主动力

电力:1-8月份,全国主要发电企业电源工程完成投资4703亿元,同比增长46.6%。其中,太阳能发电1873亿元,同比增长82.7%;核电522亿元,同比增长56.9%;风电1149亿元,同比增长38.7%。电网工程完成投资2705亿元,同比增长1.4%。

如果光电和风电单位需铜量按照0.45万吨/GW和0.9万吨/GW计算,扣除基数影响,估计今年光电和风电将较去年增加约50万吨铜需求量,依旧是拉动铜需求的主要动力。

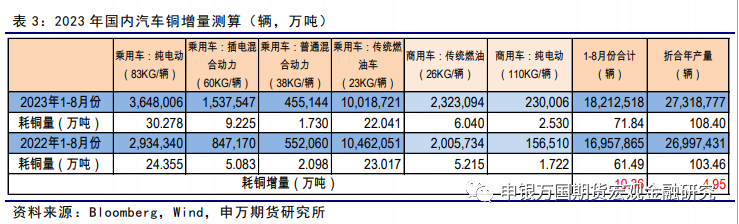

交通设备:1-8月,乘用车产销分别完成1567.2万辆和1564.3万辆,同比分别增长5.9%和6.7%,环比回落。由于去年消费提前预支,预期今年汽车全年产销可能持平或者轻微负增长。由于去年下半年基数较高,今年全年同比数据可能持平。

财政部出台的新能源汽车购置税减免政策将持续到2027年底,这将进一步提高新能源汽车渗透率,在全年产量同比持平的假设下,与去年相比交通设备行业铜需求量基本持平。

另外值得关注的是汽车出口持续快速增加。1-8月份出口同比增加62%,延续高速增长。中国今年有望超过日报成为全球第一大汽车出口国。

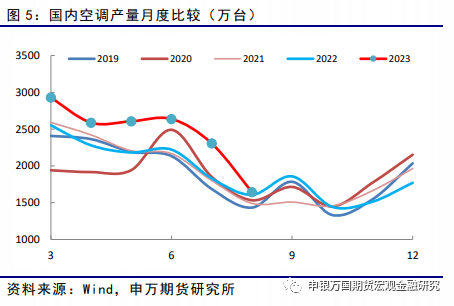

家电:国内8月空调产量同比增长5.9%,1-8月累计同比增长16.5%;8月冰箱产量同比增长20.8%,1-8月累计同比增长14.5%;8月洗衣机产量同比增长40.9%,1-8月累计同比增长23.6%;8月彩电产量同比下降5.2%,1-8月累计同比增长4.8%。

8月份家电出口同比达到27.9%,1-8月份出口累计同比达到4.9%,由负转正,好于预期。

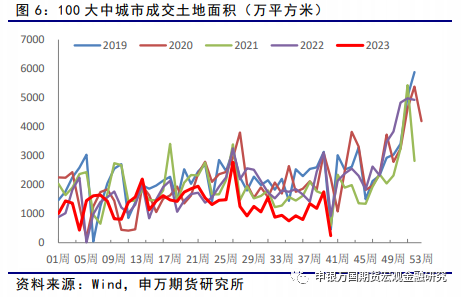

地产:1-8月房地产施工面积同比下降7.1%,房屋新开工面积同比下降24.4%,房屋竣工面积同比增长19.2%。尽管国内陆续出台地产扶持政策,如降首付比例、降利率等,但目前地产行业未见明显起色,仍需要持续观察。

04

小结

由精矿加工费持续高位来看,彭博的数据可能更加贴近实际情况。如果增量更多在今年实现,意味着ICSG预计的明年过剩46.7万吨可能过大。

全球精矿供应宽松激发了冶炼企业生产积极性,尤其是国内产量增速明显增加。全球主要交易所加上海保税库较8月底回升,主要因LME库存的增加。通过进出口数据、产量和库存数据,计算得出国内表观需求同比增加4.7%。

下游需求总体稳定向好。光电装机带动电力投资高增长,空调销售良好并带动产量增长,新能源渗透率提升有望巩固交通设备行业铜需求,地产扶持政策持续加码,效果仍需观察。

铜产业链总体延续供需两旺,由国内供应与需求增速来看,需求好于供应。

05

风险提示

1、美联储超预期降息或加息幅度超预期。

2、和国内经济扶持政策效果可能不及预期;

3、国内需求意外出现大幅下降。

声明

本公司具有中国证监会核准的期货投资咨询业务资格

研究局限性和风险提示

分析师声明

24小时热点