供强需弱,镍价承压-申万期货_商品专题_有色金属-20231213

摘要

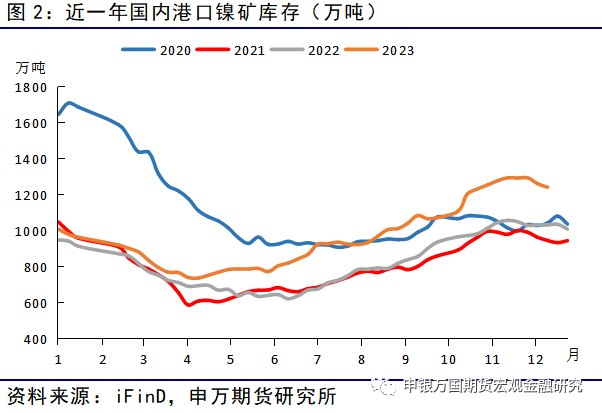

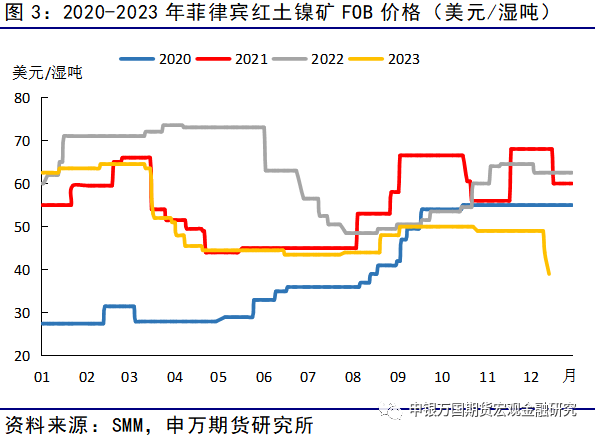

镍矿方面,当前国内港口镍矿库存较高,年底之前国内镍矿价格或将弱势运行。菲律宾正处雨季,镍矿发货量缩减。印尼新增配额发放,供给趋于宽松。短期内国内镍矿库存或将去化,但库存基数较大且下游消费疲弱,镍矿上涨较难得到有效支撑。

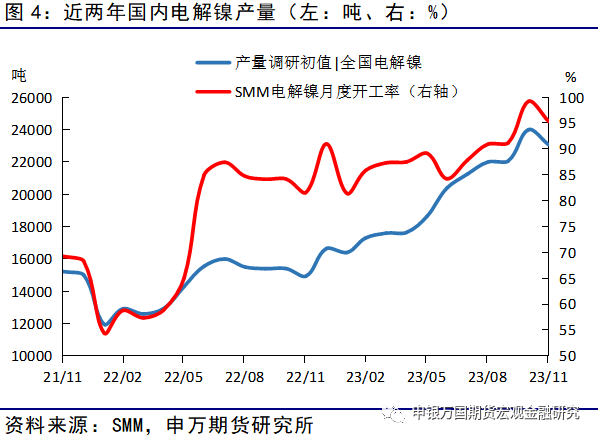

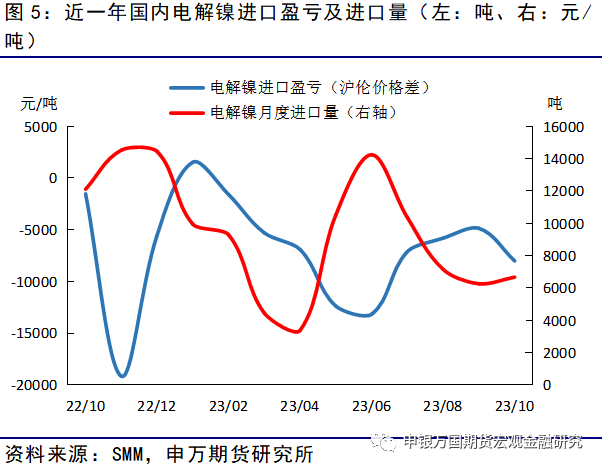

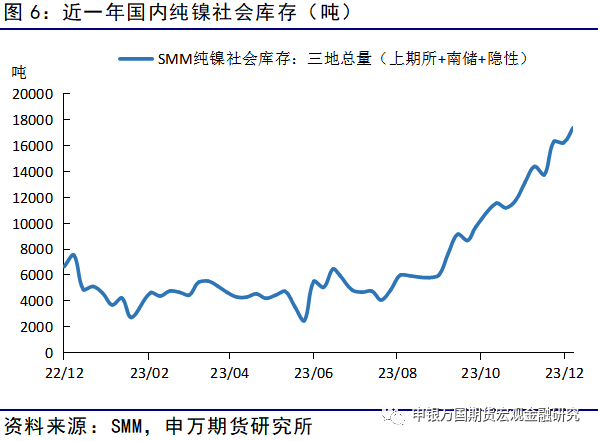

电解镍方面,今年国内电解镍产量呈现增长趋势,同时下游需求趋弱,合金、电镀领域无明显增长,且不锈钢、硫酸镍需求被逐步挤出,国内社会库存明显累积。展望后市,年底之前国内电镍累库趋势难改,价格持续承压。

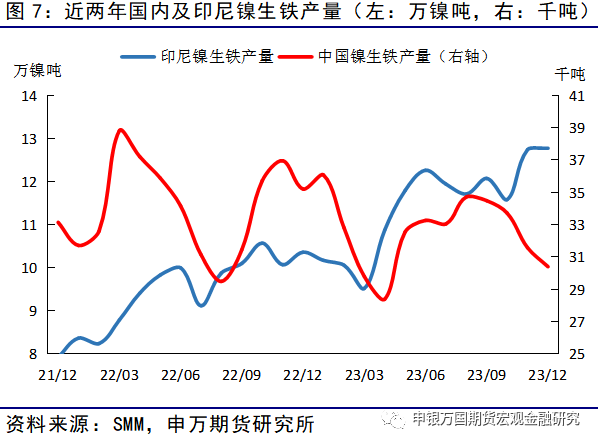

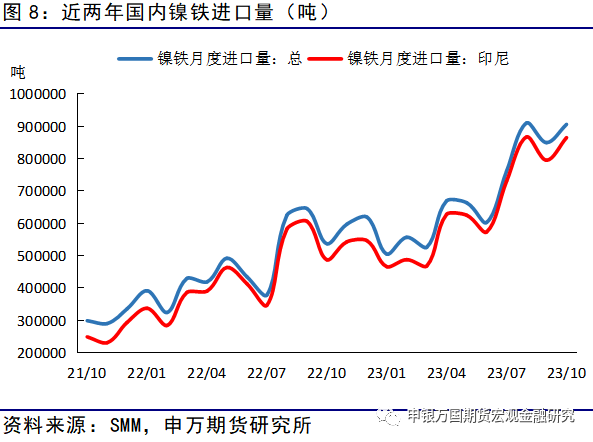

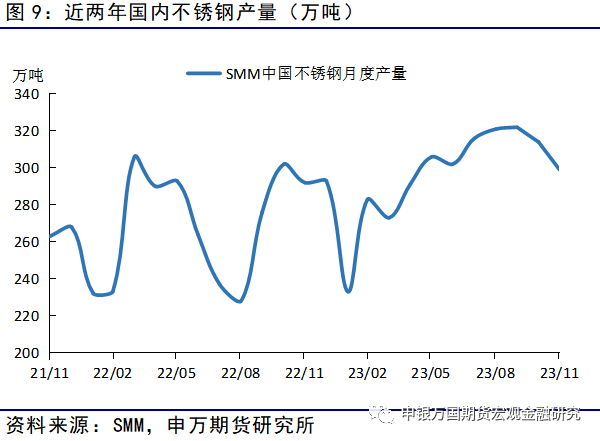

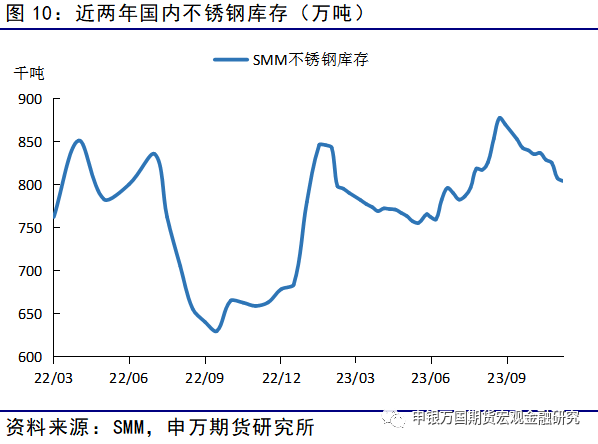

镍铁方面,二季度以来印尼镍铁产量较高,国内镍铁供应充足,同时下游不锈钢消费较弱,导致二、三季度镍铁库存显著累积,四季度则由于旺季备库、钢厂减产而出现去库。短期内,预计产业负反馈逻辑具备持续性,镍铁及不锈钢价格均承压。

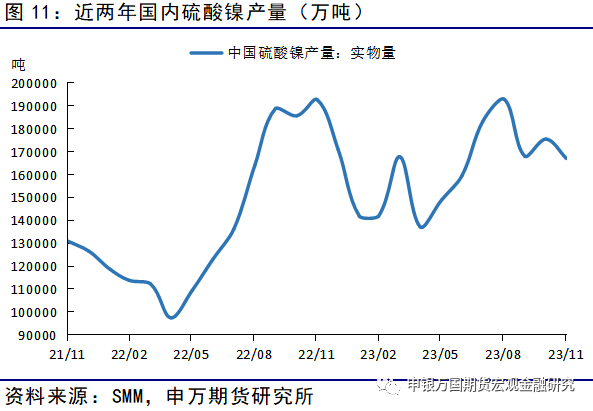

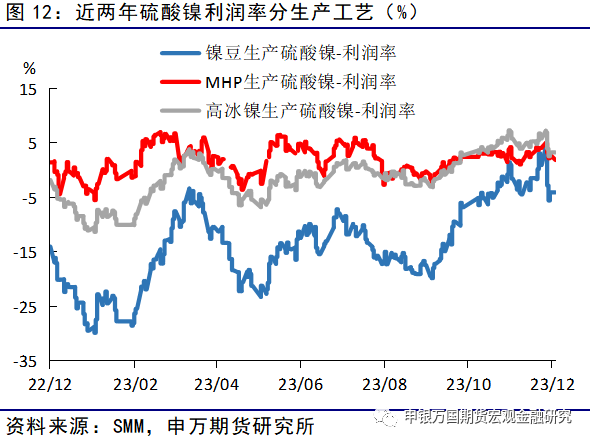

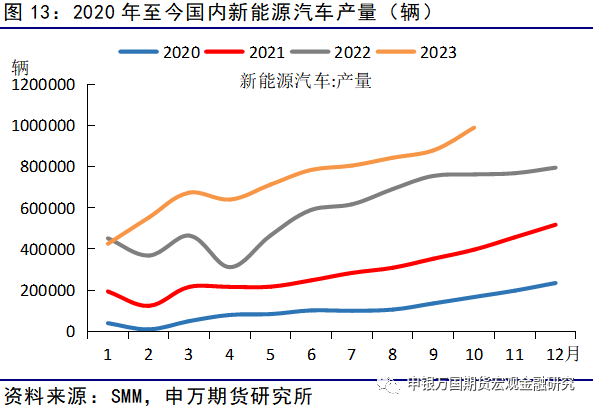

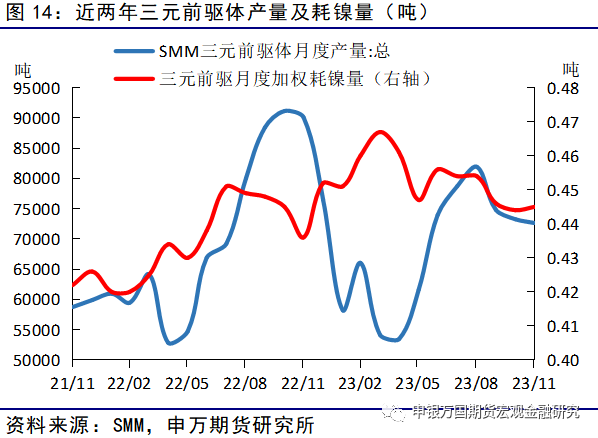

硫酸镍方面,由于新项目投产及开工率修复,硫酸镍产量有明显增长,需求端表现则相对弱势。我国新能源汽车产销量稳步上涨,但磷酸铁锂电池凭借成本优势而在市占率上更胜一筹。短期内,预计磷酸铁锂占比或高位稳定,同时新能源车产量稳定上升,因此硫酸镍需求大概率稳步增长。硫酸镍基本面难看到紧缺局面,预计价格弱势运行为主。

展望后市,镍元素整体供给过剩,镍价承压。短期内沪镍主力合约运行空间或在115000-135000元/吨。

-

风险提示

正文

01

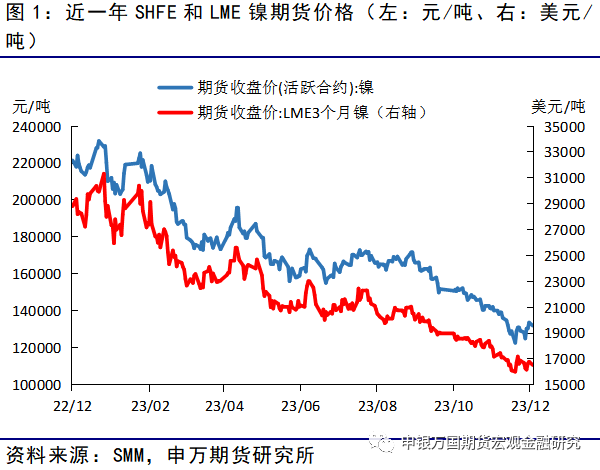

今年年初以来,在宏观以及基本面因素的影响下,镍价走势较为疲弱。截至23年12月12日,沪镍主力合约收盘价为131800元/吨,较年初下降101240元/吨,降幅约为43.4%。宏观角度,美国在各项经济指标良好、但通胀率有所抬头背景下选择多次加息,而美元坚挺往往意味着镍价承压;国内部分地区GDP增速不及预期,发行特别国债、取消房地产限售限购等多项经济刺激政策相继出台,对市场情绪有所提升,镍价出现阶段性反弹。基本面角度,新增产能释放、下游需求趋弱、交割品牌扩充多个因素叠加,导致上期所电解镍库存明显累积,镍价承压下行。

02

镍矿方面,当前国内港口镍矿库存较高,年底之前国内镍矿价格或将弱势运行。目前我国进口镍矿主要来自于菲律宾,据海关数据,23年1-10月份我国总进口镍矿3901万吨,其中菲律宾总进口量3409万吨,占比约为87.4%。每年的4-10月份通常是菲律宾发货高峰期,11月份至次年3月份则因雨季而发货较少,国内镍矿港口库存容易相对应地出现先累积后去化的走势。截至23年12月8日,国内镍矿港口库存约为955.1万吨,相比23年4月初增加了344万吨,比起11月下旬(考虑到15-30天的船期)则减少了55.5万吨。当前镍矿供应仍较为充足,1Q24结束之前国内镍矿大概率去库。

03

04

镍铁:不锈钢弱势,继续演绎负反馈

05

硫酸镍:供给与新能源需求难匹配

由于新项目投产及开工率修复,硫酸镍产量有明显增长。从原材料占比来看,由于中间品镍豆溶解制备硫酸镍明显处于亏损状态,当前硫酸镍原材料以中间品为主。据SMM,今年12月份国内硫酸镍生产的原材料中,原生镍(除纯镍)占比约为86%,废料占比约为14%,硫酸镍与纯镍价格倒挂情况下,纯镍需求已完全被挤出。23-24年,考虑到中间品及硫酸镍新产能投放,硫酸镍可运行产能增加,对其利润率上方形成制约。

与供给相比,硫酸镍需求端表现相对弱势。从终端来看,我国新能源汽车产销量稳步上涨,带动包括磷酸铁锂电池和三元电池在内的动力电池装车量提升。但从动力电池内部技术路线看,磷酸铁锂电池装车量更胜一筹,关键因素在于其成本优势。展望后市,降本增效对于车企仍然至关重要,但磷酸铁锂电池的充电速度和续航里程问题仍有待解决,因此预计磷酸铁锂占比或将高位稳定。新能源汽车产量稳定上升,同时三元电池占比基本稳定,因此硫酸镍需求大概率呈现稳步增长。硫酸镍基本面难看到紧缺局面,预计价格弱势运行为主。

06

总结与展望

展望后市,镍元素整体供给过剩,镍价承压。基本面角度,电镍供应端充足,行业开工率维持高位,且新项目投产带来增量;需求端相对弱势,当前电镍需求以合金、电镀为主,硫酸镍需求基本被挤出,不锈钢对电镍需求较低。因此,镍价具有下行趋势,逐步向下寻求成本线支撑。理论最低位置在一体化MHP生产电积镍成本,目前在110000-120000元/吨,但盘面未必会跌至最低成本线。原因在于随着镍价下行,空头拥挤度上升,空头对于利多消息反应敏感,比如海外矿端发生变化,节前备库订单释放,亦或是部分外采原材料企业长期亏损情况下存在减产可能性。总体来看,短期内沪镍主力合约运行空间或在115000-135000元/吨。

05

风险提示

1、印尼镍矿供给不及预期;

2、电解镍减产规模超预期。

声明

本公司具有中国证监会核准的期货投资咨询业务资格

研究局限性和风险提示

分析师声明

24小时热点