Mysteel参考丨用“滞后”一词复盘2024年一季度水泥市场

2024年一季度即将进入尾声,“滞后”二字成为了大家对建筑材料市场的形容词!滞后体现在:与去年农历同期相比,出现了三大指标的下滑:开复工率下滑10.7个百分点,建材消费量下滑30.3%,建材价格(水泥)下滑20%。

一、开工率不足8成,资金到位率47.7%

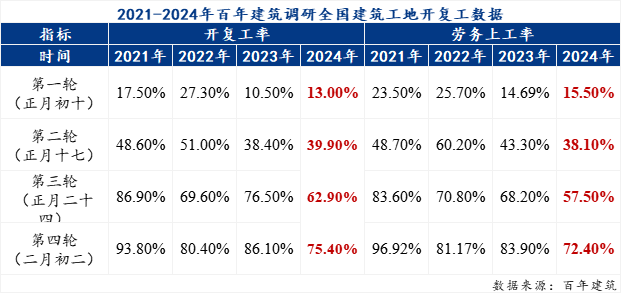

截至3月12日(农历二月初三),百年建筑调研全国10094个工地开复工率75.4%,农历同比减少10.7个百分点;劳务上工率72.4%,农历同比减少11.5个百分点。

回顾节后第一期数据,无论是开复工率还是劳务上工率均高于去年农历同期,似乎给市场启动开了个好头。例如,广东作为劳务大省,建筑工地减少后今年劳务人员开始提前复工“找活”、上海房建及非房建复工情况和资金表现反馈亮眼。不过实际情况却是:全国各大施工单位普遍反映项目总量同比有所减少,因此第一期开复工率及劳务上工率农历同比提升,主要由续建项目启动较快拉动。并不能说明开工情况好于去年。

第二期数据,开复工率略高于去年农历同期,但劳务上工率明显出现“滞后”。从调研反馈可知已开工项目实际进度慢于去年,一是材料回款及项目资金到位不足;二是极端雨雪天气影响,工地启动后并未通知更多的劳务上工。

第三和第四期数据更体现今年开复工的“滞后”性。截至3月中旬,开复工率不足8成,均低于去年农历同期10个百分点以上。福建房建项目资金到位不足10%,部分工人甚至出现薪资未足额发放,以至于上工积极性欠佳。另外,“12省”中,广西地区基建项目复工进度一般,完工率30%以下的项目处于缓建状态;个别施工进度超过50%的项目也有叫停情况。

表1:2021-2024年百年建筑调研全国建筑工地开复工数据

数据来源:百年建筑

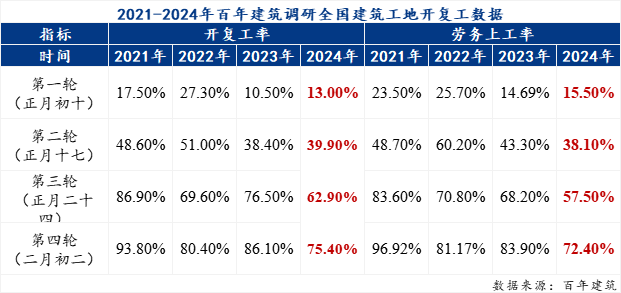

“资金不足”、“材料回款”、“工人工资”均在表明一个信息:工地资金短缺。截至3月中旬工地资金到位率为47.7%,仅华东地区资金到位率超5成,主要由于上海、浙江两地资金情况尚可,上海某国企施工表示高铁项目专款专用,年前业主支付的5000万仅使用了五分之一,当前项目资金较为充足。但其他地区均在4成左右,据悉某国企施工在广西的资金到位率不到30%,项目建设难度较大。

图1:2024年3月中旬建筑工地项目资金到位率(单位:%)

数据来源:百年建筑

二、开工不及预期,水泥出库量农历同比降幅超3成

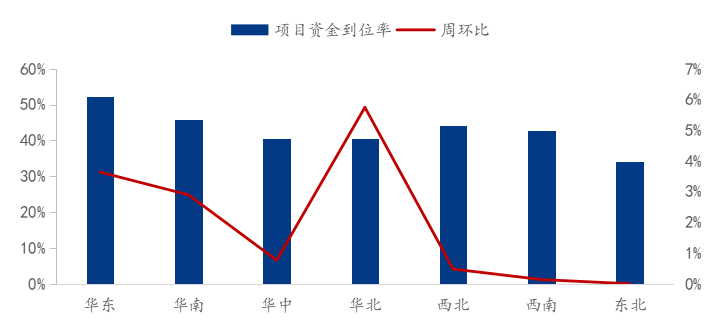

资金不足导致开复工滞后,连累建材消费出现滞后。以水泥为例:3月6日-3月12日,本周全国水泥出库量218.05万吨,环比上升103.5%,年同比下降61.3%,农历同比下降30.3%;基建水泥直供量87万吨,环比上升102.3%,年同比下降50.3%,农历同比下降13.9%。从图2所展现的环比增速下降,两年同期差值进一步扩大,更为直观看出水泥需求的“滞后性”!

图2:全国水泥周度出库量走势(单位:万吨)

数据来源:钢联数据、百年建筑

据悉,一方面,已开工项目多为续建的重点工程、部分市政及小型工地,由于节前有库存及节后资金到位情况不佳,实际水泥采购积极性偏弱;另一方面,多数搅拌站及贸易商虽已复工,但节前回款情况不理想,节后材料供应积极性偏低。部分搅拌站反馈虽然已提高风控等级,但节前也仍有付款不足30%的情况。即使部分材料商能拿到合同款的70%,剩下的30%难度“巨大”。因此工地复工后需进一步协商“先还款后供货”的事宜,部分材料商有意“压活催款”。目前多数水泥厂反馈日均水泥出库量只有3-4成的水平。

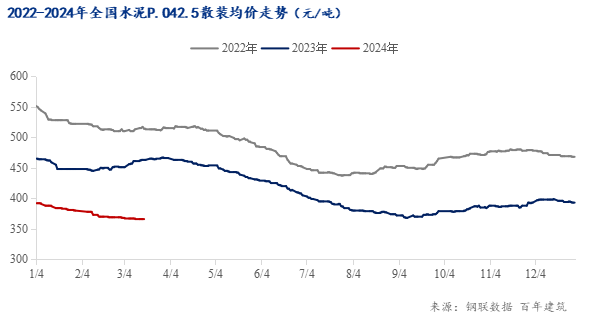

三、建材消费疲软,水泥价格持续探底

截至3月15日,百年建筑网全国水泥P.O42.5散装均价为366元/吨,月环比下跌1.08%,年同比下跌20.95%。尽管北方及西南地区水泥价格大幅喊涨50元/吨,但暂未落地。多数市场水泥价格仍在不同程度的暗跌,本周浙江金华、衢州、丽水市场价格陆续小幅下跌,累计跌幅20元/吨。据悉,江苏部分民营大厂的水泥出厂价已跌至205元/吨左右的出厂,重庆外发至沿江的水泥价格跌破“1”字开头,为180元/吨。

图3:2022-2024年全国水泥P.O42.5散装均价走势(单位:元/吨)

数据来源:钢联数据、百年建筑

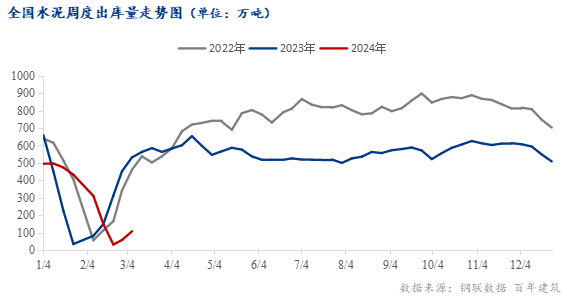

导致水泥价格持续探底的两大原因:高库位低需求。截至3月13日,百年建筑网统计全国274家水泥熟料生产企业情况:全国水泥熟料产能利用率33.46%,年同比下降30个百分点。一季度全国各地绝大多数水泥企业停窑检修,停窑时间短则30天,长则60天以上,停窑天数超去年同期。因此窑线运转率大幅下降,但库存则依然“坚挺”在7成以上,长三角水泥企业反馈熟料库存均在8成左右。

节前库位拉满后未料到节后降库压力如此之大!当然水泥行业产能严重过剩是事实。据中国水泥协会数据显示:截止到2023年底,全国新型干法水泥熟料设计产能18.4亿吨/年,实际产能突破21亿吨。2023年全国共投产水泥熟料生产线16条,合计实际熟料产能2300多万吨。2024年或仍有25条以上,熟料产能预估4200万吨的新线计划投产。产能压力不可谓不大,这也是大厂之间竞争大于竞合的一大原因。

不过熟料库存难降的最大因素还是在需求端偏弱。2023年被业内称为“寒冬”,2024年或面临更大的挑战。按照往年的情况,无论是开工率还是水泥价格都是往上走的。回顾去年3月,在停窑及原燃料价格高位的背景下,沿江熟料库存已连续5轮推涨,累计涨幅超100元/吨,各地水泥价格也随之上涨。今年似乎出现了所谓的“15-20天的滞后期”,3月已过半,一季度即将收尾,开工率不到8成、项目数量同比减少、销量恢复不足5成,熟料价格未真正启动涨价程序,水泥整体价格处于震荡下行趋势。

四、总结

由于熟料产能处于高位和市场需求同比下降,供需矛盾缓和的难度仍然较大。因此水泥市场阶段性价格竞争不可避免,不过当前价格已至成本线,个别企业甚至出现新的亏损。各大企业对于改善或稳定盈利的诉求更加强烈。近日,央国企水泥企业正在积极调整策略,或将提涨熟料价格为水泥价格后续上涨及落地做准备。随着开复工率的继续提升,加之天气晴好利于施工,需求或进一步提振。水泥价格有望迎来止跌回升。

24小时热点