Mysteel月报:船舶行业月报(2024-4)

月度行业观点:

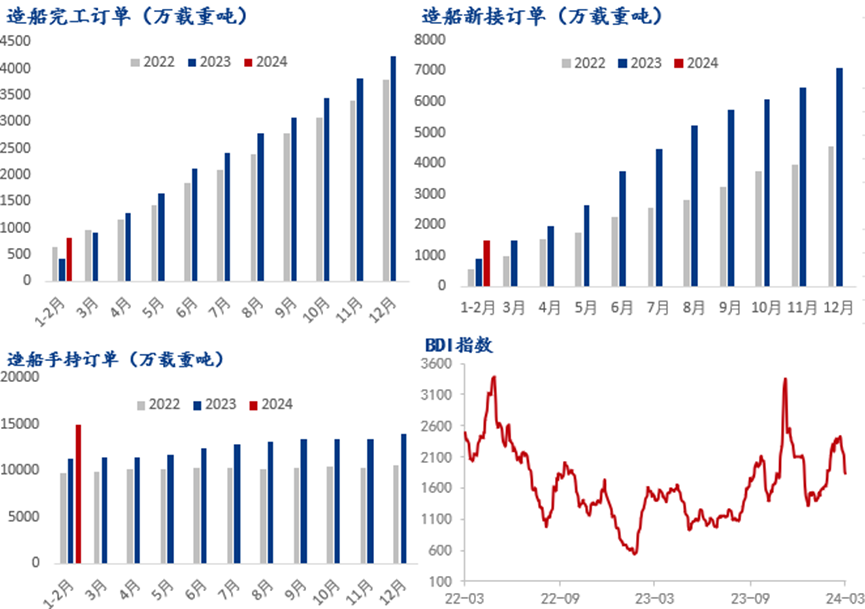

2024年1-2月,我国造船完工量826万载重吨,同比增长95.4%;新接订单量1520万载重吨,同比增长64.4%;截至2月底,手持订单量14919万载重吨,同比增长31.3%,造船三大指标国际市场份额继续全球领先。目前来看,稳定高质量发展是主旋律。需求端,船龄老化自然更新叠加能源新规强制更新推动船东持续下单;供应端,全球活跃船厂的数量仍处于下行通道,供少求多的供应关系短期难以改变,船价有望保持上升趋势。未来船舶行业仍将保持稳中有增的趋势。

月度行业产销数据:

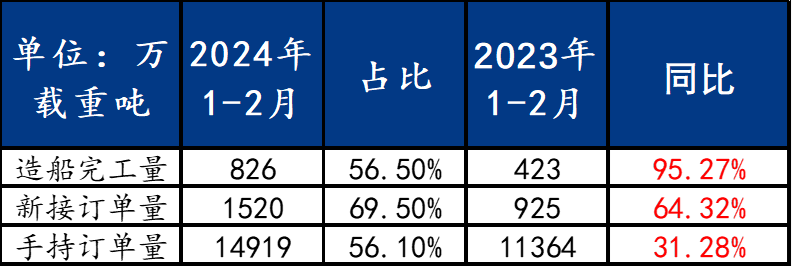

一、月度原材料价格监测

价格指标变更:玻璃价格指标由华东(浙江)市场主流价格调整为华东地区市场价

二、主要原材料品种价格分析

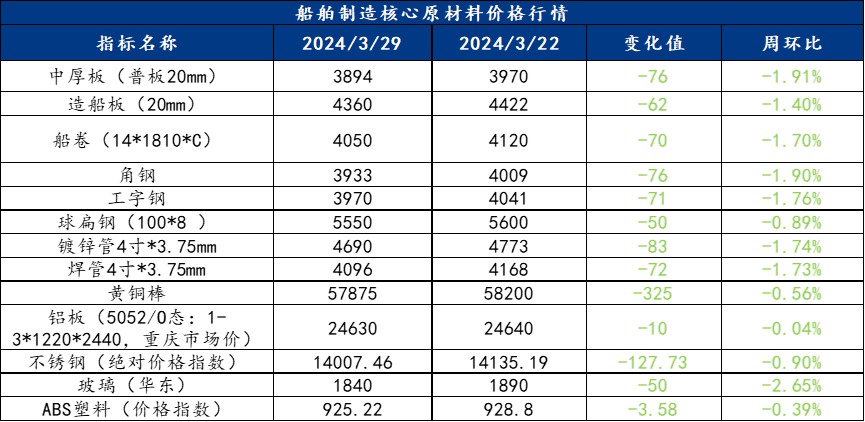

①月度观点:中厚板本月回顾:3月价格走势整体震荡下行

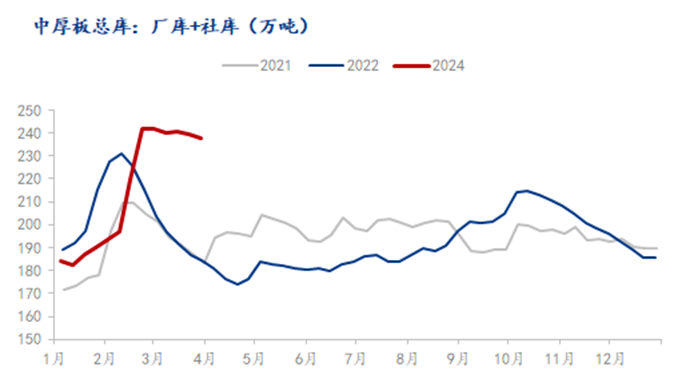

供应方面,由于钢厂利润有所修复,尤其中板品种利润由亏转盈,钢厂生产积极性尚可,短期内供给端保持窄幅震荡的趋势,产量变化不大。

流通方面,库存处于偏高水平,并且钢厂资源加速到货,叠加负反馈影响价格持续走弱,下游采购积极性不足,现货贸易商去库压力较大。

需求方面,市场处于加速下跌阶段,在库存压力下,贸易商不断出现降价甩货情况,然而越是跌价越出不动货,现货市场流动性较差,成交略显乏力。

综合来看,在黑色负反馈的持续影响下,中厚板价格跟随走弱。3月价格整体震荡下行表现为主。

中厚板下月展望:4月价格走势震荡偏强

供应方面:钢厂利润有所修复的情况下,整体生产积极性偏高,部分地区中板产线满产生产,产量预计将高位震荡运行,增量空间有限。

流通方面:市场库存仍然偏大,目前仍然以化解库存压力为主,降库速度仍然偏慢,并且市场在途资源相对较多,对于后续库存去化或有一定压力。

需求方面:期货带动市场情绪好转,贸易商补库需求及下游终端采购需求小幅放量,投机需求有所显现,但预计市场心态仍然整体谨慎为主,大量囤货意愿偏弱,现货成交可能仍将以刚需补库为主。

综合来看,在需求缓慢恢复,供应端增量空间有限的情况下,预计4月价格将呈现震荡偏强的态势。

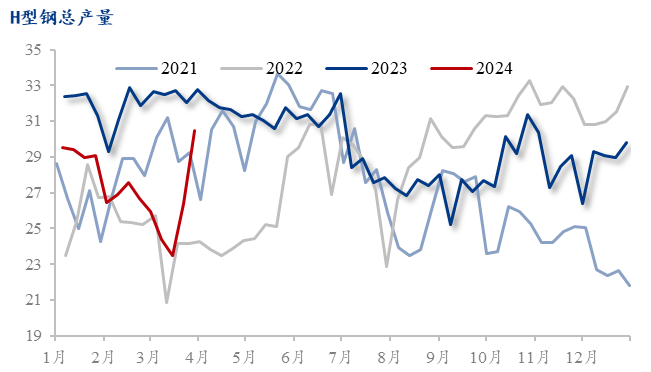

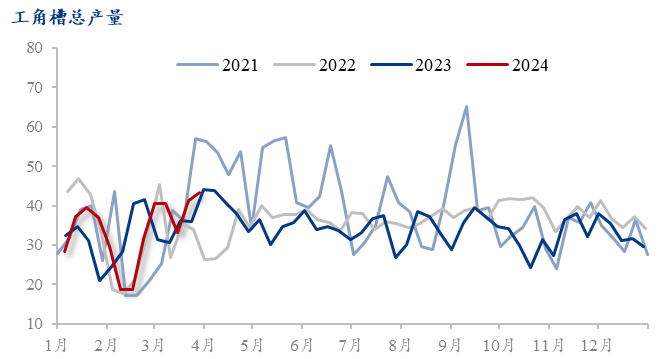

②月度观点:3月型钢价格趋弱运行,预计4月型钢价格稳中趋强运行

3月型钢运行逻辑分析

供给方面:长流程钢企集中复产较多,调坯轧钢厂处于盈亏边缘,生产积极性降低。

需求方面:从下游的实际应用情况来看,目前项目推进仍然缓慢,实际需求量不及往年同期水平。

情绪方面:期螺盘面快速大幅反弹,但现货反应相对滞后,幅度较低,市场回暖的劲头不足。

4月展望

库存方面:目前厂内库存均偏高,仍是以降低库存总量为主,预计供应水平将处于高位,库存方面或将小幅被动累库。

原料方面:仅个别企业按需拿货,多数以消化厂内钢坯库存为主,板坯资源去库明显,且后期到港计划仍存。

需求方面:即将进入四月,需求或将逐步复苏进而带动出货量的平稳推进,也是社库向下游转移的一个契机。

综合来看:随着供应量的上涨,需求复苏相对缓慢,进一步加剧供需矛盾,价格仍然难以有保障和支撑,预计全国型钢价格将低位盘整运行。

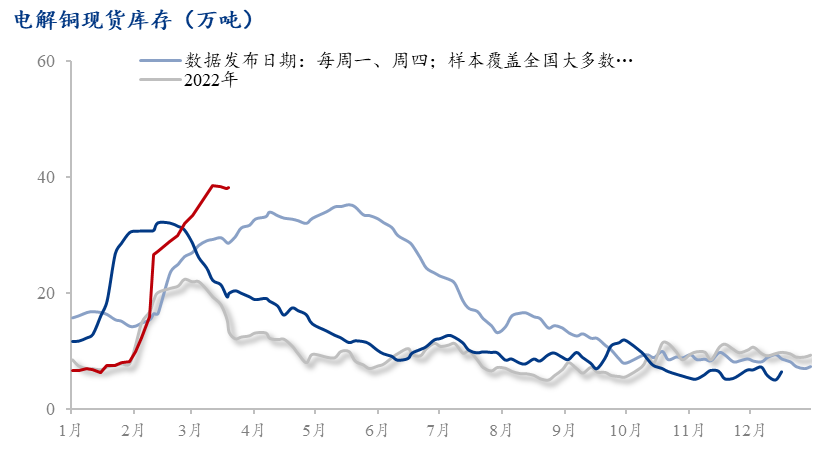

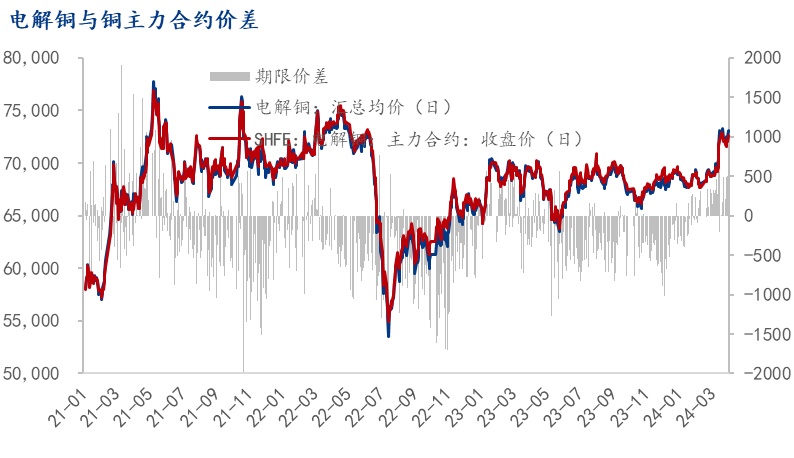

铜:预计4月铜价震荡偏强运行

从宏观来看,国际上,联储多名高官谈降息,理事库克强调谨慎,今年票委亚特兰大联储主席重申预计今年仅降一次;芝加哥联储主席重申主流预期年内降息三次,日本外汇高官警告必要时打击日元走软投机,日元干预警告急加严厉日股领跌亚洲股市。国内来看,3月31日,国家统计局公布,3月份,制造业采购经理指数(PMI)为50.8%,比上月上升1.7个百分点,重回荣枯线以上,制造业景气回升。综合来看,目前宏观预期较强。

从基本面来看,社会同库存在价格大幅走低以后,出现一定的下降趋势,但是市场的到货较多,一些非注册铜涌入市场,对于现货库存存在压力。并且市场的长单交付较多,多数货物难有实际流通的动作,现货库存依然未出现去库拐点。预计,铜价在4月将震荡偏强运行。

三、 月度热点信息

1、前2月中国造船新接订单量占世界市场份额近七成

3月28日,从中国船舶工业行业协会获悉,1月至2月,中国造船完工量、新接订单量、手持订单量分别占世界市场份额的56.5%、69.5%和56.1%。1月至2月,出口船舶占全国造船完工量、新接订单量、手持订单量的比重为92.5%、90.7%和91.8%。我国船舶出口金额67.9亿美元。

2、外高桥造船交付SEASPAN第四艘7000TEU集装箱船

3月25日,由中国船舶集团旗下上海外高桥造船有限公司联合中国船舶工业贸易有限公司为加拿大Seaspan Corporation建造的7000TEU集装箱船系列第四艘“举贤”轮(ONE RECOMMENDATION)签字交付。该船已于3月21日完成命名。

“举贤”轮由上海船舶设计院(SDARI)进行详细设计。该船总长272米,型宽42.8米,型深24.6米,设计吃水15米,设计航速21.0kn。使用MAN 6G80ME-C10.5主机,满足TIER Ⅲ及EEDI Ⅲ规范。

该型船舶采用“S-BOW”线型,船体线型根据船东营运特征按多个吃水和多个航速不同权重经过多轮综合优化,配合低能耗主机、高效螺旋桨、全悬挂扭曲舵和节能导管,船首装有节能挡风罩,极大优化了油耗性能,满足第三阶段能效设计指数(EEDI)要求以及NOx Tier III排放标准,安装有混合式脱硫装置,是一款绿色环保型集装箱船。

3、红海危机难敌运力过剩?集运运价连续第六周下跌

SCFI指数连续第六周下跌,供给过剩带来的负面影响已压过红海危机,运价低迷或将成为未来市场“新常态”。

根据上海航交所3月22日发布的最新数据,上海出口集装箱运价指数(SCFI)指数下跌40.35点至1732.57点,周跌幅为2.27%,其中欧美四大主力航线运价均呈续跌趋势。

上周,远东到美西线每FEU运价下跌155美元至3,621美元,周跌幅4.10%;远东到美东线每FEU运价下跌410美元至4,842美元,周跌幅7.81%;远东到欧洲线每TEU运价下跌28美元至1,943美元,周跌幅1.42%;远东到地中海线每TEU运价下跌90美元至2,887美元,周跌幅3.02%。

而在近洋线,远东到日本关西每TEU运价较之前一周下跌1美元,为288美元;远东到日本关东每TEU运价较之前一周下跌2美元,为300美元;远东到东南亚每TEU运价较之前一周上涨1美元至281美元;远东到韩国每TEU运价较之前一周持平,为158美元。

业界分析指出,2月上旬起船舶绕行好望角成为常态,巴拿马运河通行数量也将自3月下旬起恢复正常,显示供给瓶颈缓解,下半年集运公司能否维持获利有待观察,也使SCFI持续走跌,供过于求结构难扭转。

市场人士指出,就目前观察,货物量仍未明显增加,且美国线减船缩舱力度也没有加大,因此运价才会每周往下修正,原本各大集运公司计划在4月1日调涨亚洲到北美线的GRI(综合附加费)机率不高,长荣海运、阳明海运、达飞轮船、赫伯罗特、中远海运集团、海洋网联船务(ONE)、HMM、以星航运8家集运公司此前曾计划每TEU运价分别加收1000至2000美元不等。

其实各大集运公司早在3月1日曾就提出涨价计划,最后却是无疾而终。据报道,地中海航运已决定4月1日不会采取涨价行动,现行报价将沿用至4月14日,以目前货物量来看,8大集运公司4月1日顺利调涨的机率微乎其微,甚至4月中旬调涨的机率也不高,即使如愿调涨,顶多也仅有“1周行情”。

此外,中国目前已全面复工,但欧美通涨未明显下降、利率仍高,持续影响消费力度,加上运力供给过剩,造成运价持续下修。马士基指出,随着新船陆续启用,全球运力去年增长9%、今年预计增长11%,2025年预计再扩增7%。。

美国线长约即将在4月30日到期,集运公司为了签订较优的新年度长约价稳住基本盘,势将采取控舱营运模式,减缓运价下跌压力,静待需求增长。接下来中国、欧美景气荣枯,货量是否增加改善供需结构,才是左右下半年集运公司营运好坏的主要因素。

24小时热点