成本推升持续发力,锰硅涨势还有多远?—申万期货_商品专题_黑色金属

2024-05-15 09:08:06

摘要

-

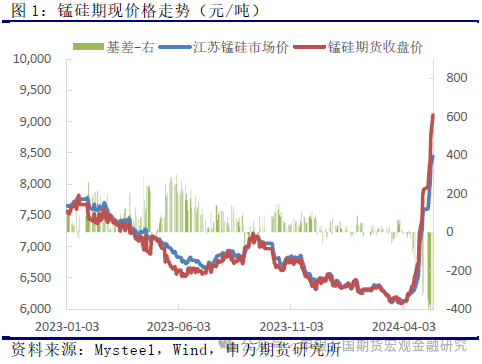

4月下旬以来,锰硅价格持续上涨,截至本周主力合约期价较4月中旬上涨2500元/吨以上,涨幅超过35%。现货方面,市场看涨情绪高涨,江苏锰硅6517市场价格相较4月中旬抬升2000元/吨以上、来到8400元/吨一线。相比于年初需求不振库存积累、锰硅价格持续下探、厂家自发控产去库的行情,当前助推锰硅价格中枢持续抬升的动力主要源自成本端的提振。热带气旋梅根导致澳大利亚格鲁特岛发生大范围洪灾,码头、港口设施和运输路桥等基础设施受到严重破坏,4月中下旬South32在季报中表示,预计在2025年第一季度才能重启Gemco码头的运营和出口销售。此消息影响下、下半年锰矿供应存在持续短缺预期,港口矿价大幅调涨,使得锰硅价格在成本端的强劲推升下、中枢出现明显抬升。

-

从供需层面来看,后市终端用钢需求渐入淡季,当前钢厂利润仍然偏低,成材产量进一步增长的空间或较为有限,本轮钢招结束过后下游需求进入空窗期,需求端对锰硅的价格表现仍存拖累。供应方面,近期锰硅行业利润有所修复,厂家复产积极性趋于增加,若厂家通过重新配矿完成生产,锰硅供应压力存在增加可能。成本方面,当前锰硅成本巨幅抬升、夯实盘面下方支撑,但后市矿价高位松动的风险点在于加蓬及巴西会否因矿价大幅抬升而出现发运增量、补充我国缺失的澳矿供应;以及锰硅厂家通过重新配矿完成生产,在高价货源不能顺利向下游传递的情况下,对锰矿的采购压价行为重现的可能;同时焦炭价格进一步上涨存在阻力,若后市市场库存进一步积累,焦炭价格存在随焦煤价格回落的可能。综合来看,当前锰硅市场供需过剩关系仍然偏紧,成本支撑强势的情况下价格难下高位;但后市下游需求增量有限,若原料短缺情况不及预期,或是厂家复产节奏加快,锰硅价格进一步上行的空间不宜过分乐观,近期需密切关注厂家复产节奏以及澳矿山发运受限事件动向。

正文

01

近期锰硅价格走势分析

4月下旬以来,锰硅价格持续上涨,截至本周主力合约期价较4月中旬上涨2500元/吨以上,涨幅超过35%。现货方面,市场看涨情绪高涨,江苏锰硅6517市场价格相较4月中旬抬升2000元/吨以上、来到8400元/吨一线。相比于年初需求不振库存积累、锰硅价格持续下探、厂家自发控产去库的行情,当前助推锰硅价格中枢持续抬升的动力主要源自成本端的提振。

3月中旬,热带气旋梅根袭击了澳大利亚北方地区,South32在当地作业被迫暂停。并且,梅根引发的大风和巨浪导致港口一艘5万余吨的锰矿货轮撞击了码头,导致码头严重受损。4月17日,South32公开邮件称澳矿停止发货将至少持续到2024年6月。4月22日,South32最新季报进一步揭示,预计要等到2025年一季度才会重新开始码头运营和出口销售,当前正在评估替代航运方案,以减轻码头停运的影响。此消息影响下、下半年锰矿供应存在持续短缺预期,港口矿价大幅调涨,截至5月13日港口矿价较4月中旬上涨17元/吨度,锰硅主产区成本抬升幅度高达1400元/吨以上。锰硅价格在成本端的强劲推升下、中枢出现明显抬升。

02

锰硅基本面行情解析

1、高位矿价的持续性有待观察,焦炭价格存在松动空间。

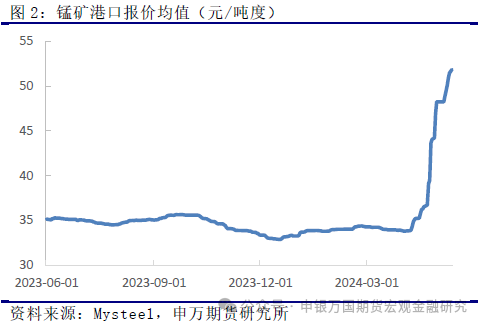

受澳矿发运受限事件影响,锰矿市场看涨情绪高涨,外盘报价大幅上调,6月外矿山报价在5月已经出现环比小幅调涨的基础上、进一步上调2美元/吨度以上。外盘报价的大幅上调进一步夯实了高价锰矿的下方支撑,但需要注意到的是,随着锰矿开采利润的回升,加蓬、巴西等矿山增加发运的驱动也将逐渐转强,补充国内锰矿供应的概率将有所增加。

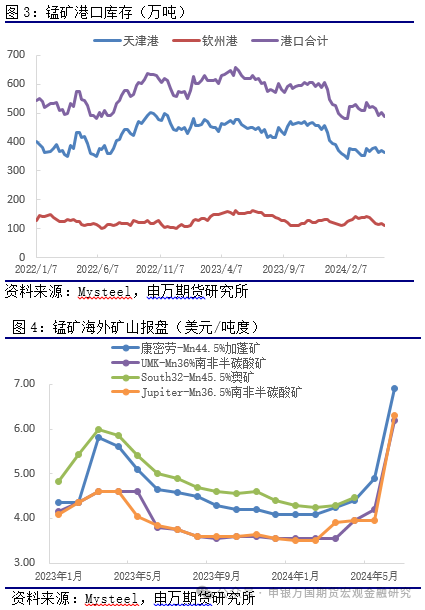

由于澳矿发运的缺失,近期港口库存已经出现了小幅下滑,截至5月10日,锰矿港存已由年初的531万吨降至488万吨,同比低26%。后市若澳矿发运持续低位,港口库存水平存在进一步下降可能。然而,相比于当前锰硅的产量水平,锰矿日耗在5万吨左右,若不考虑锰矿配比,488万吨的锰矿仍可维持3个月左右的合金生产,即原料明显缺口的出现仍需时日。同时,Mysteel消息称,4月上旬以来发现有两艘800吨运力的杂货船频繁穿梭于受损的Milner Bay港和西部港口Darwin港之间,考虑到Darwin港同样具有锰矿装卸能力,后市需关注South32方面是否展开了初步应对策略,即澳矿发运存在转港的可能性。因此,考虑到其他矿山存在增发可能,以及South32发运存在转港可能,后市港口锰矿库存的实际减量情况仍有待观察。

受澳矿发运受限事件影响,在外盘报价大幅上调且港口库存压力较小的环境下,锰矿报价应声走高。截至5月13日港口锰矿价格较4月中旬涨幅高达17元/吨度,对应锰硅主产区成本抬升幅度在1400元/吨以上。但考虑到后市锰矿实际发运及到港情况存在诸多不确定性,当前高位矿价的持续性仍有待观察。

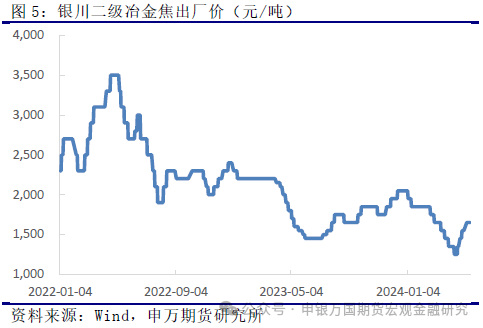

4月以来焦炭价格经历了四轮提涨,银川二级焦价格由1250元/吨调涨至1650元/吨,进一步夯实了锰硅价格的成本支撑。近期焦炭第五轮提涨开启,但下游主流钢厂存在较强的抵触情绪,主因钢厂利润处于偏低水平、而焦企利润有所修复,本轮提涨落地难度较大。后市来看,目前焦煤产量及库存均处低位,价格难有大幅回落,焦炭成本端仍存支撑;但由于终端用钢需求进入淡季,叠加下游钢厂利润偏低,成材产量增幅受限,对焦炭价格的支撑力度也较为有限,当前焦企利润在84元/吨左右,预计焦炭价格或存一定的松动空间,对锰硅价格的支撑存在弱化可能。

2、淡季+低利润环境下,钢材产量进一步增长的空间受限。

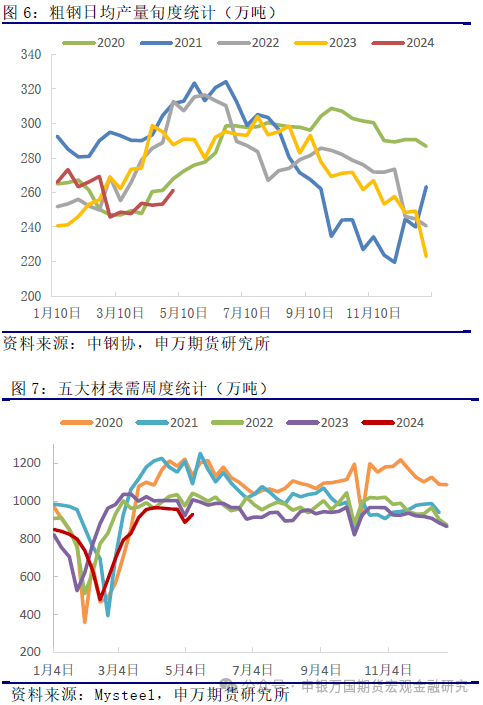

3-4月随着终端用钢需求的回升,粗钢产量水平逐渐上移。中钢协口径的统计来看,4月下旬粗钢日均产量升至260万吨以上,对锰硅的需求逐渐回暖。但需要注意到,今年地产表现低迷持续拖累终端用钢需求,金三银四旺季五大材表观需求的表现不及预期,终端用钢需求始终未恢复至2023年同期水平,钢厂利润的扩张空间受限,对原料的采购压价情绪持续,且维持低库存的备货策略,4月钢厂锰硅库存可用天数降至16天以下的近年低位水平。从5月的钢招情况来看,虽然锰硅市场看涨情绪高涨,厂家挺价情绪偏强,但代表性钢厂河钢采购量较4月锐减4720吨至8080吨,同时、首轮询盘价7900元/吨也低于市场预期,说明下游钢厂对当前高价锰硅的接受程度仍显谨慎。

后市来看,终端用钢需求进入淡季,成材利润的扩张仍显艰难,成材产量的增长幅度或较为有限。且在淡季+低利润的环境下,钢厂在原料备货方面的低库存+压价策略仍将延续,即便是原料库存水平偏低,但钢厂对合金的采购需求也难有超预期的释放,需求端对锰硅的价格表现仍存一定程度的拖累。同时,5月钢招结束之后合金下游需求进入空窗期,需求端对锰硅价格的支撑作用将进一步弱化。

3、厂家持续控产驱动不足,关注原料短缺对生产的约束。

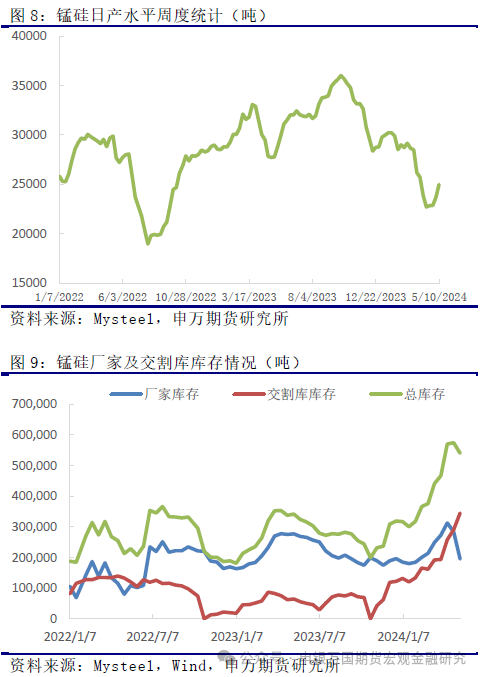

3月中旬以来,由于锰硅价格的走弱、行业利润持续恶化,下游钢材产量回升缓慢、市场供大于求矛盾积累,厂家库存压力渐增,主产区主动避峰停减产的情况逐渐增加,伴随着下游钢材产量的回升,市场供需关系明显修复。截至4月12日当周,锰硅厂家日均产量降至22725吨,同比降幅达24%。近期在成本推升的背景下、锰硅价格持续上涨,行业利润修复明显,部分厂家开始恢复生产。截至5月10日当周锰硅厂家日均产量小幅回升至25015吨,但同比降幅仍有10%左右,市场供需关系仍然偏紧。由于当前锰矿价格高昂、厂家采矿成本高企,对原料的采购备货较为谨慎,且对后市高价锰硅的持续情况存在观望情绪,主产区复产范围暂时不大。

由于4月以来厂家持续控产改善供需格局,锰硅市场总体库存持续增长的进程明显放缓。近期虽然厂家库存高位去化,但由于期货价格表现较为强势,盘面卖出套期保值操作明显增加,交割库库存水平抬升明显。截至5月10日当周,锰硅厂家及交割库库存总量仍有54万吨左右,市场整体供应并不紧张。

后市来看,当前锰硅主产区平均利润已回升至600元/吨以上,厂家持续控产的驱动不足。若锰矿供应并未出现当前市场所预期的明显短缺、抑或是厂家通过重新调整原料锰矿配比完成生产,后市锰硅产量趋于回升。考虑到下游钢材产量增幅有限、钢厂利润扩张艰难,锰硅需求端难有亮眼表现,随着锰硅产量的回升,市场供应压力或将重现,压制锰硅价格的上方空间。需持续关注锰硅厂家的复产节奏以及锰矿供应紧张对厂家复产的约束情况。

03

投资逻辑与交易策略

供需方面,后市终端用钢需求渐入淡季,当前钢厂利润仍然偏低,成材产量进一步增长的空间或较为有限,本轮钢招结束过后下游需求进入空窗期,需求端对锰硅的价格表现仍存拖累。供应方面,近期锰硅行业利润有所修复,厂家复产积极性趋于增加,若厂家通过重新配矿完成生产,锰硅供应压力存在增加可能。

成本方面,当前锰硅成本巨幅抬升、夯实盘面下方支撑,但后市矿价高位松动的风险点在于加蓬及巴西会否因矿价大幅抬升而出现发运增量、补充我国缺失的澳矿供应;以及锰硅厂家通过重新配矿完成生产,在高价货源不能顺利向下游传递的情况下,对锰矿的采购压价行为重现的可能;同时焦炭价格进一步上涨存在阻力,若后市市场库存进一步积累,焦炭价格存在随焦煤价格回落的可能。

综合来看,当前锰硅市场供需过剩关系仍然偏紧,成本支撑强势的情况下价格难下高位。但后市下游需求增量有限,若原料短缺情况不及预期,或是厂家复产节奏加快,锰硅价格进一步上行的空间不宜过分乐观。近期盘面波动加剧,操作上建议控制仓位,谨防资金热度消退造成的回调风险,前期多单可适度止盈。近期需密切关注厂家复产节奏以及澳矿山发运受限事件动向。

04

风险提示

1、澳矿发运持续受限、或是加蓬及巴西锰矿增发情况不及预期,锰矿供应持续短缺,原料供应不足背景下、厂家复产路径受限。

2、锰硅厂家并未出现重新调整锰矿配比导致增产的情况,主产区生产成本持续走高。

3、终端用钢需求在淡季的表现超出预期,钢厂利润进一步扩张,成材产量超预期增长,进一步提振锰硅价格表现。

4、锰硅厂家复产节奏缓慢导致供需关系持续紧张,市场高位库存逐渐消化。

5、焦炭价格进一步上调,夯实锰硅成本支撑力度。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据