“反内卷”推动估值修复

2025年7月股指市场大幅上扬,其中钢铁和建筑材料板块领涨,银行和公用事业板块领跌,股指期货贴水曾一度缩小,股指期权隐含波动率小幅上行。

2025年7月,随着中央财经委员会第六次会议的召开和四部委同时出台实施细则,我国“反内卷”政策进入制度落地阶段。短期看,政策意在遏制愈演愈烈的“价格战”,缓解企业利润下滑态势;中期看,可通过供需再平衡淘汰低效产能;长期看,以创新和质量替代低价竞争,将提升中国产业链的全球竞争力。

本次“反内卷”政策与10年前的供给侧结构性改革相比存在较大差异。首先,供给侧结构性改革侧重产业链上游,企业以国企为主,行业是煤炭、钢铁等传统领域,而“反内卷”政策侧重产业链中下游,企业以民企为主,覆盖新能源汽车、光伏、有色金属、化工、钢铁等行业。其次,2015年地产和基建领域尚有发力空间,通过棚改货币化安置推动房地产开发销售,居民也有加杠杆的空间,但2025年需求偏弱,需要更精准有力的政策促进消费。最后,执行难度也不同,供给侧结构性改革在国企主导下,行政手段实施比较方便,但“反内卷”政策需要考虑失业问题,无法“一刀切”。

预计“反内卷”行情分为三个阶段:政策预期、产能出清验证、盈利弹性释放。

政策预期阶段:今年二季度到三季度,主要逻辑为政策定调及后续可能出台的细则,预期占主导,以估值修复行情为主。

产能出清验证阶段:今年四季度到2026年一季度,主要逻辑为行业自律减产等“反内卷”措施的实施,其间可能出现商品价格上涨和去库存,企业业绩或得到改善,行情会有所分化。

盈利弹性释放阶段:从2026年起企业盈利开始释放,具体表现为行业供需缺口收敛、龙头企业议价权和利润率提升,业绩和估值可能同时修复。

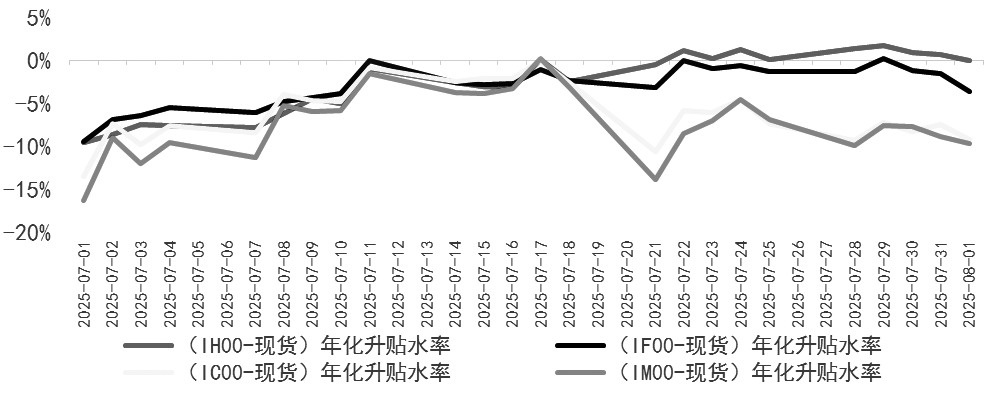

7月以来,股指市场上涨动力较为强劲,不过品种间升贴水出现一定分化,代表权重板块的IH和IF贴水逐步收窄,而代表成长板块的IC和IM仍保持较高的贴水率。

7月上旬,股指期货整体呈持续上涨态势。7月1日至11日贴水以逐步缩小的趋势为主,说明其间市场对行情的预期较为乐观。7月12日至18日,当月合约到期日临近,四个股指期货升贴水波动不大。

从7月21日开始,股指期货当月合约贴水幅度开始分化,IH和IF年化贴水收窄,笔者认为,其中一个重要原因为企业分红。随着时间的推移,上市公司逐渐完成除权除息,分红造成的IH和IF贴水扩大现象会逐渐减弱,不过7月末和8月份仍然处于上市公司分红的重要阶段,而IH和IF已经转为小幅贴水甚至以升水为主,笔者认为,这和市场对未来行情的预期有较大关系。7月以来,IC和IM的涨幅大于IH和IF,后续行情若出现调整,调整幅度也会偏大,当前位置资金的对冲和套保需求有所增加。而IH和IF作为更为安全的稳健资产,不断入市的中长期资金在配置时可能优先选择权重蓝筹股,从而增加这两个品种的多头力量。?

股指期权方面,7月以来沪深300指数整体持续上涨,其间波动率小幅放大。笔者认为,当前波动率仍处于历史较低水平,若后续行情配合,波动率可能会进一步放大。

综上,投资者可以从短周期和长周期两个角度观察“反内卷”政策的影响:未来1到3个月,需要观察限产文件出台、产能利用率变化、库存去化情况等;未来6到12个月,在政策开始执行的情况下,市场行情将进入第二阶段,主要观察龙头企业盈利弹性。

图为当月合约年化升水率

目前政策信号已明,股指估值已经开始修复,但基本面尚未得到验证。随着重磅会议的召开,以及中美进行第三轮贸易谈判,政策端对股指的支撑效应有所减弱,短期市场或进入震荡整理阶段。从中长期角度看,A股投资的性价比较高,中证500和中证1000指数更多受科创政策支持,具有较高的成长性,有机会带来更高的回报,而在当前宏观环境下,上证50和沪深300指数更具有防御价值。(作者单位:申银万国期货)

来源:期货日报网

24小时热点