影响更多体现在情绪层面

央行8月5日以来持续回笼资金,其中8月11日净回笼4328亿元,导致资金面边际收敛。加上商品市场走强、权益市场小幅拉升,压制债市情绪,本周以来债市震荡回落。不过,笔者认为,在基本面没有彻底扭转的前提下,债市将维持震荡走势。

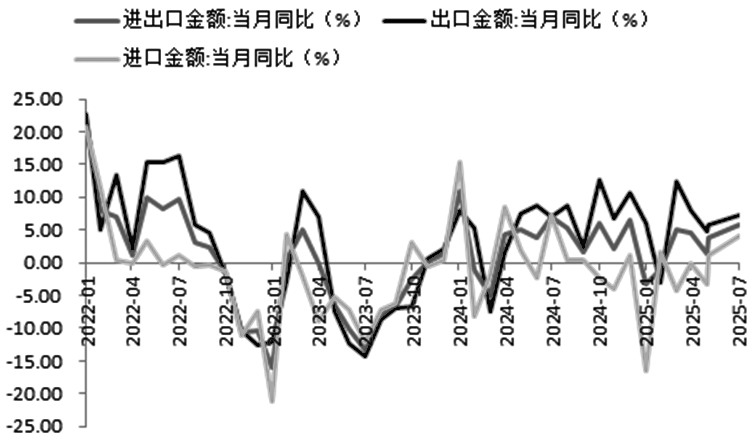

图为我国进出口情况

价格数据维持偏弱走势。7月CPI同比涨幅为零,较上月回落0.1个百分点。CPI同比持平主要受食品价格偏低影响。当月食品烟酒类价格同比下降0.8%,影响CPI下降约0.21个百分点。7月核心CPI同比回升至0.8%,高于市场预期,后期价格回升或抑制家具、家电等耐用品价格修复。去年8月蔬菜和猪肉价格上涨,高基数或对今年8月CPI同比产生压制作用,预计8月CPI同比或再度回到零轴下方。尽管7月“反内卷”政策提振部分工业品价格,但当月PPI同比持平于6月的-3.6%,反映目前终端需求仍然不足。在去年低基数效应下,8月PPI预计小幅改善,但从7月制造业PMI新订单指数来看,需求疲弱进一步体现。未来价格数据的修复会相对缓慢,尚不足以对债市形成完全的利空效应。

出口超市场预期,但仍存回落可能。7月受“抢出口”影响,出口同比回升至7.2%,较上月上升1.3个百分点。分地区来看,对美出口回落至-21.67%,但对东盟的出口维持在16.59%的相对高位。美国政府于8月7日起对转口贸易实施新规,对未经第三国实质性生产的货物征收40%的关税,意味着后期“转出口”力度有所减弱。

短期市场行情更多落脚于央行货币政策态度,但在价格数据有效修复前,货币政策以宽松为主。从7月重要会议对货币政策和财政政策的表述来看,为落实落细更加积极的财政政策和适度宽松的货币政策,充分释放政策效应,货币政策要保持流动性充裕,促进社会综合融资成本下行。对比4月会议,本次会议虽未提及适时降准降息,但不意味着货币政策转向,其提及宏观政策要持续发力、适时加力,说明三季度一旦经济数据不及预期,货币政策就有进一步加码的可能。

不过,8月以来,央行公开市场连续净回笼资金,导致资金面边际收敛,8月8日匿名隔夜资金价格下降5个基点,至1.25%,但8月11日又回到1.3%,资金进一步宽松的预期被打破,这也加剧了债市的调整。由于8月为政府债净供给大月,流动性对冲正当其时,后期央行大概率会维持流动性稳定,届时债市超跌的情况将有所改善。

此外,近日,财政部、中国人民银行、金融监管总局印发《个人消费贷款财政贴息政策实施方案》,年贴息比例为1个百分点(按符合条件的实际用于消费的个人消费贷款本金计算),最高不超过贷款合同利率的50%。笔者认为,该政策对债市的影响更多体现在情绪层面,尚不足以扭转市场预期或者趋势。

市场风险偏好抬升,对避险类资产构成利空。近期,股市和商品市场再度走强,债市承压。不过,债市基本面并未发生太大变化,价格不具备持续走弱的条件。

多只债基恢复大额申购业务,对债市形成阶段性支撑。7月以来,截至8月11日,已有19只基金相继发布类似公告,恢复机构投资者大额申购业务,其中债基占11只。债基恢复机构投资者大额申购业务,是政策面支持、市场环境改善以及基金管理人策略调整共同作用的结果,这一转变反映了债市流动性的充裕与机构配置需求的旺盛。

综合分析,基本面及多只债基恢复大额申购业务对债市具有支撑作用,但市场风险偏好提升,且近期央行持续回笼资金,资金面边际收敛令债市投资情绪转弱。在多空交织的背景下,债市将维持震荡走势,若要打破当前格局,需要货币政策的进一步发力。(作者单位:徽商期货)

来源:期货日报网

24小时热点