【矿钢周报】“阅兵限产” 将至,但换月后铁矿或受预期影响

基本面概述:

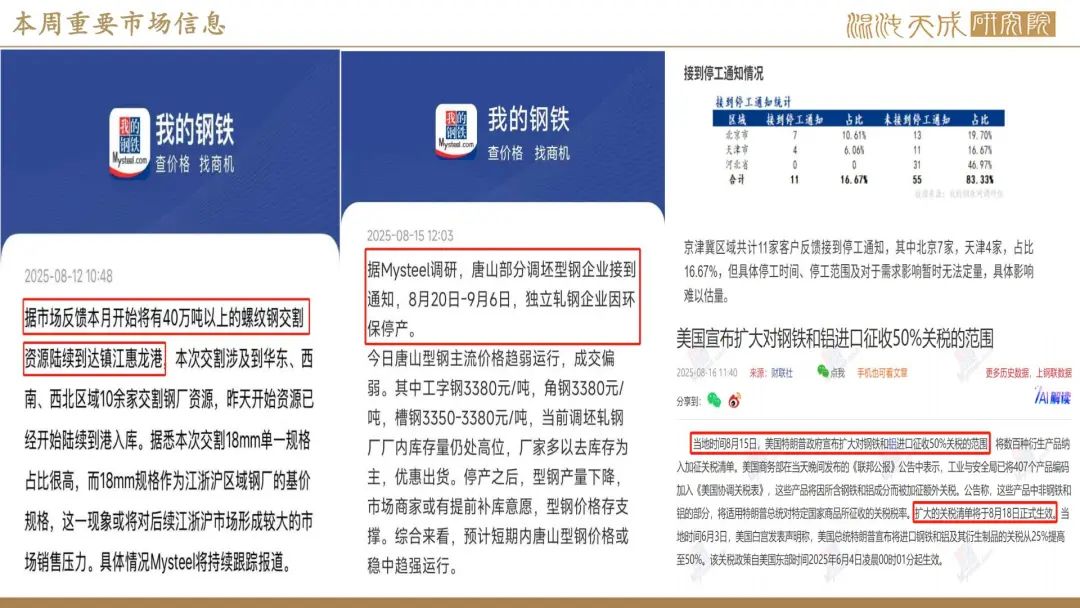

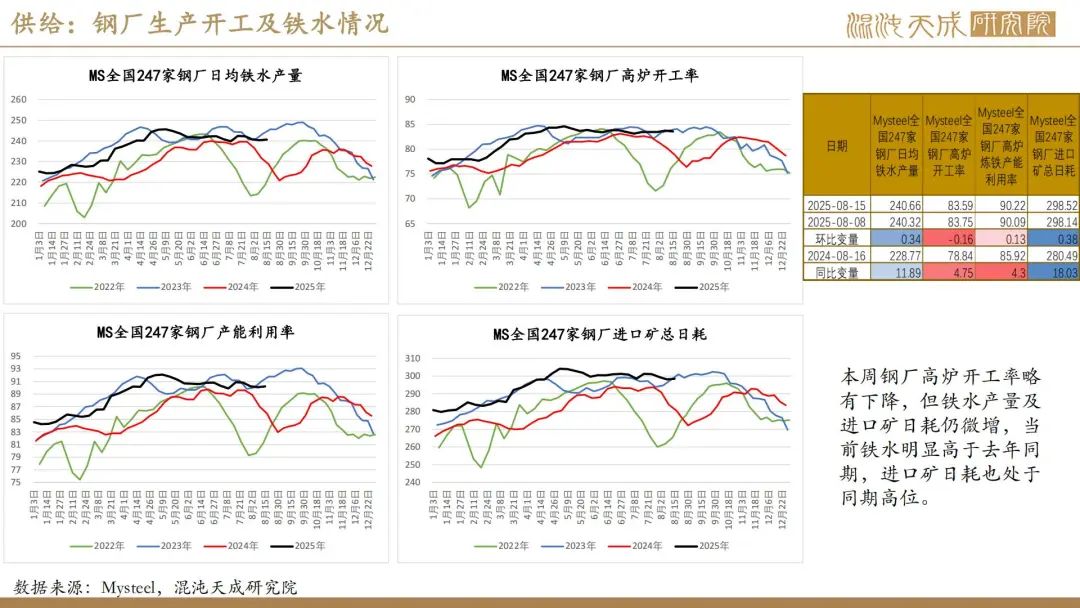

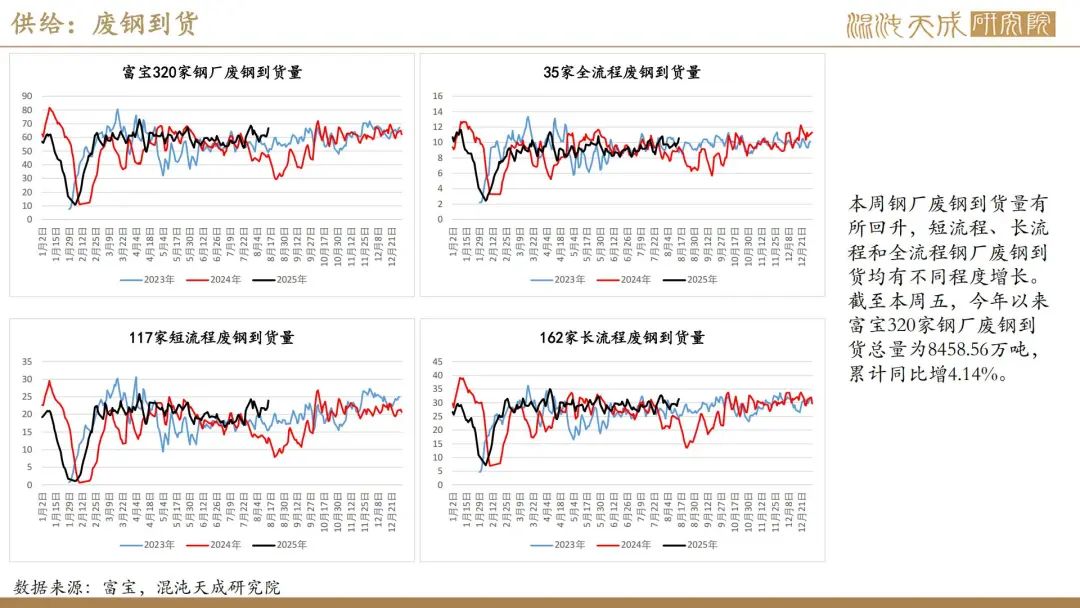

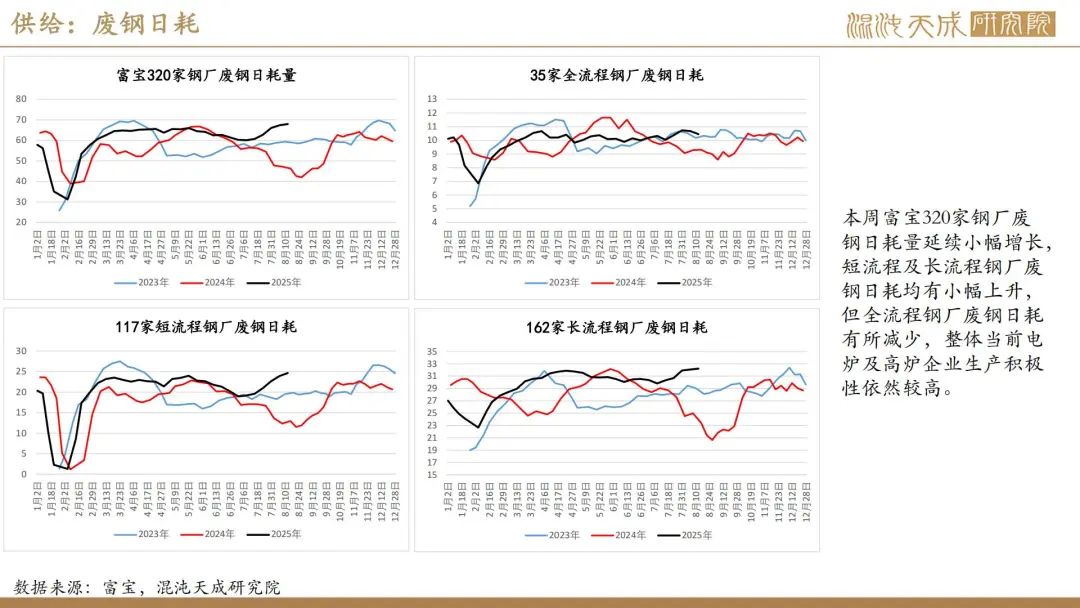

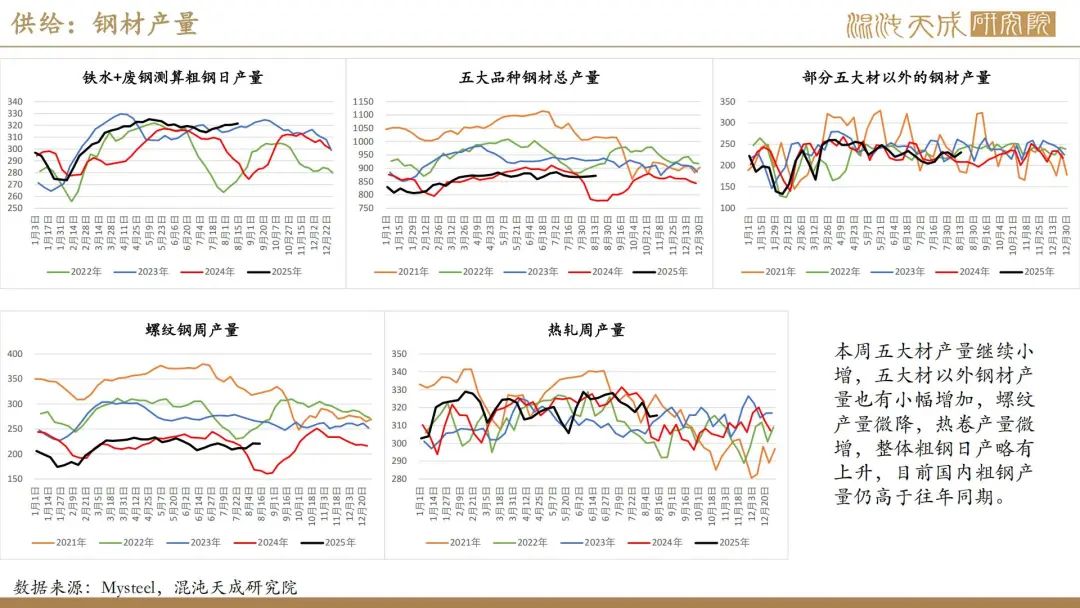

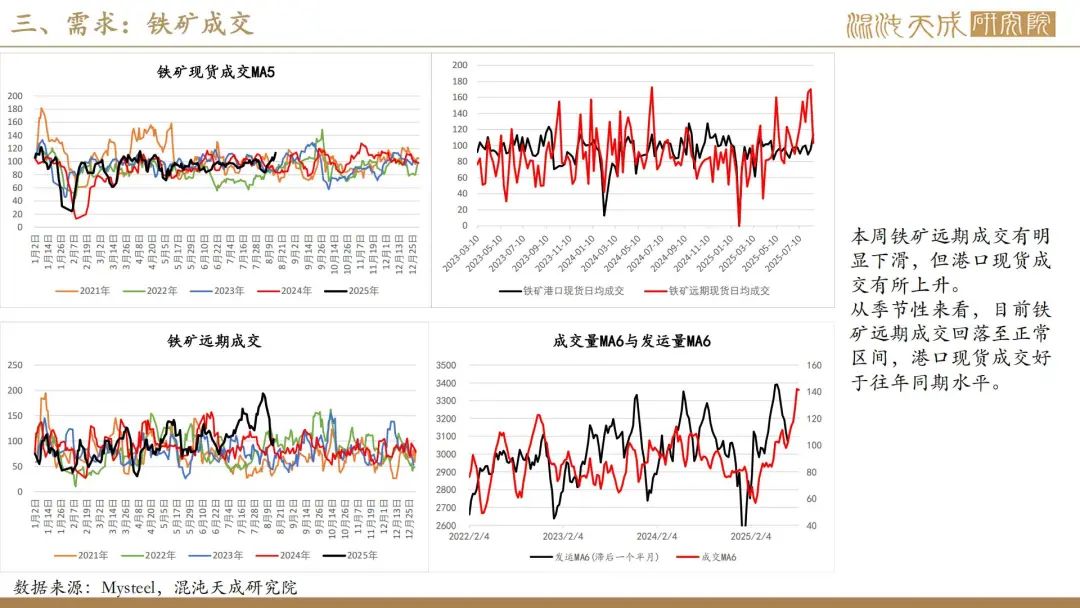

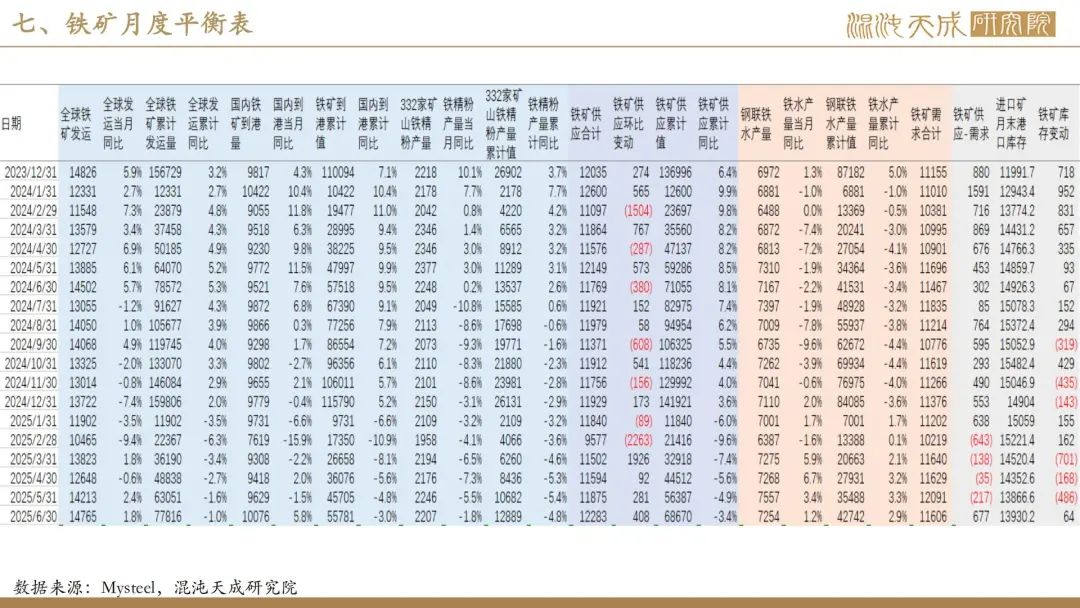

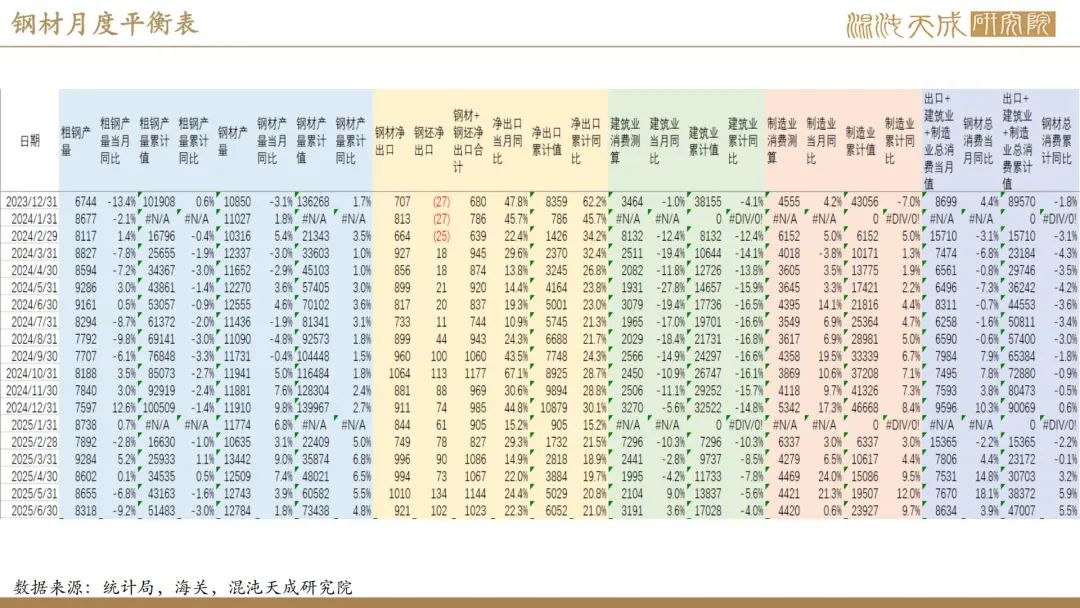

供给:近期全球铁矿发运略有回落,本周国内铁矿到港也有所减少,但因国内铁精粉产量回升,叠加近期废钢到货量也有小幅增长,整体铁元素供应仍偏稳。本周钢厂盈利率虽有小幅回落,但铁水微增,且废钢日耗仍延续小幅上升,整体粗钢供应仍略有增加。

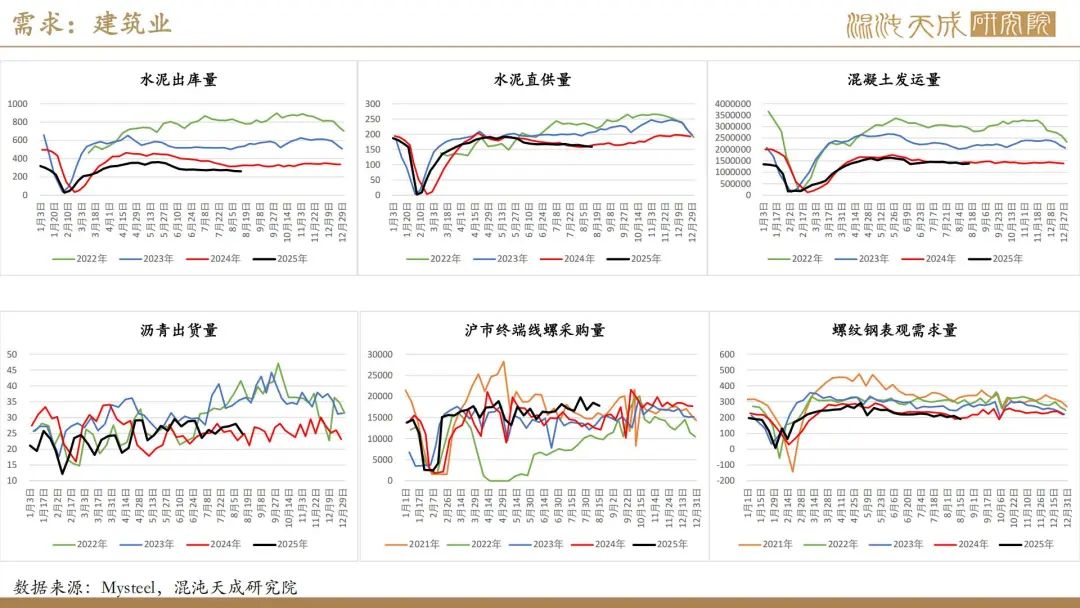

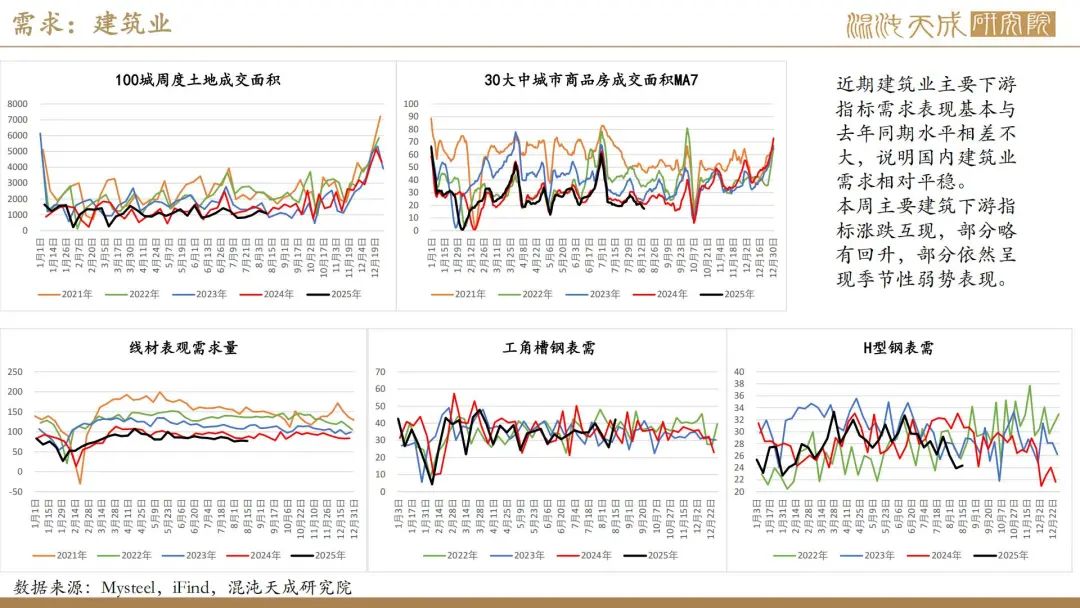

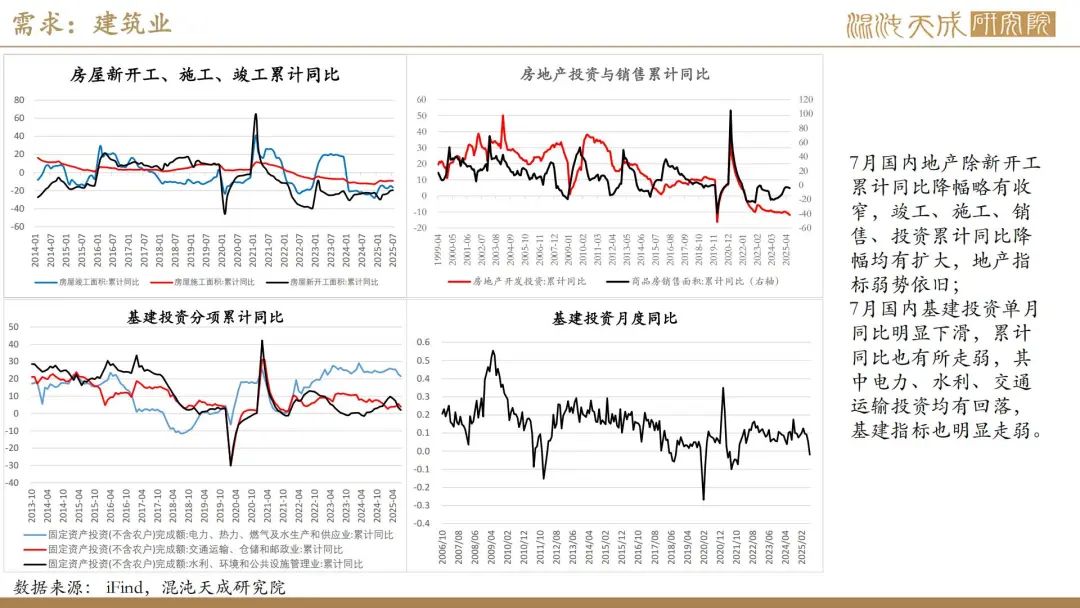

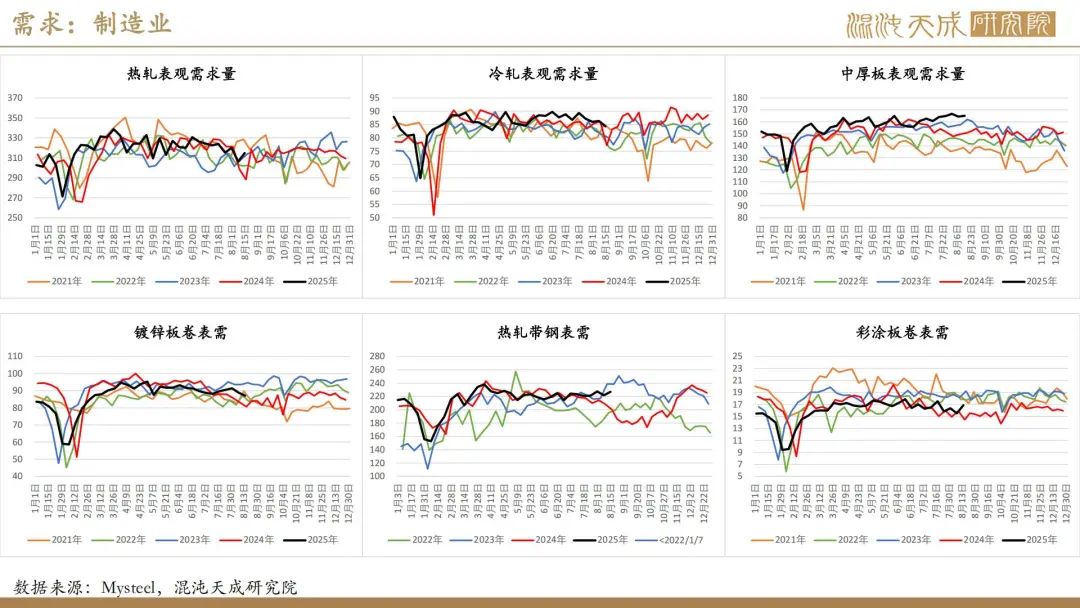

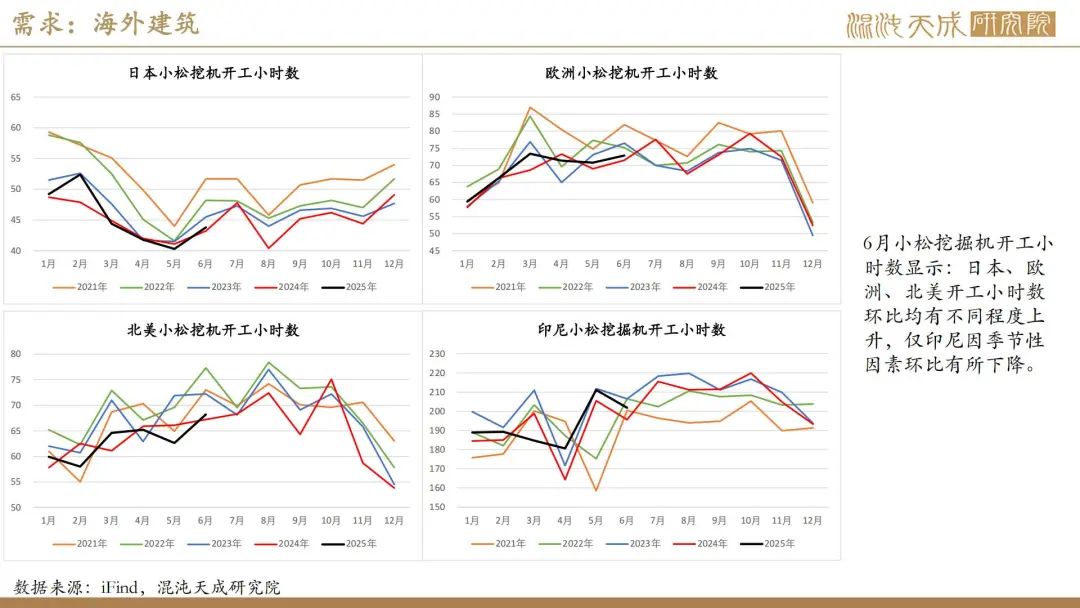

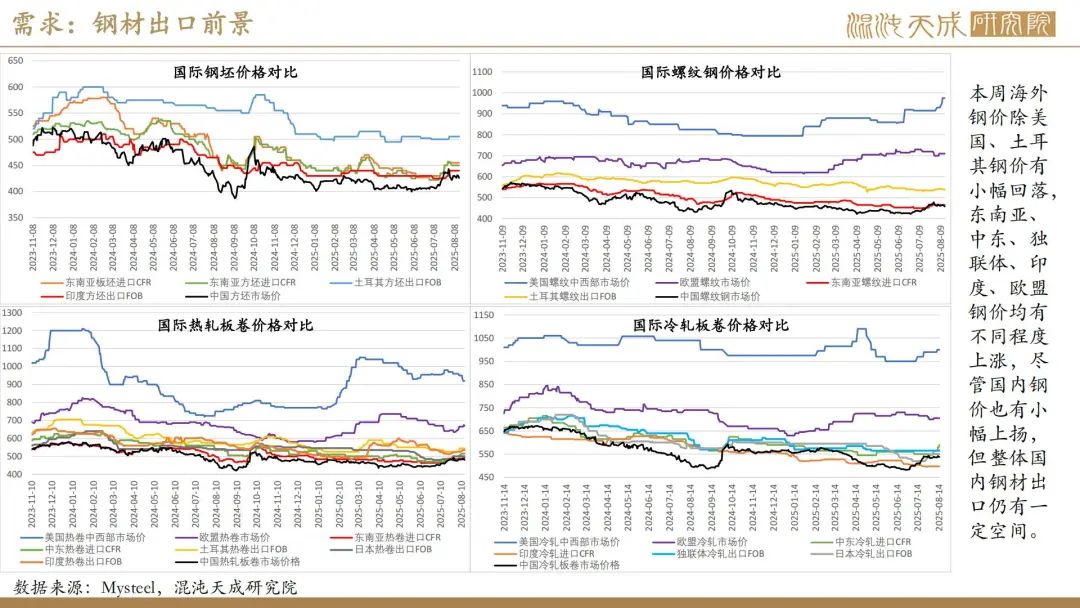

需求:7月国内宏观经济数据显示地产、基建依然较差,但随着钢材消费淡季逐渐进入尾声,本周建筑业、制造业高频指标均呈现喜忧参半的格局,其中制造业需求相对建筑业更有韧性。海外方面,除美国、土耳其钢价有小幅回落,本周东南亚、中东、独联体、印度、欧盟钢价均有上涨,尽管国内钢价也有小幅上扬,但国内钢材出口仍有一定空间。此外,近期港口货物及集装箱吞吐量均有明显增长,显示商品出口依然较好。

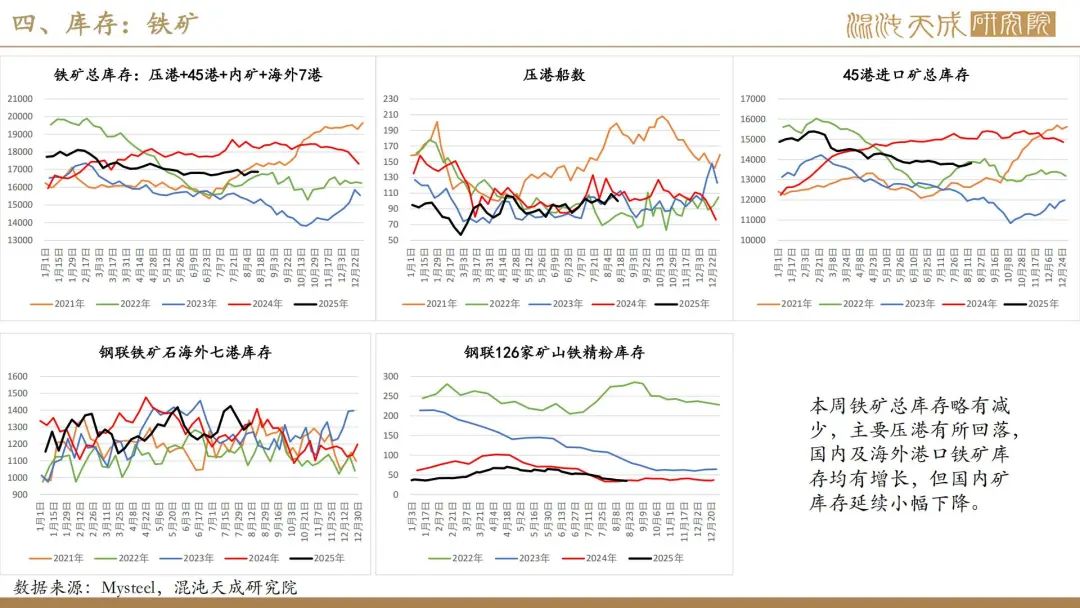

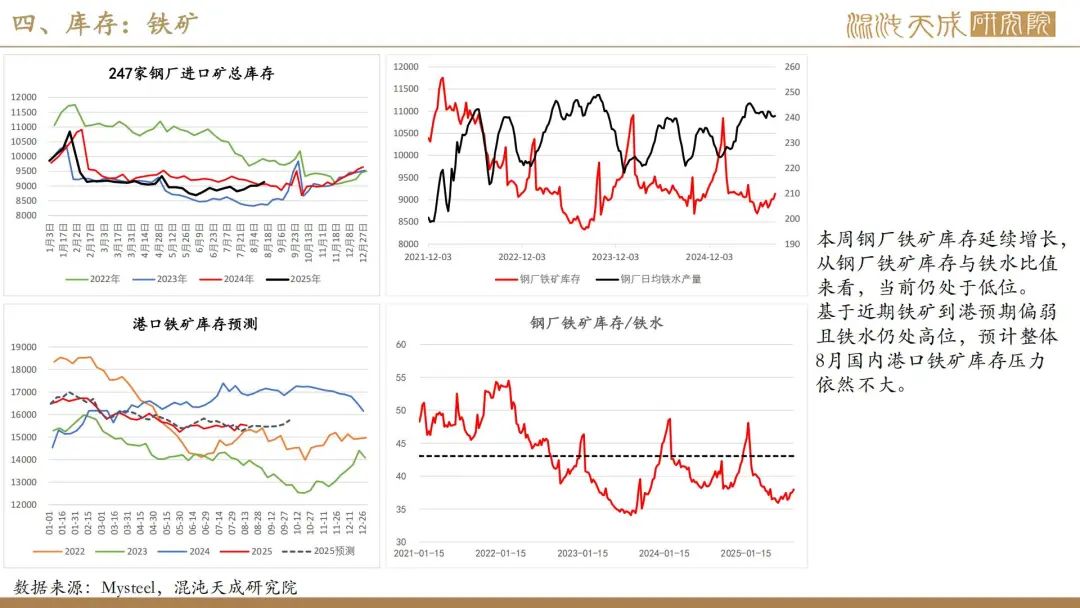

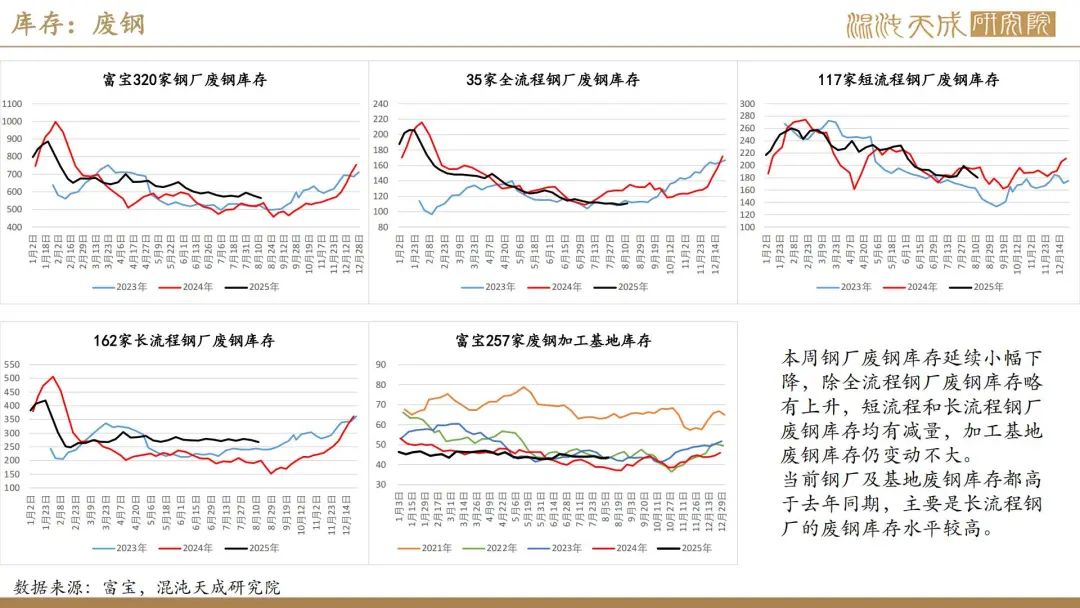

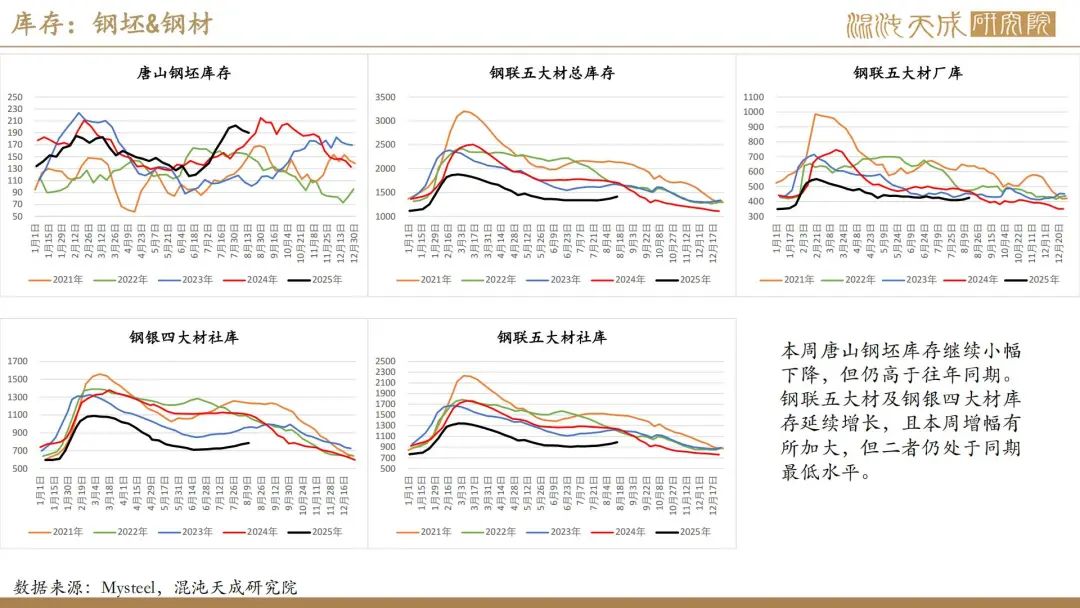

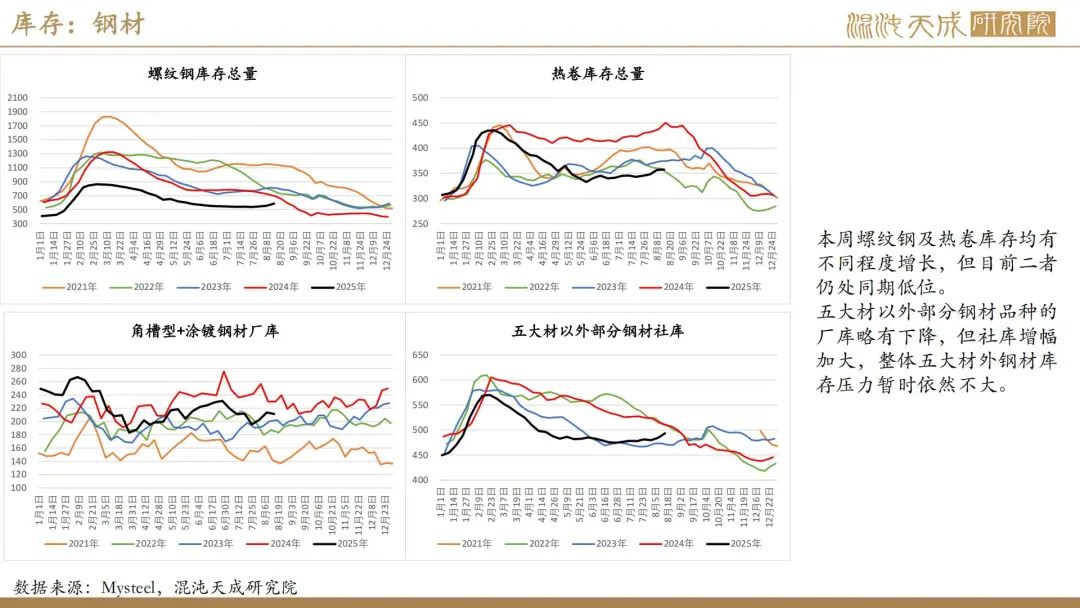

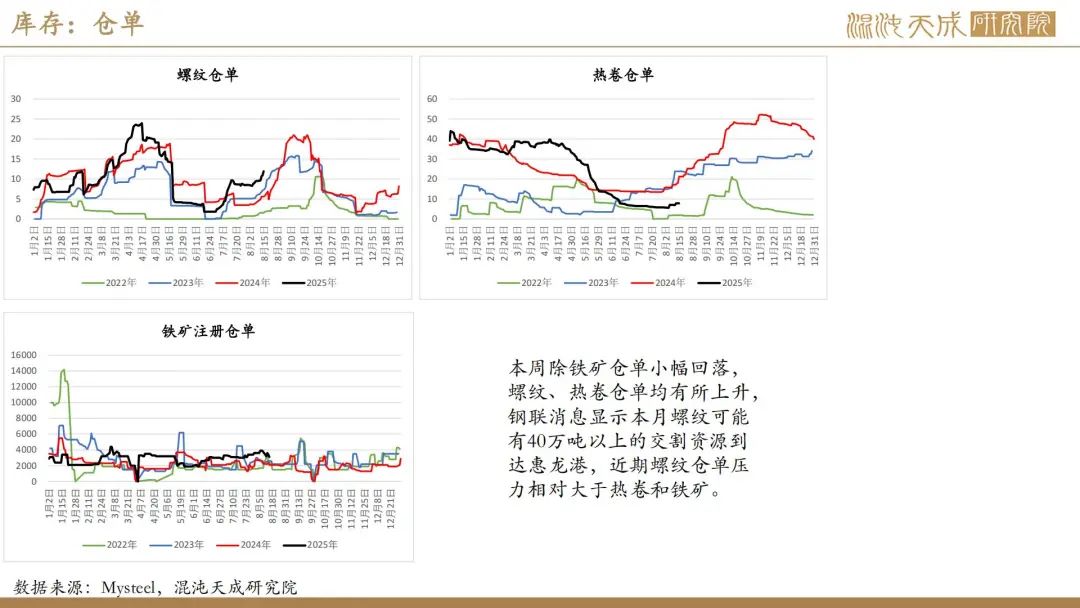

库存:尽管疏港继续上升至334.67万吨,但因压港释放,本周45港铁矿库存仍增加107万吨至13819.27万吨,但铁矿总库存随着压港减少略有下降。此外,本周唐山钢坯库存继续小幅回落但仍处同期高位,而钢材厂库、社库延续增长,钢材总库存增幅加大,仅废钢库存略有回落。

利润&成本:本周钢厂盈利率小幅下降至65.8%,钢联数据显示高炉、电炉、热卷、冷轧即期利润均有不同程度下滑,富宝数据显示当前华东长流程含税成本在3192元/吨,电炉谷电成本在3240元/吨,平电成本在3368元/吨。

宏观:随着政治局会议落幕,国内“反内卷”政策情绪有所回落,而从发改委对下半年的经济工作部署以及行业协会的倡议来看,下半年重点行业的“反内卷”工作仍将依法依规逐步推进,后期需关注相关行业产能治理可能给商品实际供需带来的影响。

结论及策略:

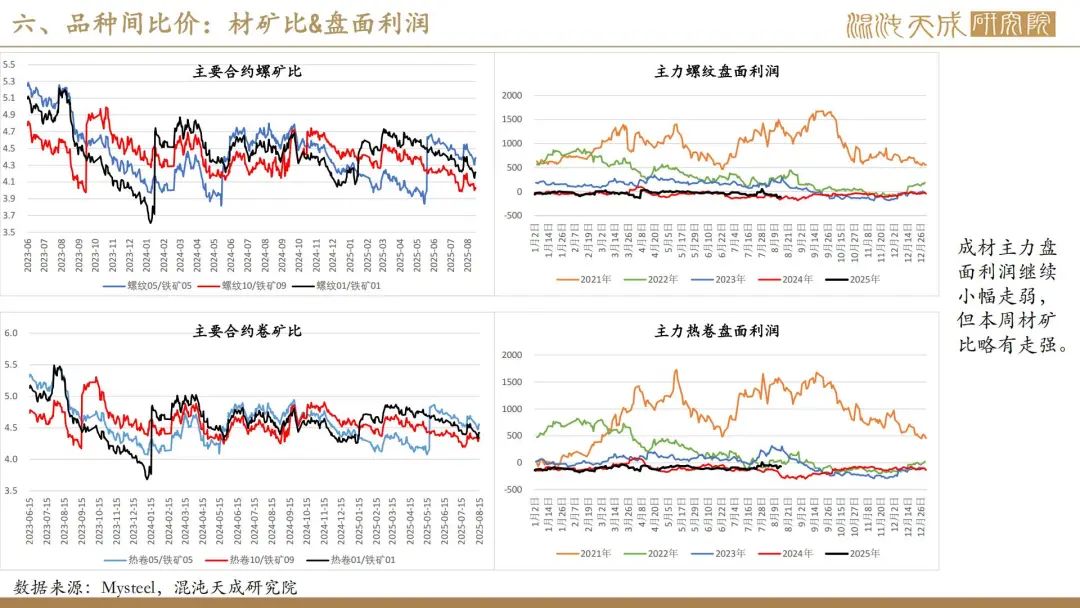

结论:近日国内宏观真空期,市场“反内卷”交易情绪也有回落,但考虑到中长期国家在供需两端政策上均有发力,黑色商品长期供需预期依然向好。不过,本周公布的7月国内宏观数据显示地产、基建继续走弱,制造业投资也有下滑,但7月也是国内宏观政策发布最密集的月份,显然“弱现实”最终带来了“强预期”。当前钢材市场正处于传统消费淡季的尾声,本周建筑业、制造业指标均喜忧参半,尽管钢材库存在加速上升,但短期压力尚不大。下周即将迎来“阅兵限产”,北方部分地区钢材供需或受限,考虑到当前钢厂盈利尚可,非限产区域的钢材供应仍有望维持在高位,对原料价格或仍有支撑。此外,考虑到铁矿已完成移仓,目前以远月为主力合约的铁矿可能更多受到政策预期影响。整体预计下周矿钢市场或将延续震荡运行,铁矿表现可能略强于成材。

策略:观望,中长线可考虑逢低轻仓布局远月多单

风险提示:

国内政策执行不及预期;钢材需求超预期大降或供应大幅提升;原料价格大跌导致成本大幅下移;海外经济衰退/危机

工业品组:

徐妍妍

Z0022011

13764926897

24小时热点