玻璃 价格重心有望抬升

2025年以来,国内玻璃市场弱势运行,玻璃期货主力合约价格自年初的1327元/吨跌至8月底的1170元/吨,华北现货均价自1280元/吨跌至1140元/吨,跌幅均超10%。在“反内卷”政策预期和需求季节性增加下,四季度玻璃价格重心或小幅抬升,中下游企业可关注价格回落后的买入套保机会。

估值偏低,下行空间有限

受需求拖累,2025年上半年国内玻璃价格跌幅明显,玻璃价格下跌对产业链上游的原燃料也形成拖累,最终形成“成品跌—原料跌—成本支撑减弱—成品继续跌”的负反馈。玻璃原料纯碱现货价格自年初的1400元/吨跌至最新的1200元/吨,秦皇岛动力煤现货价格自年初的765元/吨跌至最新的679元/吨。国内定价品种价格下挫,企业利润大幅下降。为治理无序竞争,7月初国内重要会议定调“反内卷”,光伏行业为初期的重点行业。仅从当下看,“反内卷”对玻璃行业的直接影响有限,煤炭行业“反内卷”带来的价格重心上移使得玻璃的成本支撑逻辑强化,年内玻璃现货价格跌破1000元/吨的概率较小。

图为2017—2025年国内浮法玻璃不同工艺利润(单位:元/吨)

数据显示,截至2025年9月5日,国内以煤制气为燃料的玻璃成本为994元/吨,以石油焦为燃料的玻璃成本为1046元/吨,以天然气为燃料的玻璃成本为1396元/吨;以煤制气为燃料的玻璃利润为108元/吨,以石油焦为燃料的玻璃利润为24元/吨,以天然气为燃料的玻璃利润为-178元/吨。当前玻璃估值偏低,价格下行空间有限。后期需密切关注玻璃行业是否出台相关政策。

需求季节性增加,供需相对平衡

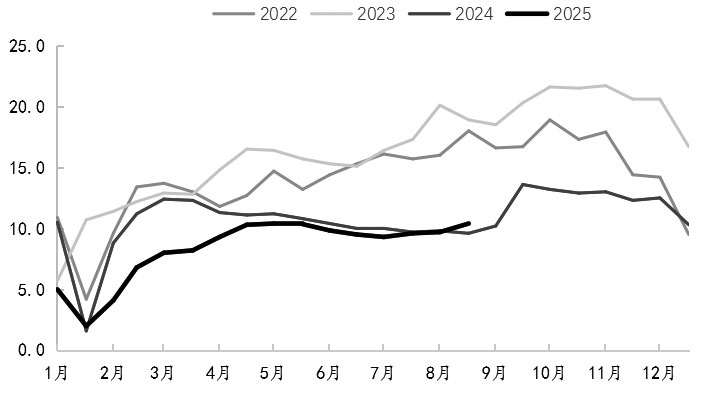

国内玻璃总产能约20万吨/天,实际在产日熔量主要受利润影响。数据显示,当玻璃行业平均亏损高于100元/吨,玻璃供应会明显下降;当玻璃行业平均利润高于300元/吨,玻璃供应会明显回升。2024年国内玻璃日熔量下降幅度较大,2025年上半年日熔量在15.5万~15.9万吨区间运行。7月玻璃期货价格大幅上涨后,玻璃供应回升,最新的浮法玻璃日熔量已升至16.02万吨/天。玻璃需求具有明显的季节性特征,3—5月和9—11月为玻璃需求旺季,尤其是9—11月为竣工赶工期,玻璃需求相对较好。根据相关数据,截至8月下旬,玻璃深加工企业订单天数为10.4天,环比上升7.8%,同比上升8.3%。

进入需求旺季后,玻璃供应端压力或将减弱。预计9—11月玻璃供需相对平衡,政策预期或驱动贸易商补库,从而带动玻璃库存下降、价格小幅反弹。当前,玻璃现货价格仍偏低,下游可适当增加玻璃原片库存储备,或在期货盘面上进行买入套期保值。

图为2022—2025年国内玻璃深加工企业订单(单位:天)

地产延续筑底态势,关注政策动态

浮法玻璃价格与地产竣工面积增速高度相关。地产行业延续筑底态势或驱动更多的稳地产政策出台,近期一线城市陆续放开部分区域限购是一种积极的信号,后期需重点关注地产政策变动和销售端情况。(作者单位:中信建投期货)

来源:期货日报网

24小时热点