PVC 或继续走弱

国庆假期后,PVC期货主力合约价格加速下跌,10月13日盘中跌至4694元/吨,创近10年低位。

供应压力加剧

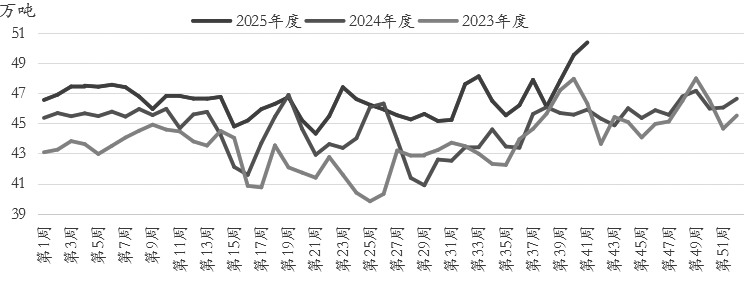

供应压力进一步加剧。钢联数据显示,截至10月10日当周,PVC综合产能利用率为82.63%,环比上升1.21个百分点,同比提高3.6个百分点。近年来,新增产能陆续释放,推动PVC总产能基数大幅上升。在开工率与产能双升的背景下,PVC周度产量攀升至50.36万吨,创近3年新高,环比增长1.68%,同比增长近10%。从工艺结构看,乙烯法装置开工率提升尤为明显,产量显著增加。

图为PVC周度产量

后期来看,尽管10月份青岛海湾20万吨装置计划投产,但当前持续走弱的盘面价格可能促使部分PVC生产企业主动降负荷。此外,根据目前已公布的检修计划,近期8家PVC生产企业的约230万吨产能将安排检修。若检修计划如期执行,PVC供给端有望出现边际收缩,从而对盘面价格形成一定支撑,抑制其进一步下跌。

需求步入淡季

从需求结构来看,PVC下游制品可分为硬制品和软制品两大类。硬制品以管材、型材为主,占比超过50%,其需求与房地产和建筑业高度相关,是PVC最主要的应用领域;其他硬制品包括硬片及相关片材等。软制品涵盖地板等铺地材料、薄膜、电缆料、人造革、鞋材等。近年来,以PVC地板为代表的软制品出口增长显著,逐步成为拉动PVC需求的新动力。

从终端需求来看,房地产是PVC最重要的下游领域,占比接近50%,其他下游包括基础设施建设、耐用消费品、一次性消费品和农业。

当前,PVC主要下游行业逐步进入传统消费淡季。受房地产实际需求复苏缓慢影响,管材、型材等企业订单偏弱,开工率处于低位,对上游市场形成一定负反馈。尽管软制品领域存在一定增长,但难以弥补硬制品需求的下滑,整体下游对PVC价格的影响偏空。钢联数据显示,截至10月10日当周,PVC下游综合开工率为39.21%,环比下降8.55个百分点,同比下降7.29个百分点,同比和环比均出现明显回落,且降至近3年同期低位。下游开工水平难以对PVC价格形成有效支撑,反而可能成为制约价格上行的因素。

出口方面,印度工商部于2025年8月14日对原产于中国、印尼、日本、韩国、泰国和美国的PVC作出反倾销终裁。其中,对中国产品裁定的反倾销税明显高于市场预期,导致中国货源对印度出口的可行性大幅降低。海关总署数据显示,2025年8月,我国PVC出口量为28.41万吨,较7月下降14.05%。在印度反倾销措施和短期贸易摩擦的共同影响下,不仅PVC出口受阻,下游制品出口也面临进一步压力。这一局面加剧了需求侧的悲观预期,对整体市场信心形成明显拖累。

库存显著累积

国庆节前,受下游备货需求前置影响,PVC市场出现阶段性供需错配,生产端持续运行,而需求节奏放缓,导致华东地区社会库存显著累积,并对盘面价格形成压制。钢联数据显示,截至10月10日当周,华东PVC社会库存(小样本)已达50.27万吨,较国庆节前上升2.93%。

后期来看,PVC市场供需结构有望改善。一方面,部分上游装置计划检修将带动供应边际收缩;另一方面,国庆假期后,下游需求呈现边际回暖迹象。在此背景下,社会库存的累积速度预计显著放缓,但是国内PVC行业长期面临供过于求问题,高库存去化的难度较大。

油价承压下行

受贸易摩擦升级及美国政府“停摆”等事件冲击,市场避险情绪升温,抛压迅速传导至原油市场。近期贸易紧张局势的升级,成为油价下跌的直接诱因。与此同时,OPEC+稳步推进第二阶段增产,预计原油市场供应进一步增加。需求侧受美国政府“停摆”及关税政策不确定性的抑制,加之原油库存持续高企,共同加剧了市场对供需结构的担忧。油价承压下行,进而带动化工品整体价格重心下移,形成负反馈,对PVC市场情绪及价格均构成利空。

总结

在多重利空因素共振下,国庆假期后PVC期货价格持续走弱。展望后市,PVC基本面存在边际改善空间。供应方面,部分装置检修预计带动行业开工负荷回落。需求方面,下游企业陆续复工复产。此外,随着北方地区气温明显下降,煤炭旺季需求预期增强,成本端支撑逻辑逐步清晰。整体来看,当前PVC盘面价格处于低位,继续大幅下探的空间有限,预计短期呈现偏弱震荡运行态势。(作者单位:国元期货)

来源:期货日报网

24小时热点