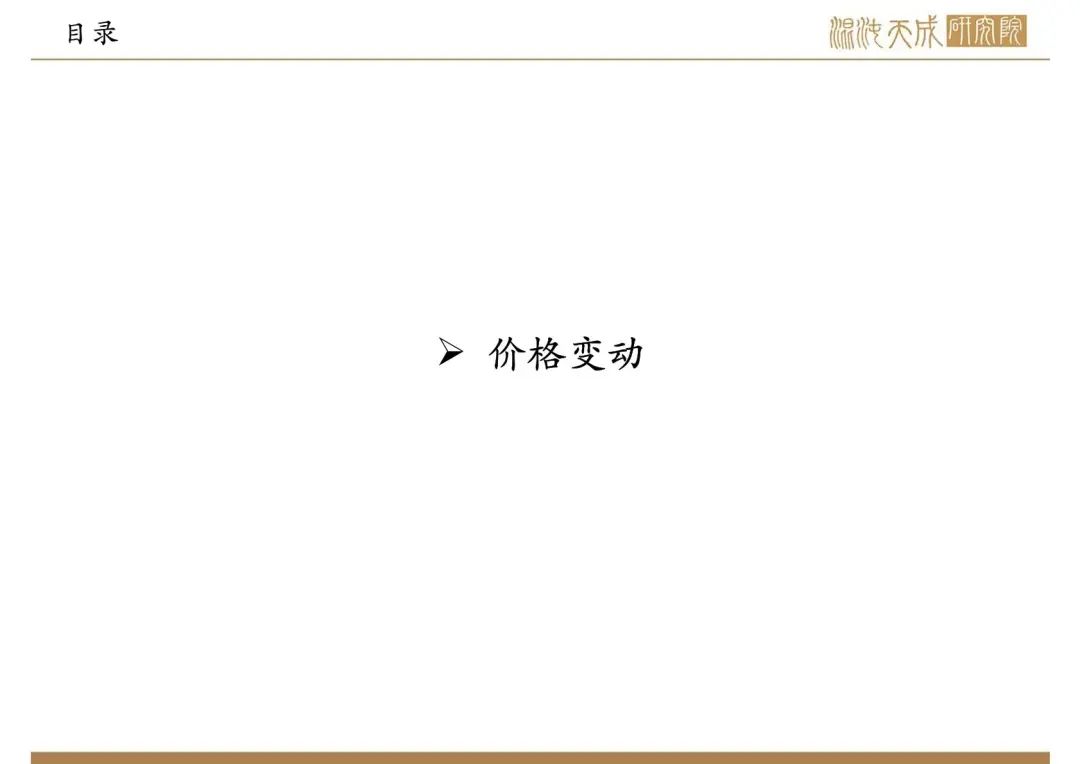

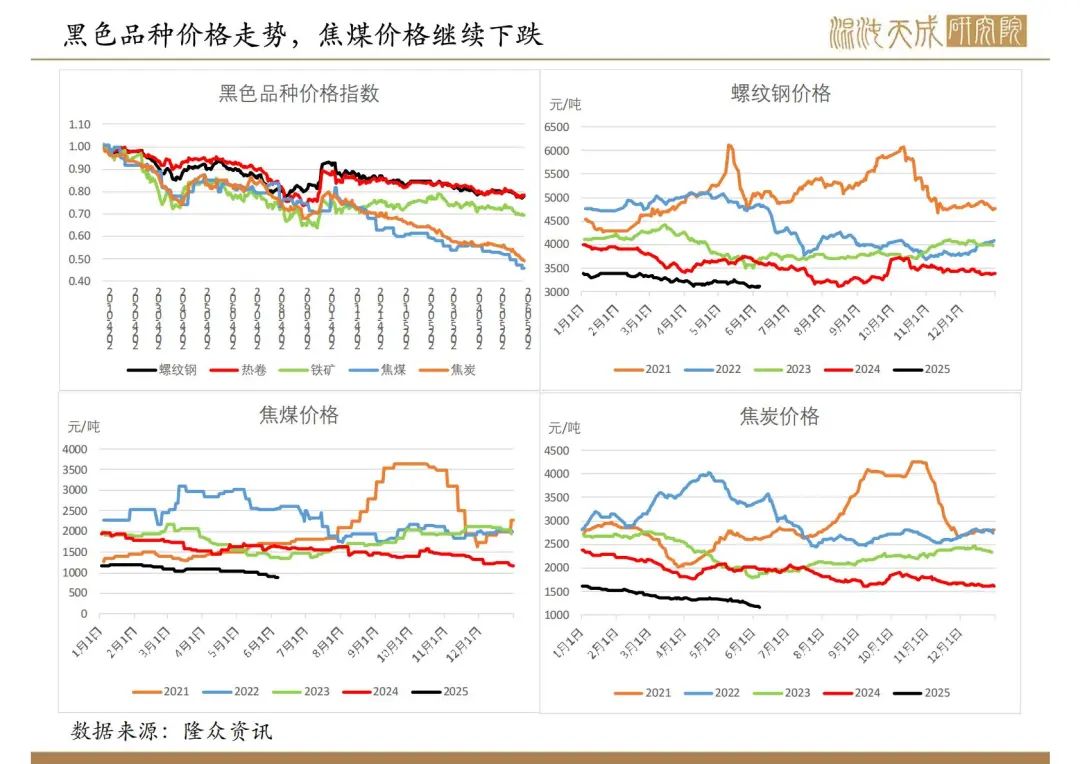

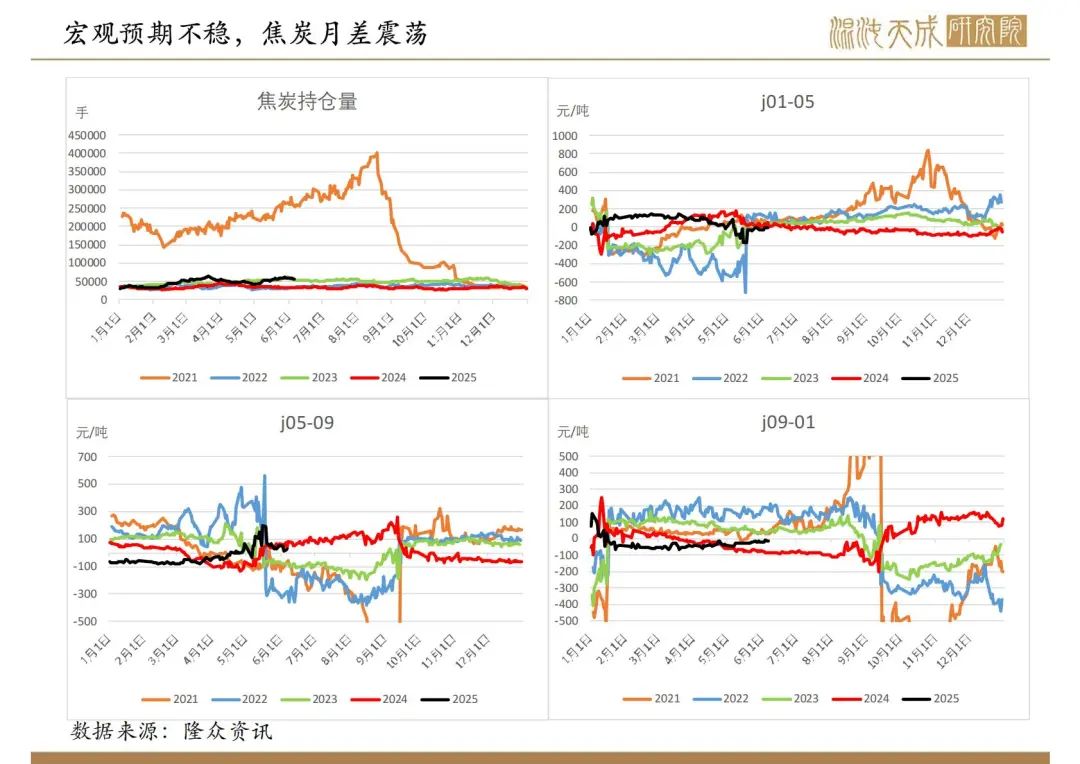

【双焦周报】宏观情绪好转,焦煤反弹至平水附近

2025年6月7日 双焦

宏观情绪好转,焦煤反弹至平水附近

观点概述:

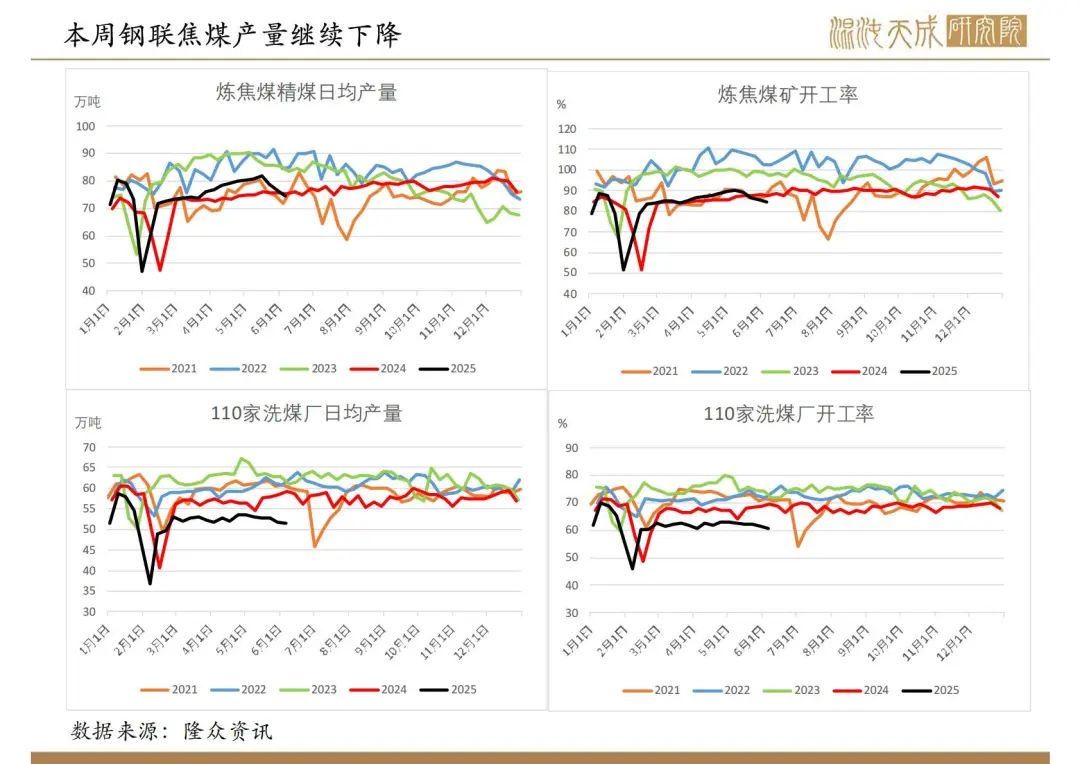

供给:

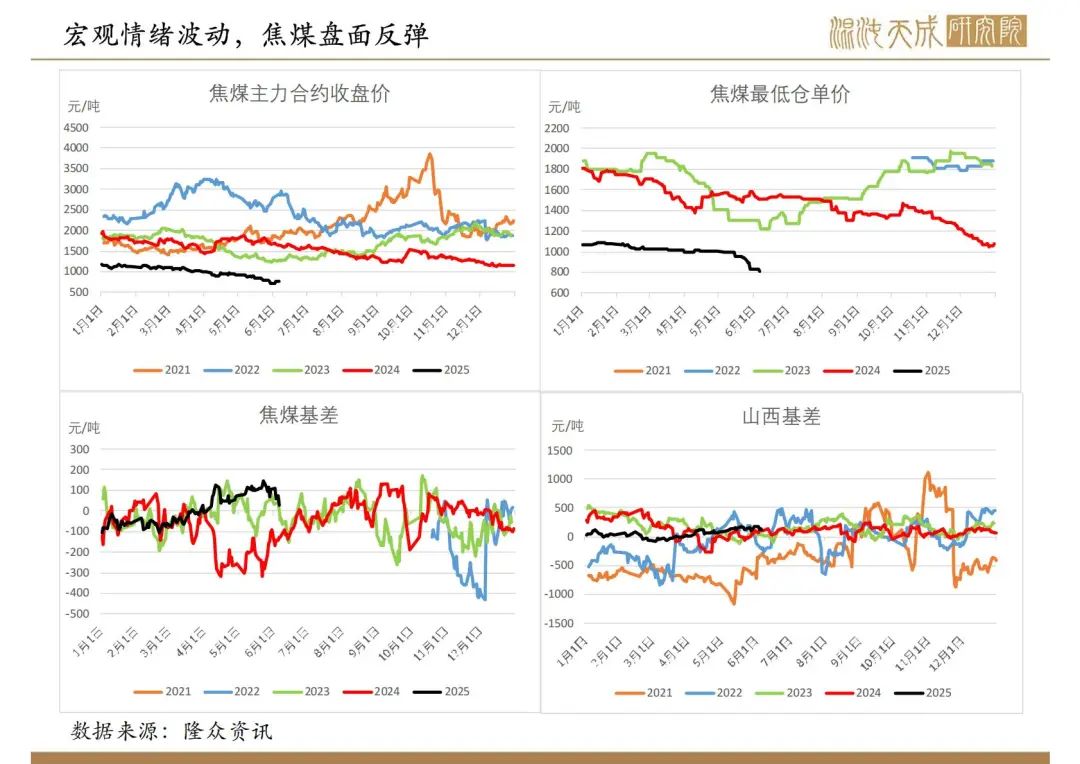

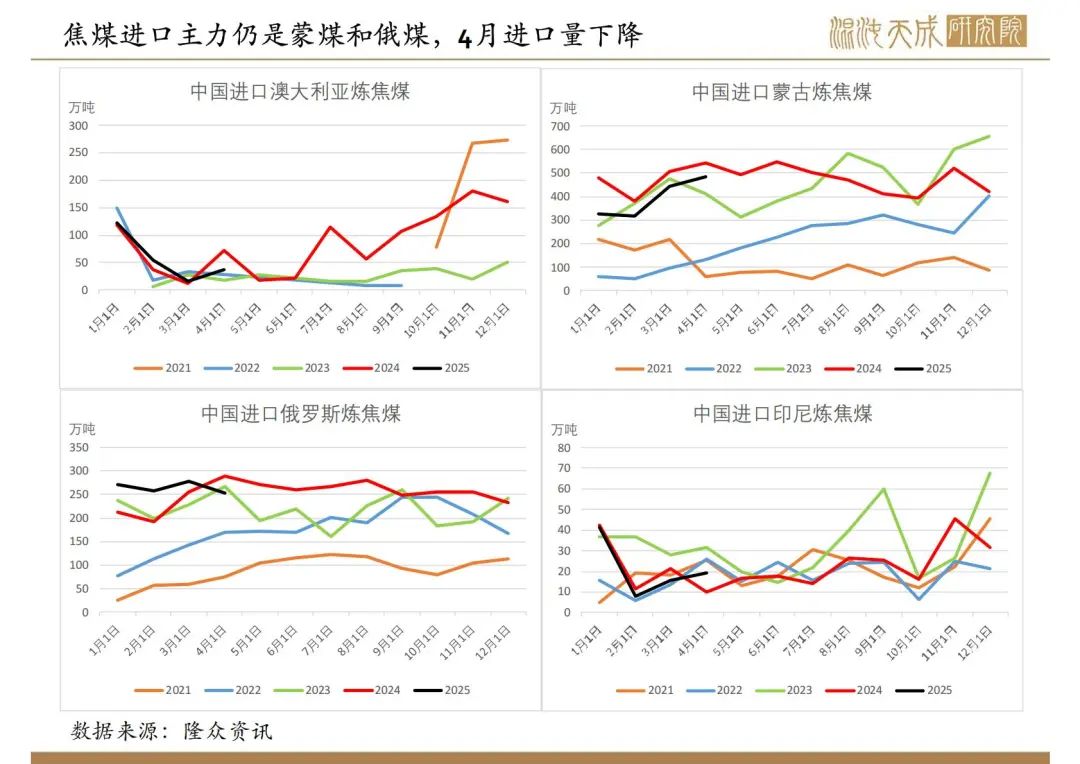

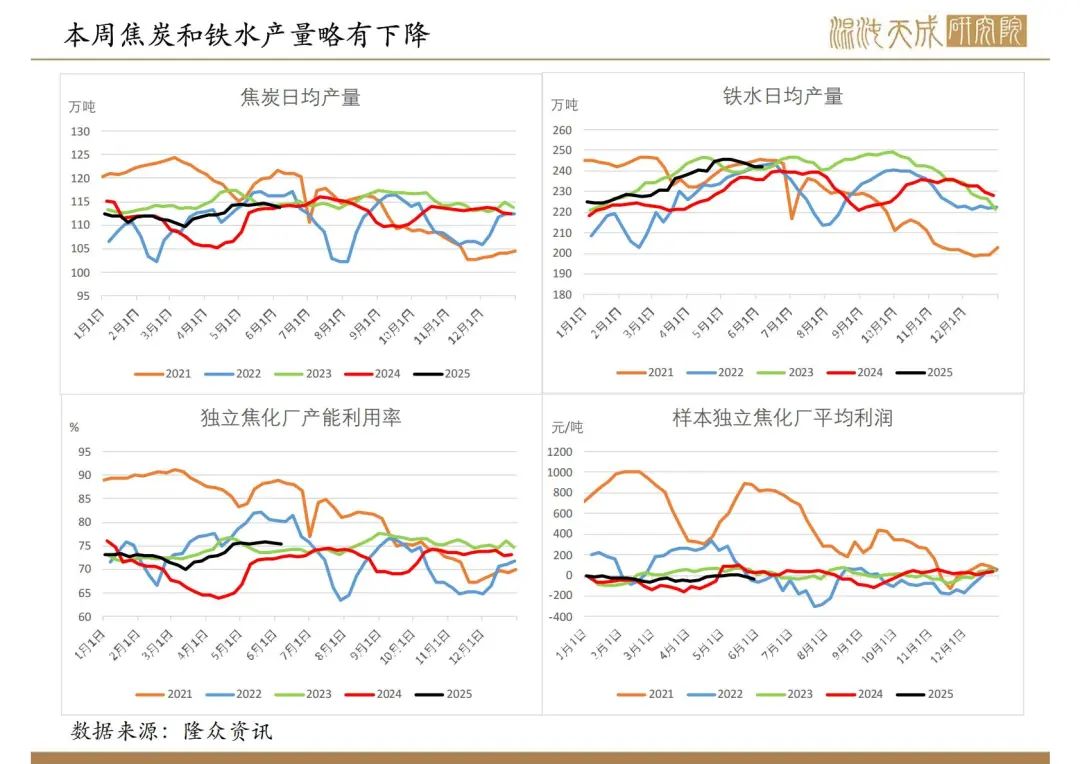

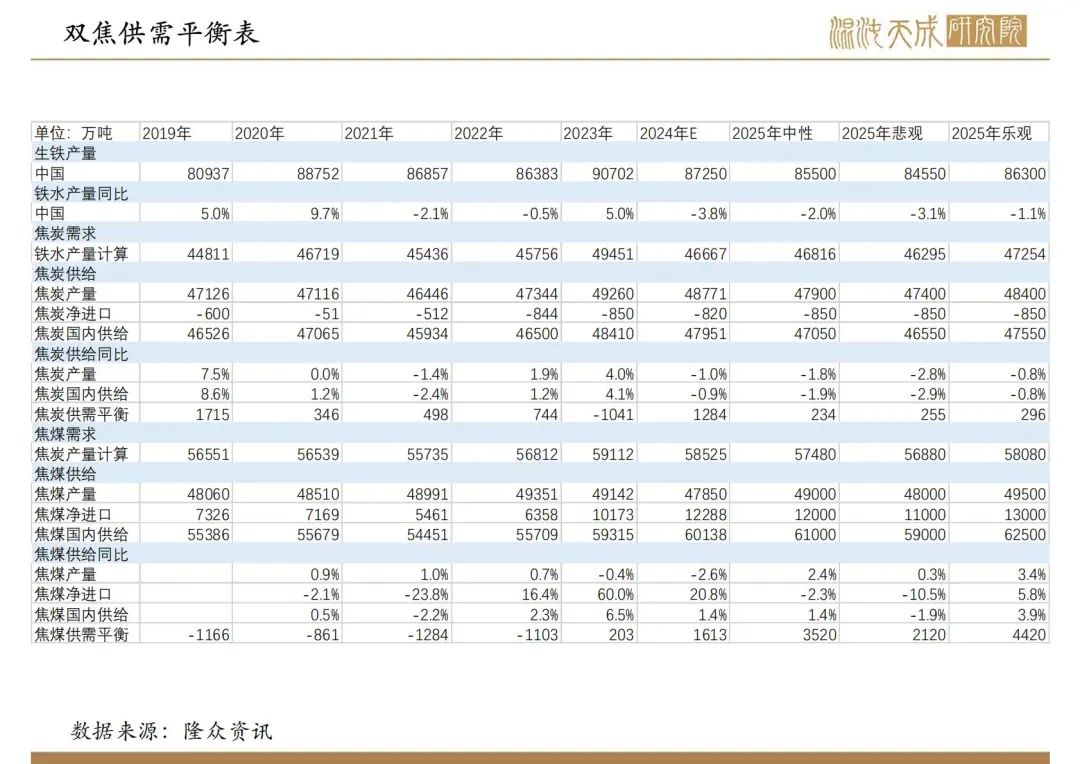

本周钢联焦煤日均产量74.53万吨,环比-2.3%,同比-0.9%。汾渭焦煤产量继续下降,接近去年同期水平。焦炭日均产量113.82万吨,环比-0.3%,同比-0.2%,焦炭第三轮提降落地。

需求:

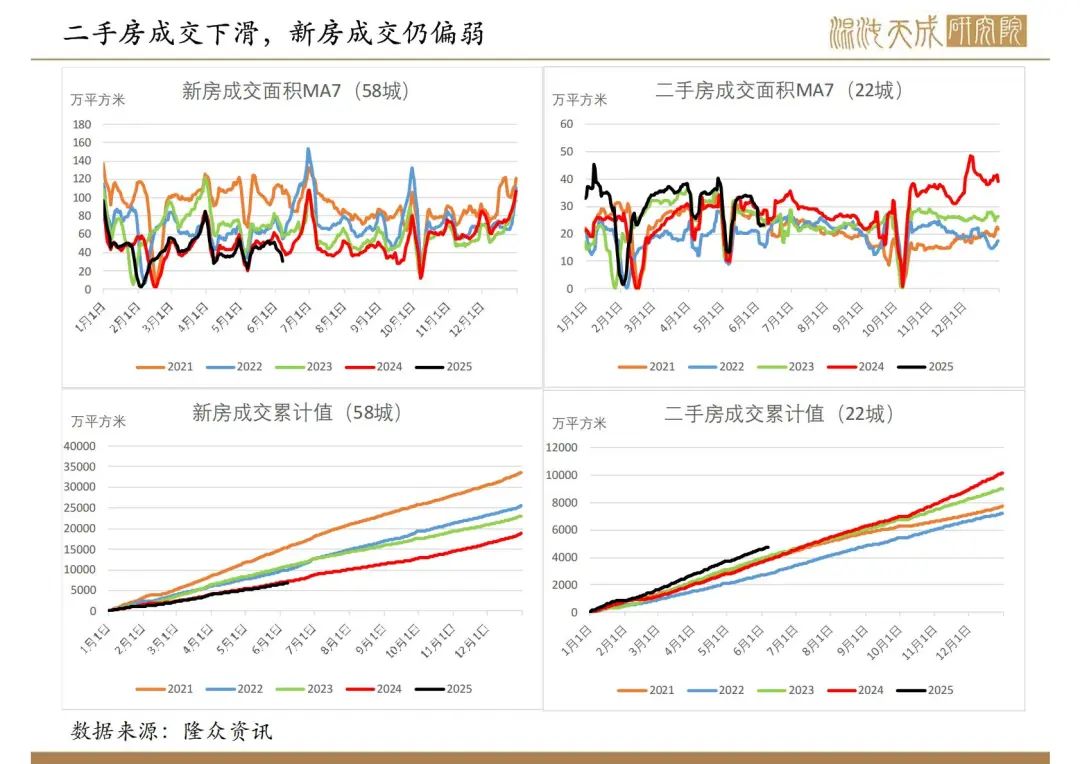

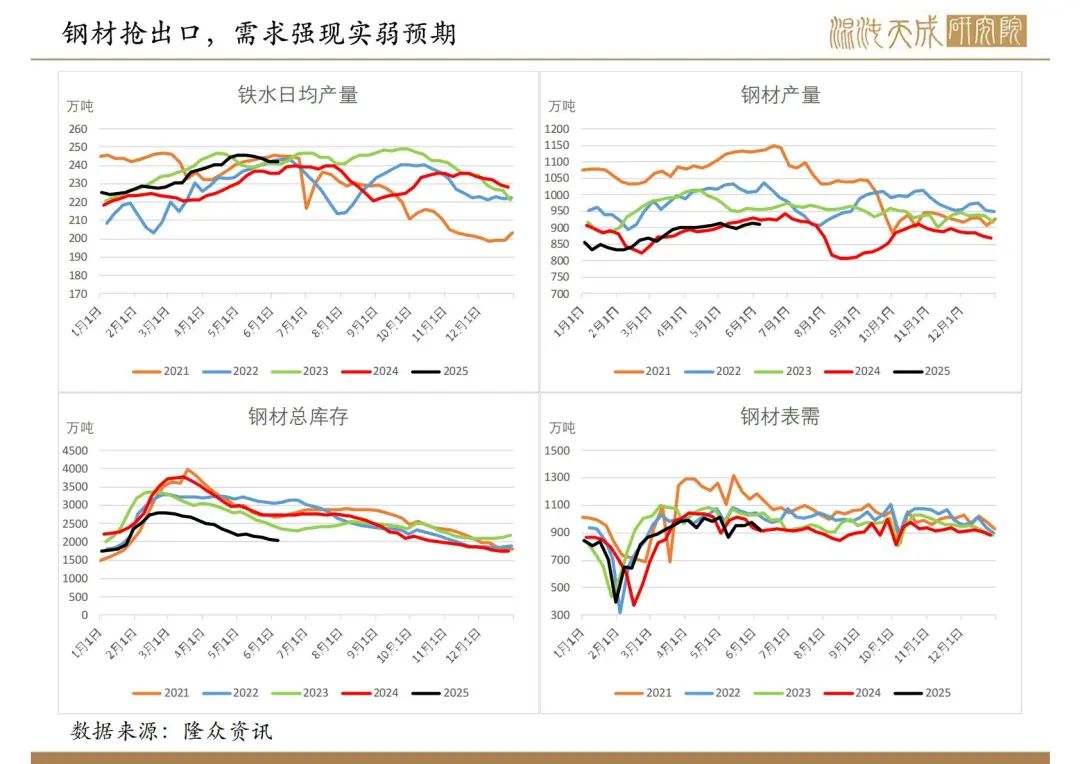

2025年政府政策主线在于化债和促消费,预期建筑业需求仍偏弱,钢材整体需求仍偏弱,铁水产量或下降2%左右。当前钢材抢出口,整体钢材需求较强,但远期预期较弱。

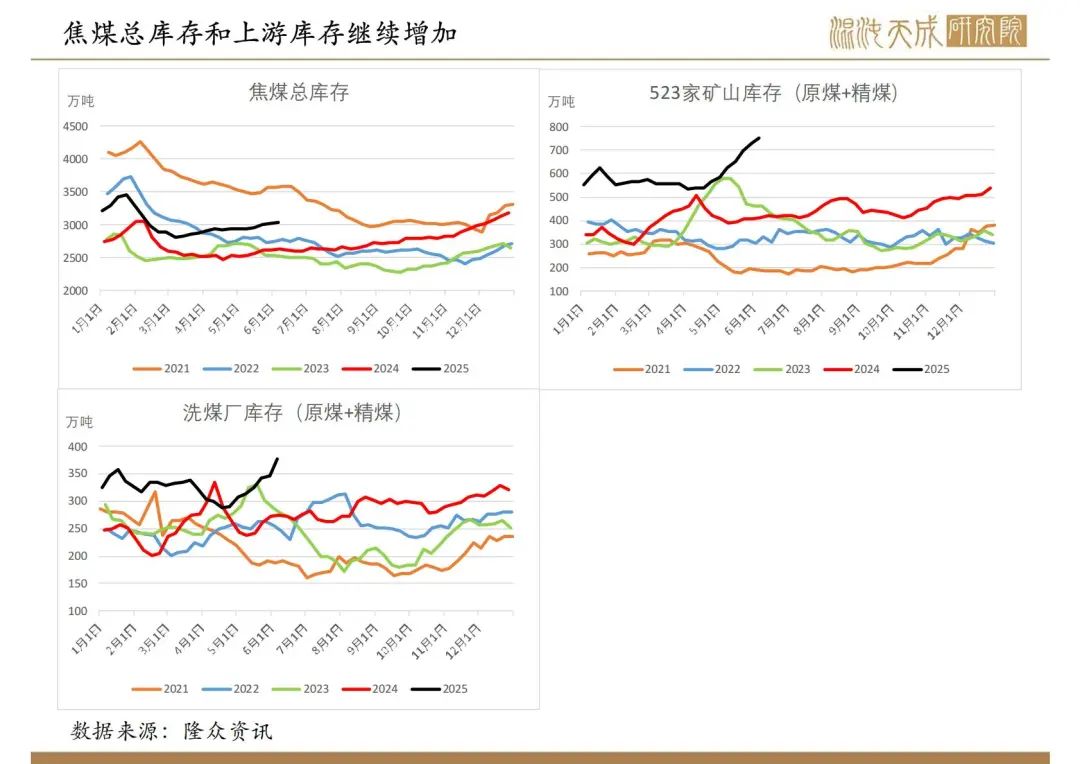

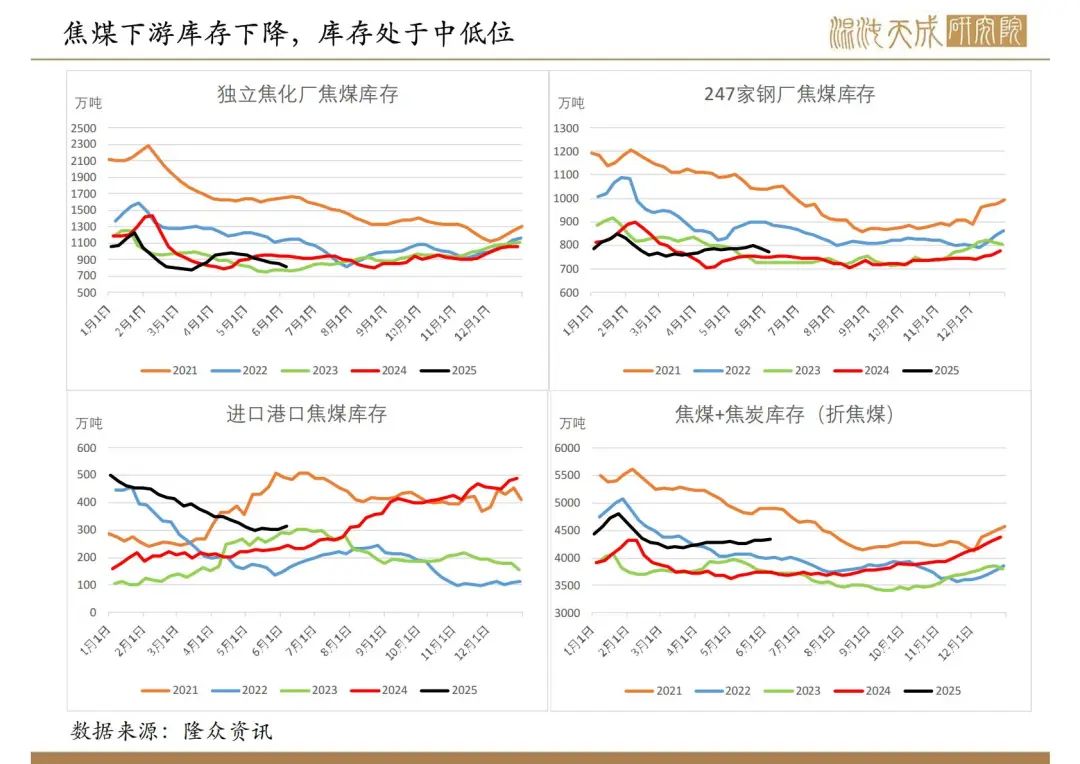

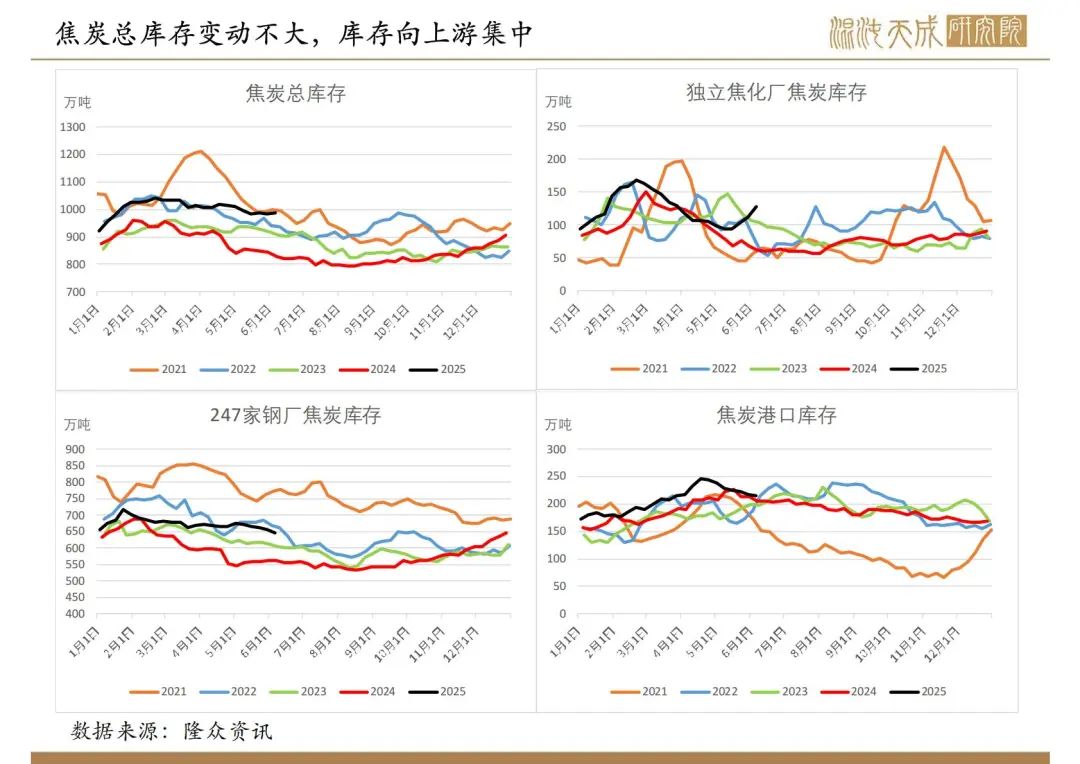

库存:

本周焦煤总库存3028万吨,环比0.5%,同比15.2%,库存处于中高位,上游库存持续新高。焦炭总库存983万吨,环比-0.3%,同比16.6%,库存处于较高位,下游库存较充足。

总结:

中长期矛盾:国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,对基础钢材需求将持续走弱,钢材整体供需过剩,市场走势类似2014-2015年的情况,双焦中长期偏空。

当前矛盾:本周铁水产量略有下降,而钢厂盈利率处于较高位,预期铁水产量下降空间不大,双焦需求较好,当前钢材仍处于抢出口阶段,需求仍是强现实弱预期。供给端焦煤产量持续下降,同比基本持平,减产可能主要是因为顶库,焦煤总库存继续增加,上游库存持续新高,库存压力巨大,价格继续下跌,焦煤供需仍偏宽松,焦煤盘面受宏观情绪影响反弹至现货800元/吨附近,预期焦煤供需较难反转,盘面较难出现升水情况,建议逢高空,关注焦煤产量。

观点:偏空。

重要信息:

1、国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,提高资源附加值,对基础钢材需求将减少,预期未来较长时间内钢材整体需求持续下降。

2、焦炭产能过剩,行业开工率根据利润实时调整,双焦矛盾主要集中在焦煤。

3、预期2025年政策对焦煤产量限制较少,产量持续回升至较高位,预期后市产量维持高位,焦煤库存持续增加,供需偏过剩,矛盾不断积累,煤价或继续下行。

4、国际关税对市场影响仍存,当前钢材抢出口,需求仍是强现实弱预期。

5、中美领导通话,宏观情绪好转,焦煤反弹至平水附近。但焦煤供需过剩格局较难扭转,盘面较难出现升水情况,关注焦煤产量和国内外政策变化。

24小时热点