【农产品早评】苹果:质量担忧加剧,远月合约大涨

农产品早评 | 2025年10月21日

品种:油脂油料、橡胶、生猪、苹果、纸浆、红枣

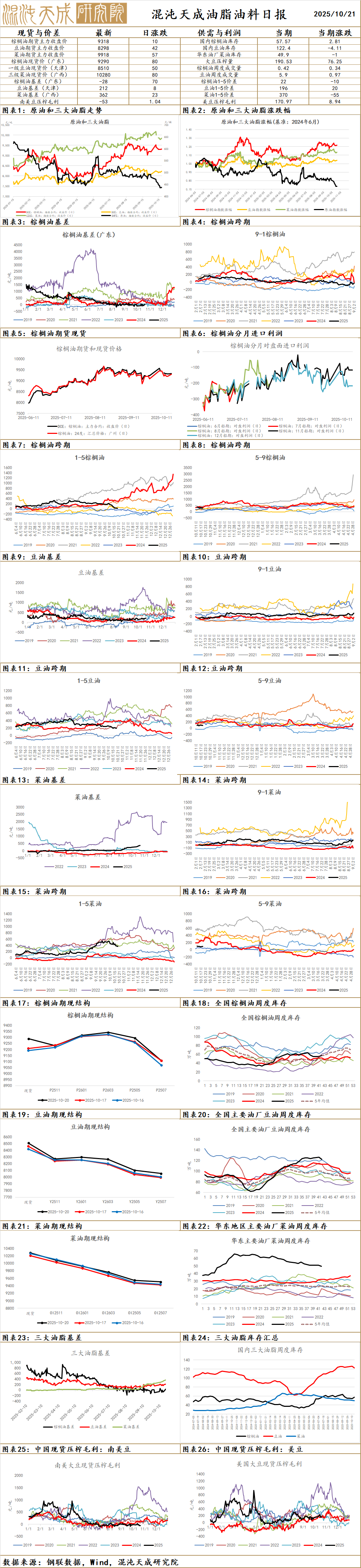

油 脂

棕榈油:

昨日棕榈油主力收盘9318元/吨,下跌16元/吨,跌幅0.17%;基差:天津172(70), 山东112(70),江苏32(70),广东-28(70)。

供给端:印尼计划将粗棕榈油(CPO)出口税从目前的10%提高至15%,以资助其从B40向B50生物柴油计划的过渡;ITS数据显示,马来西亚10月1-20日棕榈油出口量为1044784吨,较上月同期出口的1010032吨增加3.4%;2025年9月MPOB供需报告数据显示,马来西亚9月棕榈油产量184.1万吨,较8月减少0.73%,高于市场预期的产量179万吨;棕榈油出口量增长7.69%至142.8万吨,符合预期;马来9月表需相比前三个月的45-49万吨/月骤降至33.3万吨,高于此前机构预估9月表需47-49万吨;马来西亚棕榈油库存较上月增加7.20%,达到236.1万吨,高于市场预期库存215万吨;印度尼西亚(Gapki)的数据:印尼7月棕榈油产量6月的528.9万吨上升至560.6万吨,出口量从6月份的360.6万吨下降至353.7万吨,库存从 6月的253万吨上升至256.8万吨;印尼林业小组计划从9月1日起,对约427万公顷(1.055万英亩)林区内未获得许可运营的矿山进行打击,工作小组已经于3月启动了所谓的“纪律行动”,打击非法棕榈油生产,并派遣军方人员接管了逾330万公顷种植园。

需求端:印度溶剂萃取商协会(SEA)公布的数据显示:印度9月食品级植物油进口量为160.46万吨,棕榈油进口为82.9万吨,较8月的99.05万吨减少16.30%;印尼能源部长表示,印尼政府或将调控毛棕榈油出口以确保有足够的国内供应来生产生物柴油,印尼政府计划在2026年下半年将其提升至B50,这引发了全球食用油供应可能减少的担忧,因为印尼出口到海外的数量将减少,能源部数据显示,采用B50将需要每年使用2010万千升棕榈油制生物燃料与普通石油柴油混合,而采用B40则需要1560万千升;阿根廷宣布重新征收农产品出口预扣税政策,因出口登记额度已经达到了70亿美元的预设条件;EPA 正在制定关于 SRE 重新分配的规则,这将推迟其对 2026 年和 2027 年强制要求的决定,预计2026 年的最终强制要求要到新年之后才能出台,关于小型炼厂义务重新分配的时间可能推迟;马来年底前启动可持续航空燃料生产、国内消费预期增加;据巴西国家能源政策委员会(CNPE)官员,巴西将生物柴油在柴油中的强制掺混比例从14%上调至15%;昨日新增买船0条,本周累计买船0条,上周国内棕榈油库存环比上升5.3%。

观点:印尼B50再次发酵,预计明年下半年开始执行,印尼国内消费增量较为明确;马来高频数据显示10月产量继续增加,1-20日出口增幅明显下降,库存压力仍存;印度排灯节进口需求基本释放;短期震荡,中期仍考虑逢低买入,关注马来高频产销数据和印尼生柴政策情况。

豆油:

昨日豆油收盘8298元/吨,上涨0.51%;基差:福建274(-22),广东294(-2),江苏214(8),山东174(-42),天津154(-2)。

供给端:截至上周四,巴西2025/26年度大豆播种率已经达到预期的24%;IBGE10月月报显示,预计今年巴西大豆总种植面积为4770万公顷,较去年的4604万公顷增加3.6%,预计产量为1.66亿吨;路透公布对USDA 10月供需报告中美国农作物产量的数据预测,分析师平均预计美国2025/26年度大豆产量料为42.71亿蒲式耳,预估区间介于42-43.36亿蒲式耳,USDA此前在9月预估为43.01亿蒲式耳,美国2025/26年度大豆期末库存为2.99亿蒲式耳,预估区间介于2.3-4.27亿蒲式耳,USDA此前在9月预估为3亿蒲式耳;根据油厂压榨情况监测,9月全国主要油厂大豆压榨量在970万吨左右,处于历史高位。10月份我国进口大豆到港量略有减少,加上国庆假期油厂停机现象较为普遍,10月上旬大豆压榨量明显下降,预计全月大豆压榨量在850万吨左右。

需求端:美国全国油籽加工商协会(NOPA)称9月大豆压榨量为1.97863亿蒲,环比增加4.24%,同比增加11.6%,创下所有月份第四个高点,也是历史同期最高纪录,远超分析师预期的1.8634亿蒲;美国总统特朗普令全球贸易关系急剧恶化,美国政府停摆也导致市场缺乏官方数据指引;特朗普政府承诺向美国农户提供100亿至150亿美元援助,但是由于美国政府停摆,援助计划一直没有公布;阿根廷宣布重新征收农产品出口预扣税政策,因出口登记额度已经达到了70亿美元的预设条件;EPA 正在制定关于 SRE 重新分配的规则,这将推迟其对 2026 年和 2027 年强制要求的决定,预计2026 年的最终强制要求要到新年之后才能出台,关于小型炼厂义务重新分配的时间可能推迟;据巴西国家能源政策委员会(CNPE)官员,巴西将生物柴油在柴油中的强制掺混比例从14%上调至15%;美豆对华大豆出口依旧为零,近期进口大豆成本小幅上升,国内豆粕期价弱势运行,我国进口近月船期巴西大豆压榨利润较差;上周国内库存环比下降3.3%。

观点:美国政府停摆继续,美国农业部相关报告停更;印尼B50生柴政策再次发酵,巴西豆开始种植,并且种植进度较快,国内远月缺口预期有所缓解,美国生柴政策仍有反复,本周暂未采购美豆,盘面震荡,关注生柴政策和中美谈判。

菜油:

昨日菜油OI报收于9918元/吨,涨24元/吨,涨幅0.24%;基差:广东572(3),广西362(23),江苏312(3),福建402(23)。

供给端:加拿大外长阿南德定于10月16日至17日访华;预计10—11月菜籽到港规模有限;澳大利亚24/25菜籽旧作产量由6月份的610万吨上调至640万吨,25/26新作产量由6月份的571万吨上调至645万吨;商务部公告2025年第45号公告延长对原产于加拿大的进口油菜籽反倾销调查期限至2026年3月;中国与澳大利亚签署关于实施和审议中澳自贸协定的谅解备忘录,对远月供应紧张预期有所改善。

需求端:阿根廷宣布重新征收农产品出口预扣税政策,因出口登记额度已经达到了70亿美元的预设条件;加拿大政府将推出一项新的3.7亿加元生产激励计划,以帮助加拿大的油菜籽生产商;EPA 正在制定关于 SRE 重新分配的规则,这将推迟其对 2026 年和 2027 年强制要求的决定,预计2026 年的最终强制要求要到新年之后才能出台,关于小型炼厂义务重新分配的时间可能推迟;据巴西国家能源政策委员会(CNPE)官员,巴西将生物柴油在柴油中的强制掺混比例从14%上调至15%;上周国内库存环比下降3.2%。

观点:加拿大外长访华,印尼B50生柴政策再次发酵,美国生柴政策仍有反复;澳大利亚上调产量预期,可出口菜籽数量或增加,澳大利亚菜籽预计最早12月才能到港,国内油厂开机率维持低位,市场普遍存在惜售挺价情绪,短期维持震荡,后续需要关注中加关系以及美国生柴政策。

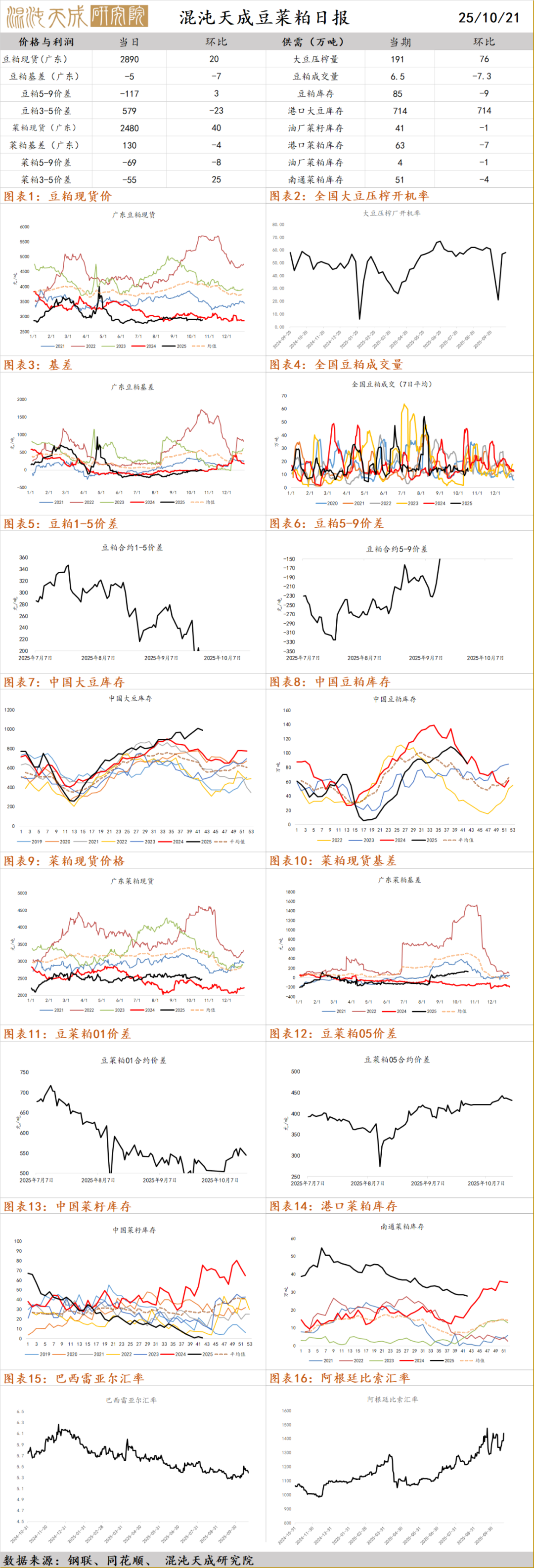

豆菜粕

豆粕:

现货基差,广东-5(-7),江苏-25(-27),山东25(3),天津65(-27)。

宏观消息:特朗普释放缓和信号。

供需数据:上周国内油厂开机快速恢复,大豆压榨量回升至 210 万吨以上高位。截至 10 月 17 日当周,国内主要油厂大豆压榨量217 万吨,周环比上升 88 万吨,月环比下降 26 万吨,同比上升 11 万吨,较过去三年同期均值上升 46 万吨。预计本周压榨量回升至 230 万吨左右。

菜粕:

现货基差,华东28(-21),福建198(-1),广东118(-1),广西108(-1)。

宏观消息:2025年9月5日,商务部公告2025年第45号,公告延长对原产于加拿大的进口油菜籽反倾销调查期限决定。

供需消息:菜粕市场供需两弱,现货基差相对稳定,成交清淡。国内粕类暂维持弱势,市场缺乏利多驱动,关注中美中加贸易关系进展。

观点汇总:双粕市场仍以政策为主线逻辑,目前现实供需情况偏宽松,双粕或偏弱震荡,后续仍然存在美豆缺口预期,政策方向仍不明朗前双粕或震荡为主。

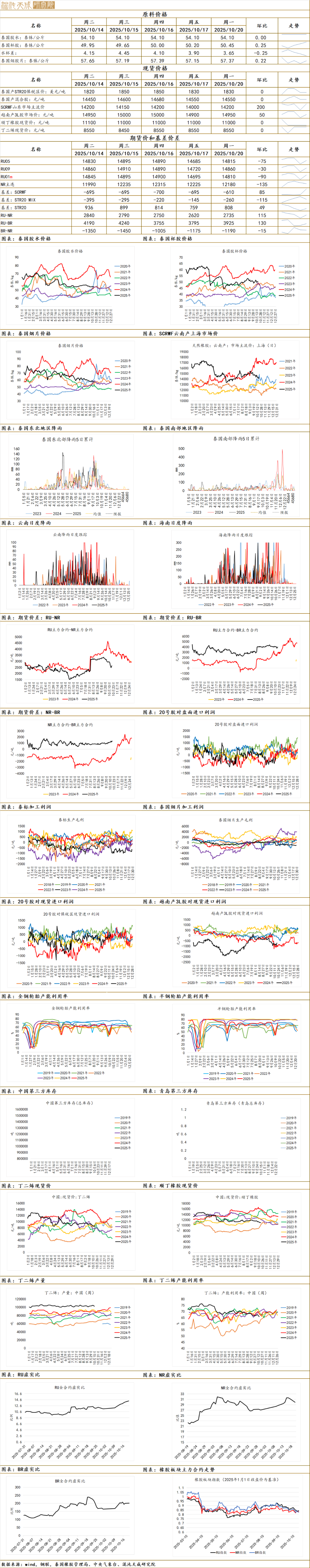

橡胶

一.观点总结

原料价格方面,昨日泰国中央市场胶水报价54.1泰铢/kg,环比未变,胶杯报价50.45泰铢/kg,环比+0.25泰铢/kg;现货价格方面,山东地区SCRWF报价14200元/吨,环比+200元/吨。

供给端,近期原料价格表现分化,胶水价格企稳,胶杯价格小涨,水杯差仍处于历史低位,而原料价格平稳的情况下或体现产区仍未出现明显上量。现货方面,近期泰混现货维持强back结构,深色货源紧张的局面未变,盘面正套运行继续。

需求端,节日检修后部分企业开工率逐步回升,节后采购暂告一段落,预计短期内胎企采购意愿不大,后续开工有继续上行的预期。本周中国半钢胎样本企业产能利用率为71.07%,环比+28.92个百分点,同比-8.57个百分点;中国全钢胎样本企业产能利用率为63.96%,环比+22.43个百分点,同比+4.98个百分点。

总的来说,节后胶价回调后企稳,基本面未发生明显的改变,但存在转弱的可能性。结构上来说,深浅价差继续在历史高位基础上正套运行,主要是原料方面水杯差持续缩窄,国内泰混现货持续紧张导致,预计短期内NR-RU价差可能维持偏强运行的趋势,关注产区上量后的泰混泰标到港情况。

策略建议:RU01运行区间下调:{14000.16000},建议区间波动交易,右侧为主,短期关注短空机会。套利:关注深浅反套的交易机会,等待产区产量后右侧进场,当下基差仍强不要逆势交易。

1.机构消息:据隆众资讯统计,截至2025年10月19日,青岛地区天胶保税和一般贸易合计库存量43.75万吨,环比上期减少1.86万吨,降幅4.07%。保税区库存6.96万吨,降幅1.70%;一般贸易库存36.79万吨,降幅4.51%。(隆众资讯)

2.机构消息:原料价格坚挺,胶价稳中调整。原料价格走势坚挺,成本支撑作用持续。青岛地区库存延续下降趋势,但下游整体需求表现平淡,当前基本面缺乏强驱动,叠加宏观面不确定性因素扰动,预计短期胶价将维持区间震荡格局。(隆众资讯)

3.宏观消息:前三季度我国经济运行稳中有进 高质量发展取得积极成效。初步核算,前三季度国内生产总值1015036亿元,按不变价格计算,同比增长5.2%。分产业看,第一产业增加值58061亿元,同比增长3.8%;第二产业增加值364020亿元,增长4.9%;第三产业增加值592955亿元,增长5.4%。分季度看,一季度国内生产总值同比增长5.4%,二季度增长5.2%,三季度增长4.8%。从环比看,三季度国内生产总值增长1.1%。(QinRex)

4.宏观消息:中国海关总署10月20日公布的数据显示,2025年9月中国出口新的充气橡胶轮胎76万吨,环比减少8万吨,降幅9.52%。同比增加3万吨,增幅4.5%。今年1-9月中国累计出口新的充气橡胶轮胎701万吨,同比增加318万吨,增幅4.7%;出口金额为1227亿元,同比增长4%。按条数计算,出口量达53491万条,同比增长5.4%。每吨单价17509元,每条单价229元。(海关总署)

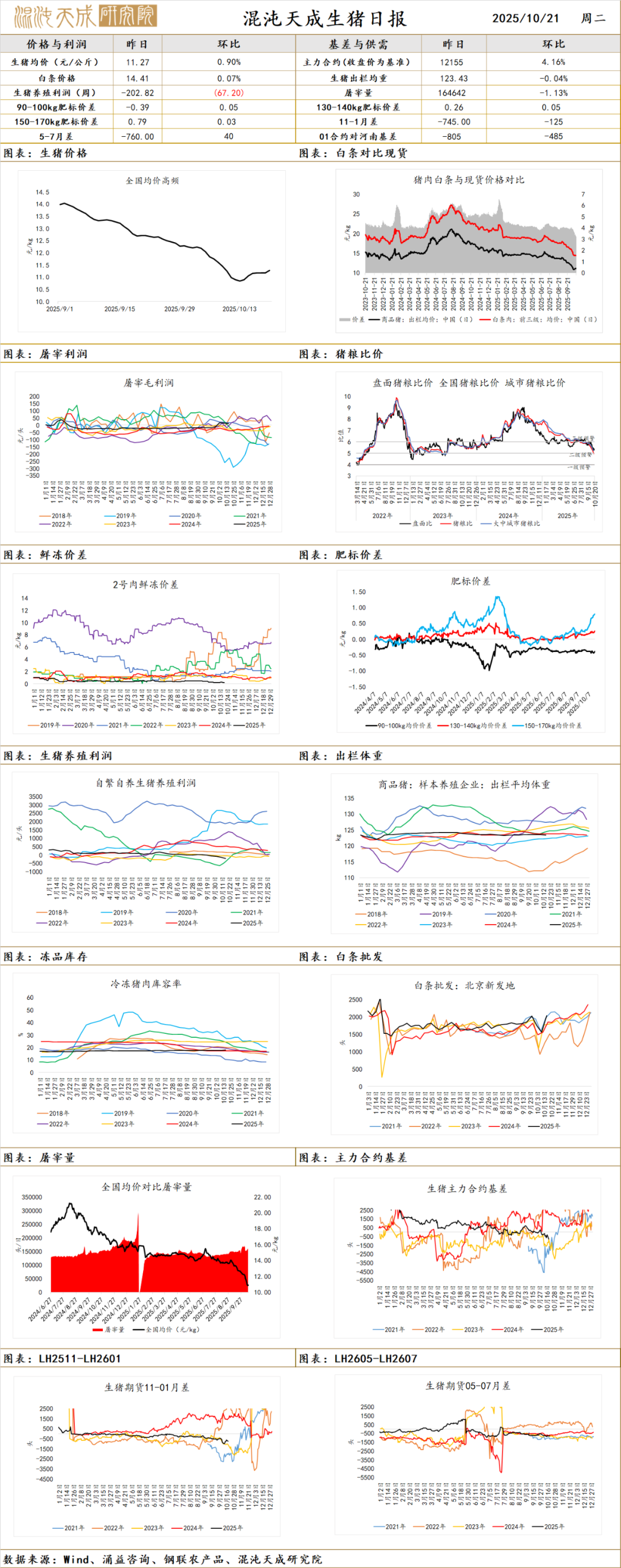

生 猪

一.市场观点

现货方面,昨日现货报价11.27元/kg,环比+0.9%;LH2601主力合约报价12155元/吨,环比+4.16%。

供给端,近期日度出栏环比企稳,均价下跌较快的情况下养殖端抗价情绪增强,加之前期供应释放速率快,预计10月中旬的供给压力有可能出现环比的缓解,但中期供应增大的格局未变。

需求端,终端消费变动不大,投机需求出现激增,猪价低位刺激低栏舍利用率的二育进场抄底,本周部分地区二育栏舍利用率环比大涨近20%。

总的来说,周末现货波动不大,周一继续回暖,主要是收到投机需求支撑所致,短期猪价可能触底偏强运行,但预计上行幅度受限于基本面的供宽需弱。中期角度,宽松格局不变,二育本质上是延后供应至1-2个月后,四季度中后期供应压力仍然较大,策略上前期已提示空单止盈,关注本轮01合约反弹后的高空机会。

二.消息与数据

1.机构消息:北方二育再度入场,猪源有分流情况,导致屠企采购有难度,猪价溢价严重。南方屠企采购顺畅度尚可。预计明日猪价窄幅偏强运行。(涌益咨询)

2.机构消息:中旬南北方二育情绪均较积极,但出栏有所惜售,支撑猪价持续走强。近期二育补栏多于出栏,栏舍利用率有所提升,多数栏舍水平在4-6成之间。(涌益咨询)

3.机构消息:据上海钢联重点养殖企业样本数据显示,2025年10月20日重点养殖企业全国生猪日度出栏量为312684头,较周五下跌1.82%。企业供给充裕,出栏进度正常,整体来看生猪供应过剩态势依旧,需求提振有限。(钢联农产品)

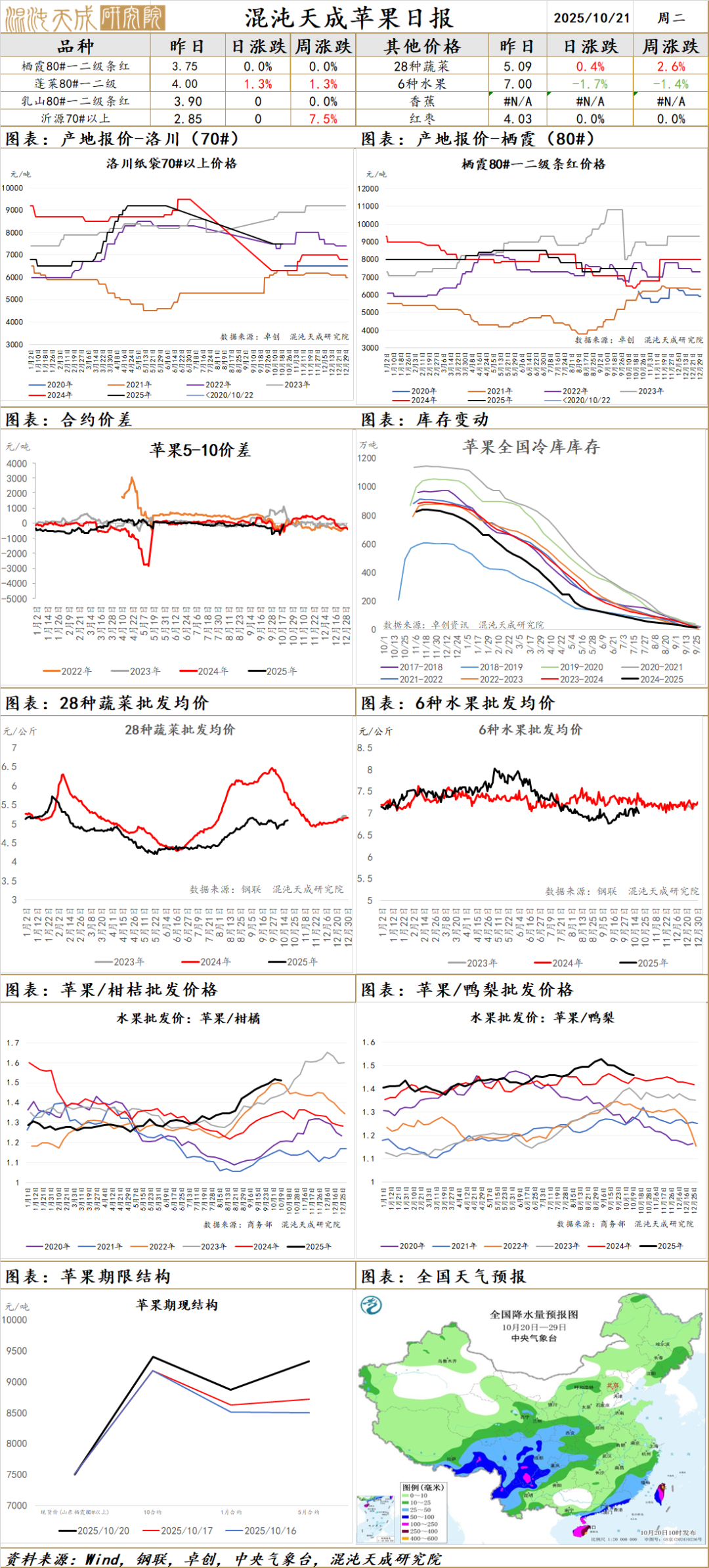

苹 果

苹果:山东产区库存苹果晚熟纸袋富士开始收购,客商采购报价高于去年,当前新季纸袋富士80#以上一二级半货源3.2-3.5元/斤,统货主流价格2.6-3.0元/斤,一二级货源3.5-4.0元/斤,收购难度比较大,上量较少;陕西产区主流订货价格稳定,客商订购积极性比较高,主要选购优质好货,客商多数集中在甘肃采购,近几日成交价格平稳,受降雨影响,当地货源质量有下降趋势,洛川产区近期70#起步主流订货价格3.5-4.0元/斤,好货4.0-4.5元/斤,以质论价;目前处于供应端交易的最后验证时刻,利多因素集中发酵,市场对于后期存储苹果质量担忧加剧,2605合约大幅上涨,预计短期基本面仍偏强,但考虑到国内整体消费表现仍一般,预计01合约9000元/吨以上有一定压力,后期关注收购价格的变动和入库情况。

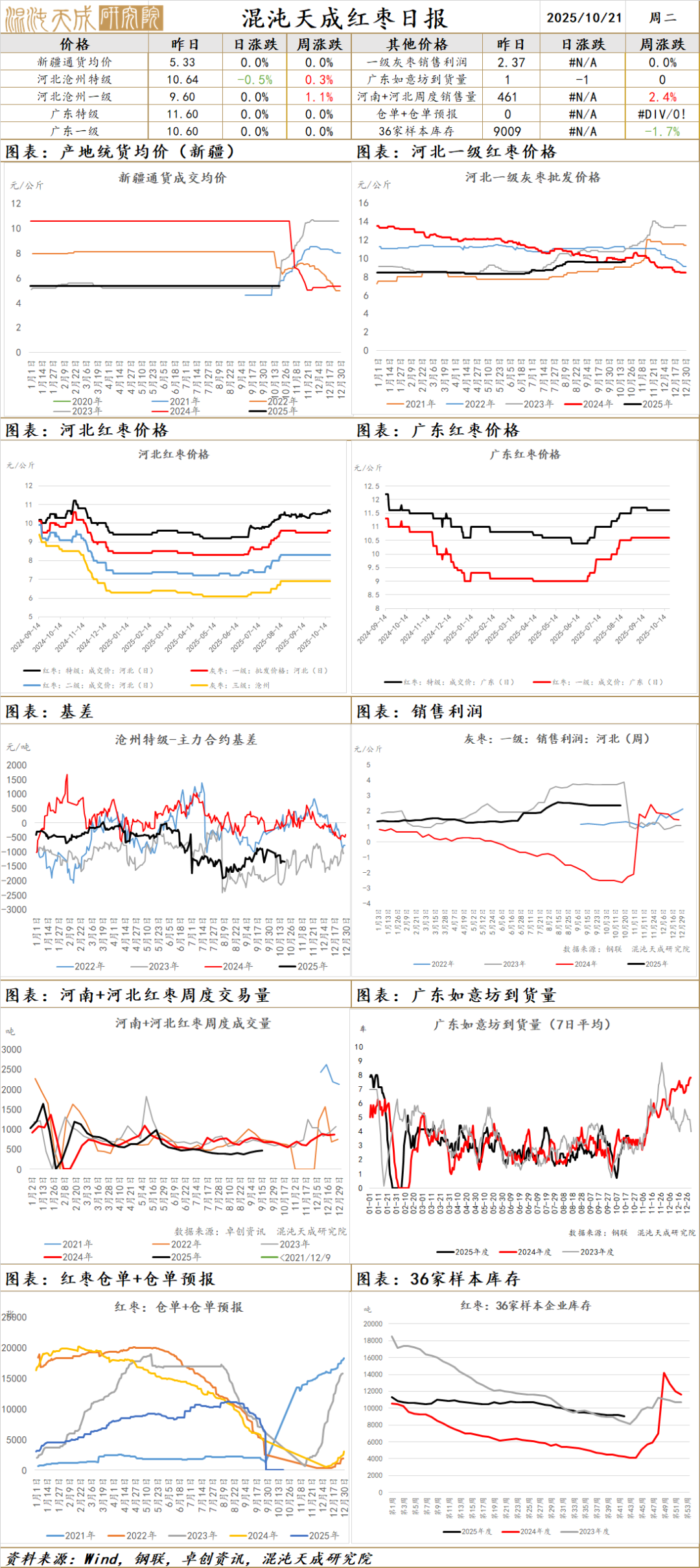

红 枣

河北崔尔庄市场停车区到货5车,价格以稳为主,河北市场已到少量和田且末地区原料;广东如意坊市场到货1车,价格暂稳运行;产区陆续收购,枣园签订价格不一,盘面高位震荡,对开称价的博弈仍在继续,供需整体维持偏空看待,红枣维持下树前后逢高空的策略。

纸 浆

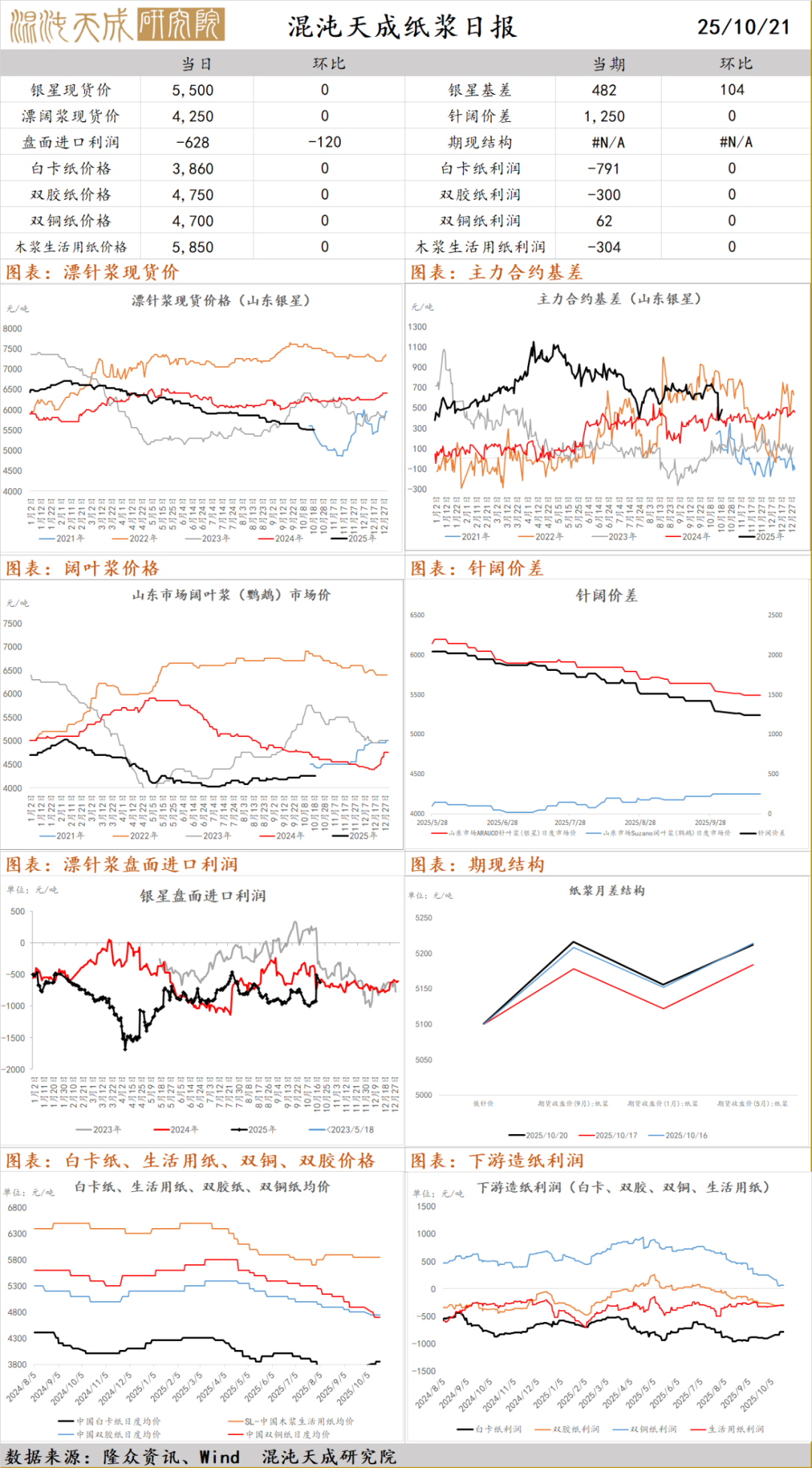

纸浆:昨日国内针叶浆现货小幅上涨,银星5500元/吨(0),俄针5100元/吨(0);阔叶浆现货稳定,金鱼4250元/吨(0);针阔叶浆价差1250元/吨(0),现货市场交投一般;白卡纸市场交投变化不大,但贸易商依旧低价惜售,流露继续涨价意向;生活用纸市场价格暂稳为主,场内整体交投氛围清淡,市场观望情绪较浓;文化用纸市场新增装置生产逐步趋稳,市场货源供应充裕;受海外浆厂减产传闻影响,盘面反弹,随后横盘震荡,持续上涨动力较弱;行业基本面没有明显改观,需求改善不显著及旺季不旺,下方有成本支撑,关注纸厂补库和政策影响持续性,远期合约不宜过度看空。

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点